Holding : 9 erreurs fiscales et sociales à éviter pour limiter le risque de redressement

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

La substance première sur la forme : l'administration fiscale et l'URSSAF concernant la réalité économique du montage (activité réelle, moyens humains, décisions stratégiques), pas seulement les statuts. Sans justification économique claire, risque d'abus de droit (jusqu'à 80 % de majoration)

Frais de gestion = zone rouge : facturer via la holding des prestations qui correspondent en réalité au mandat social du dirigeant peut entraîner une requalification en rémunération soumise à cotisations sociales (exemple : 207 081 € de redressement URSSAF).

Dividendes ≠ bouclier social automatique : remplacer massivement un salaire par des dividendes peut être requalifié en rémunération déguisée si les revenus proviennent directement du travail du dirigeant.

Statut de holding animatrice et régime mère-fille sous surveillance : absence d'animation réelle, perte du seuil de 5 %, cession trop rapide ou mauvaise qualification comptable peuvent entraîner la remise en cause d'exonération majeure (Dutreil, IS).

Le vrai risque vient du court-termisme : absence de vision patrimoniale, formalisme juridique négligé, structuration juste avant une cession… Les redressements résultant souvent d'une accumulation d'optimisations opportunistes non documentées.

Créer une holding pour structurer son entreprise permet d'optimiser la fiscalité via le régime mère-fille, d'anticiper une transmission ou de préparer une cession. Ces mécanismes sont légaux et largement utilisés.

En revanche, les risques fiscaux en holding liés à une société mal structurée sont souvent sous-estimés. Le redressement fiscal ou URSSAF peuvent vite arriver, notamment en cas de mauvaise structuration de la fiscalité ou d'un contrôle fiscal.

Ces dernières années, l'administration fiscale et l'URSSAF ont renforcé leurs contrôles sur les flux intragroupe, les management fees, les dividendes et le statut de la holding animatrice. La jurisprudence confirme une tendance nette : la substance économique prime sur la forme juridique.

Un montage insuffisamment justifié peut conduire à un redressement fiscal, une requalification sociale, la remise en cause d'un régime d'exonération, voire des pénalités pour abus de droit fiscal pouvant atteindre 80% de l’impôt que vous auriez dû payer, dans les cas les plus graves (prévus par l’article L64 du Livre des Procédures Fiscales).

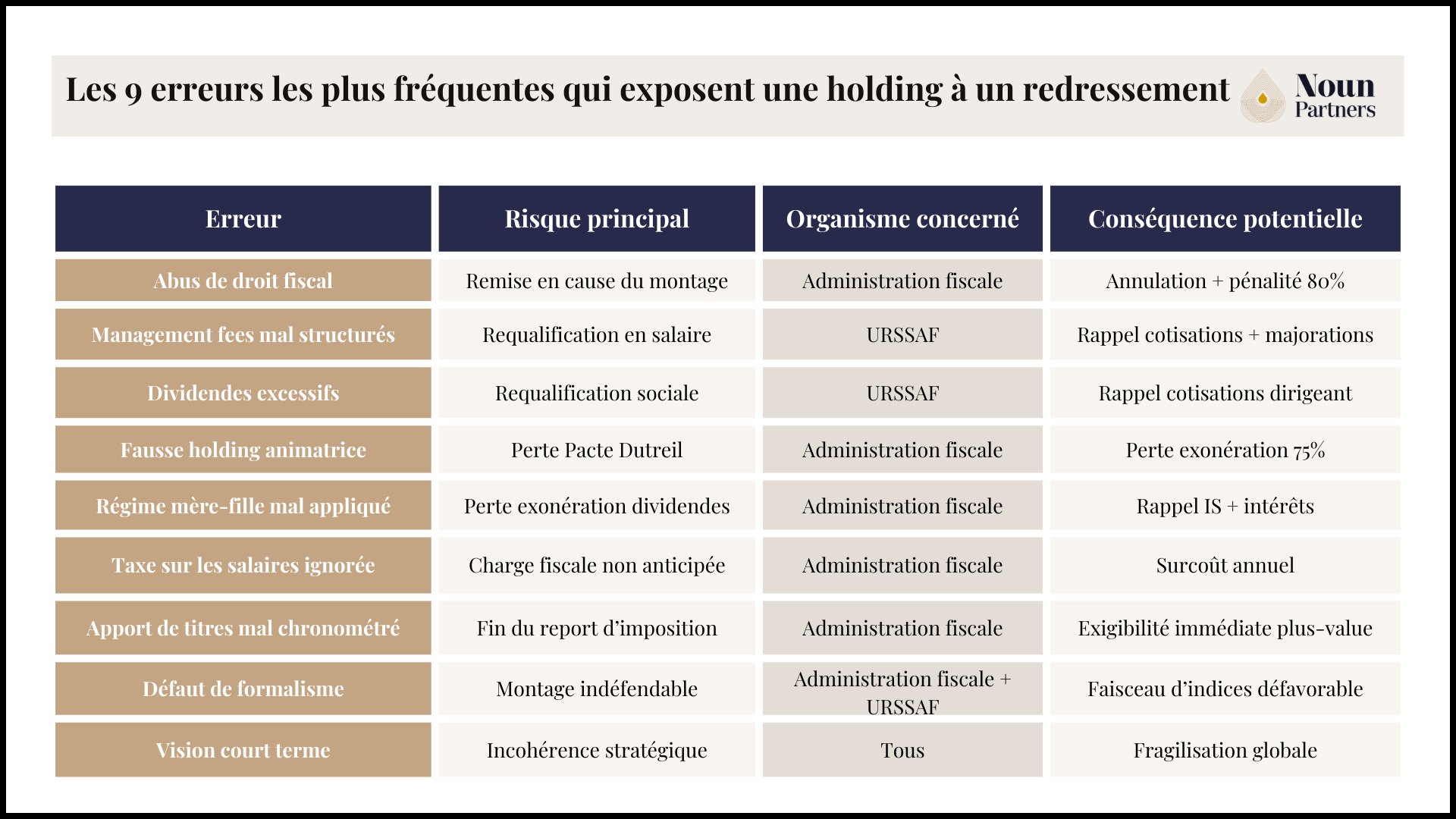

Voici les 9 erreurs les plus fréquentes qui exposent une société holding à un redressement.

Une holding est une société qui détient des participations dans une ou plusieurs filiales pour structurer un groupe, optimiser la fiscalité ou organiser une transmission.

Il existe différents types de holding. Elle peut être passive (simple détention de titres), patrimoniale (holding gérant un patrimoine familial) ou animatrice (pilotage actif des filiales).

Les risques d'une holding se répartissent en deux catégories principales : les risques fiscaux (impôt sur les sociétés, TVA, plus-value) et les risques sociaux (cotisations sociales dirigeant, requalification URSSAF).

Dans les deux cas, l'administration examine la substance économique du montage au-delà de la forme juridique choisie (SAS, SARL, holding patrimoniale).

Les optimisations fiscales en holding sont légales selon le Code général des impôts. L'abus de droit ne l'est pas. La frontière repose sur la justification économique du montage. Une société holding permet d'organiser une remontée de dividendes, de structurer une transmission ou de réaliser un apport de titres avec report d'imposition. Le problème apparaît lorsqu'elle est créée sans autre objectif réel que la réduction immédiate de l'impôt sur les sociétés (IS), sans activité propre, sans animation effective.

L'administration peut invoquer l'abus de droit fiscal lorsque le montage poursuit un objectif principalement fiscal sans substance économique. Les situations surveillées sont : la création suivie d'une cession, l’apport de titres sans projet cohérent, la structuration visant uniquement à transformer une rémunération en dividendes ou une holding animatrice sans animation réelle.

Lors d'un contrôle fiscal d’une holding, l'administration examine l'existence d'une stratégie de groupe formalisée, les procès-verbaux, la réalité des prestations facturées, les moyens humains et la chronologie des opérations. Une société créée quelques mois avant une opération structurante sera examinée avec vigilance.

En cas de requalification pour abus de droit, vous risquez :

Prévoyez toujours : une justification économique claire (organisation du groupe, pilotage, transmission), une substance réelle (décisions effectives, rôle actif) et une documentation rigoureuse (PV détaillés, conventions approuvées).

Que vous créiez une holding pour racheter une société ou pour vos sociétés existantes, demandez-vous toujours : ce montage a-t-il un sens économique indépendant de l'avantage fiscal ?

Les management fees constituent l'un des principaux points de redressement d’une holding. C’est lorsque la holding facture des prestations à ses filiales (animation, assistance stratégique, gestion). Le risque de requalification apparaît lorsque les prestations recouvrent en réalité les fonctions normales du dirigeant.

Cour d'appel d'Aix-en-Provence, 3 juillet 2025, n°24/05530

Le schéma : Un dirigeant, à la fois gérant de la holding et président de la filiale, faisait facturer par sa holding entre 130 000 et 180 000 € par an de management fees (assistance stratégique, management, gestion opérationnelle).

Pourquoi l'URSSAF a redressé : Les prestations facturées correspondaient exactement aux fonctions normales du président. La holding n'avait aucun salarié ni moyen propre : seul le dirigeant intervenait personnellement. L'URSSAF a donc considéré qu'il s'agissait d'une rémunération déguisée pour échapper aux cotisations sociales.

Résultat : Requalification complète en rémunération de dirigeant soumise à cotisations.

L'impact : Au lieu d'économiser des charges sociales, le dirigeant a finalement dû payer toutes les cotisations avec pénalités. Le schéma d'optimisation s'est retourné contre lui.

Définir le périmètre du mandat dans les statuts, formaliser des prestations précises, documenter avec comptes rendus et livrables, adapter la tarification, éviter que la holding ne repose exclusivement sur le dirigeant. Alternative en SAS : nommer la holding comme dirigeante.

La stratégie de rémunération du dirigeant en holding est un sujet complexe qui nécessite une analyse globale. Pour comprendre toutes les options de rémunération (salaire, dividendes, management fees, mix optimal) et éviter les pièges fiscaux, consultez notre artice comment se payer avec une holding.

L'arbitrage salaire/dividendes en holding est très important. Le risque de requalification apparaît lorsque le schéma révèle une volonté manifeste de réduire artificiellement l'assiette des cotisations sociales.

Jurisprudence : Cour de cassation, 19 octobre 2023

Le schéma : Un professionnel libéral exerçait son activité en SELARL, détenue par une holding SPFPL. Il se versait une rémunération très faible et privilégiait massivement les dividendes pour réduire ses cotisations sociales.

Pourquoi l'URSSAF a redressé : Les dividendes trouvaient directement leur origine dans l'activité professionnelle personnelle du dirigeant. L'administration a considéré qu'il s'agissait d'une rémunération déguisée : sans son travail quotidien, aucun dividende n'aurait existé.

La décision : Lorsque le revenu découle directement du travail personnel, l'administration peut l'intégrer dans l'assiette sociale et procéder à une requalification, indépendamment de la forme juridique.

L'erreur classique : Raisonner uniquement en coût fiscal (salaire vs dividendes) sans intégrer le régime social, la cohérence avec le rôle réel, la protection sociale (retraite, prévoyance), ni la stabilité face à un contrôle. Un arbitrage purement opportuniste fragilise durablement la structure.

Veillez à maintenir une rémunération cohérente, éviter les variations brutales, formaliser les décisions en AG, intégrer la dimension sociale et documenter la logique retenue.

La question clé à vous poser: un contrôleur peut-il comprendre objectivement la répartition choisie ?

Le statut de holding animatrice ouvre l'accès au Pacte Dutreil et à des exonérations patrimoniales. Mais ce statut n'est pas déclaratif. Il repose sur une animation effective et démontrable.

Jurisprudence : CA Lyon, 22 mai 2025, n°22/00138

Le schéma : Une holding détenait 49% d'une filiale et revendiquait le statut de holding animatrice pour bénéficier du Pacte Dutreil lors d'une transmission. Des conventions d'animation existaient sur le papier.

Pourquoi la Cour a rejeté la qualification : Cinq motifs cumulés ont conduit au rejet :

Résultat : Requalification en holding passive. Perte des avantages du Pacte Dutreil (exonération de 75% sur les droits de donation/succession), remise en cause de l'exonération IFI et redressement fiscal potentiel.

Ce qu'est réellement l'animation : Elle suppose une politique de groupe définie, une participation aux décisions stratégiques, un contrôle effectif (nomination des dirigeants, validation des plans) et éventuellement des services rendus. La simple détention de participations ne suffit pas.

Faites attention à disposer d'un contrôle effectif ou d'une influence déterminante (souvent via détention majoritaire, selon la gouvernance), formaliser une politique de groupe, tenir des réunions stratégiques avec CR, documenter les décisions, doter la holding de moyens humains cohérents et assurer la cohérence du vocabulaire.

Le régime mère-fille (CGI art. 145 et 216) permet une exonération quasi totale des dividendes remontés, sous réserve d'une quote-part de 5%. Ce régime permet d'éviter une double imposition à l'impôt sur les sociétés (IS) au sein d'un groupe de sociétés, constituant ainsi l'un des principaux avantages de la fiscalité holding.

Il faut réunir les 4 conditions suivantes :

1) Passer sous le seuil de 5% (augmentation de capital, dilution) → dividendes réintégrés intégralement dans le résultat imposable à l'IS.

2) Céder les titres trop tôt → perte rétroactive + rappel d'IS.

3) Mauvaise qualification comptable → application du régime fragilisée.

Mettez en place une veille régulière des seuils de détention dans chaque filiale pour détecter toute dilution. Anticipez systématiquement l'impact des opérations sur le capital (augmentations, entrées d'investisseurs, levées de fonds) en vérifiant qu'elles ne feront pas passer la participation sous 5%.

Assurez-vous que la qualification comptable en titres de participation est correcte dans tous les comptes sociaux. Enfin, coordonnez étroitement stratégie juridique et fiscale en impliquant votre expert-comptable et, si nécessaire, votre conseil juridique.

Bonne pratique : Anticipez ces vérifications bien en amont de toute opération structurante (transmission, restructuration, réorganisation du capital). Une fois l'opération lancée, il est souvent trop tard pour corriger.

Pour tout comprendre sur le régime mère-fille et les autres mécanismes d'optimisation fiscale (intégration fiscale, report d'imposition), consultez notre article sur le montage holding : principe, fiscalité, avantages et inconvénients.

Une holding qui perçoit uniquement des dividendes (hors champ TVA) et qui rémunère un dirigeant assimilé salarié (président de SAS) ou un salarié peut être soumise à la taxe sur les salaires. Ce coût est souvent oublié lors de la création et peut impacter la fiscalité holding.

Analysez le niveau d'assujettissement à la TVA de votre structure : si elle perçoit principalement des dividendes (hors champ de TVA), elle sera probablement soumise à la taxe sur les salaires dès qu'elle versera une rémunération.

Évaluez également la nature des prestations facturées aux filiales : une holding animatrice qui facture des services d'animation soumis à TVA peut réduire, voire supprimer, son exposition à cette taxe.

Enfin, intégrez le montant prévisionnel des rémunérations dans vos simulations financières, car l'impact peut être significatif selon le volume de masse salariale.

Dès la création, déterminez si la structure facturera des prestations taxables à la TVA. Si oui, prévoyez une activité d'animation suffisante pour basculer dans le champ de TVA. Si non, intégrez le coût de la taxe sur les salaires (taux progressif jusqu'à 20,4 % selon les tranches) dans votre stratégie de rémunération.

L'apport de titres à une holding permet de bénéficier d'un report d'imposition sur la plus-value (art. 150-0 B ter CGI), mais c'est l'un des montages les plus surveillés. Le timing est déterminant : un apport suivi d'une cession quelques mois plus tard peut être analysé comme un schéma principalement fiscal.

Constituer la structure quelques mois seulement avant une vente attire mécaniquement l'attention de l'administration fiscale, qui analysera le schéma comme principalement fiscal. Sans justification économique claire (projet d'investissement, réorganisation du groupe, stratégie de développement documentée), le montage devient indéfendable lors d'un contrôle.

Le report d'imposition est conditionné au remploi des fonds dans certains délais et conditions. Une erreur de gestion entraîne la fin du report et l'exigibilité immédiate de la plus-value initialement différée, avec intérêts de retard.

Anticipez la structuration bien en amont (2-3 ans si possible), formalisez un projet économique réel, respectez les obligations de remploi, documentez la stratégie et assurez la cohérence temporelle.

En cas de contrôle fiscal d’une holding, ce qui n'est pas documenté n'existe pas. Le défaut de formalisme rend un montage indéfendable même s'il est économiquement justifié.

Les conventions réglementées entre la holding et ses filiales (management fees, prestations de services, prêts intragroupe) ne sont pas approuvées formellement, ce qui fragilise leur opposabilité.

Les procès-verbaux sont souvent laconiques ("décision prise à l'unanimité") sans exposé des motifs ni justification économique des choix.

Les flux financiers ne sont pas tracés : les management fees sont facturés de manière forfaitaire sans détail des prestations ni comptes rendus de mission.

Enfin, la documentation est inexistante lors d'opérations structurantes (apport de titres, réorganisation) : aucun mémorandum, aucun business plan, aucune justification économique conservée.

Formalisez toutes les conventions, approuvez régulièrement les conventions réglementées, tenez des PV détaillés, justifiez les flux financiers et conservez les éléments préparatoires. Cette rigueur documentaire est essentielle, que vous optiez pour une holding familiale ou une structure plus complexe.

La plupart des redressements d’une holding résultent d'une accumulation de décisions prises année après année, sans vision d'ensemble. Une holding utilisée uniquement pour optimiser l'exercice N devient incohérente à moyen terme.

Raisonner en "année N" : réduire l'IS cette année, diminuer les cotisations sociales du dirigeant, arbitrer massivement vers les dividendes, apporter des titres juste avant une cession. Isolément, chaque décision semble rationnelle. Sans projection à 3-5 ans, le montage devient fragile.

Les contrôleurs examinent l'évolution du groupe, la logique des flux, la stabilité des choix. Un montage stable, documenté et cohérent dans le temps est beaucoup plus défendable. Question clé à vous poser : cette opération reste-t-elle cohérente si elle est analysée dans 5 ans ?

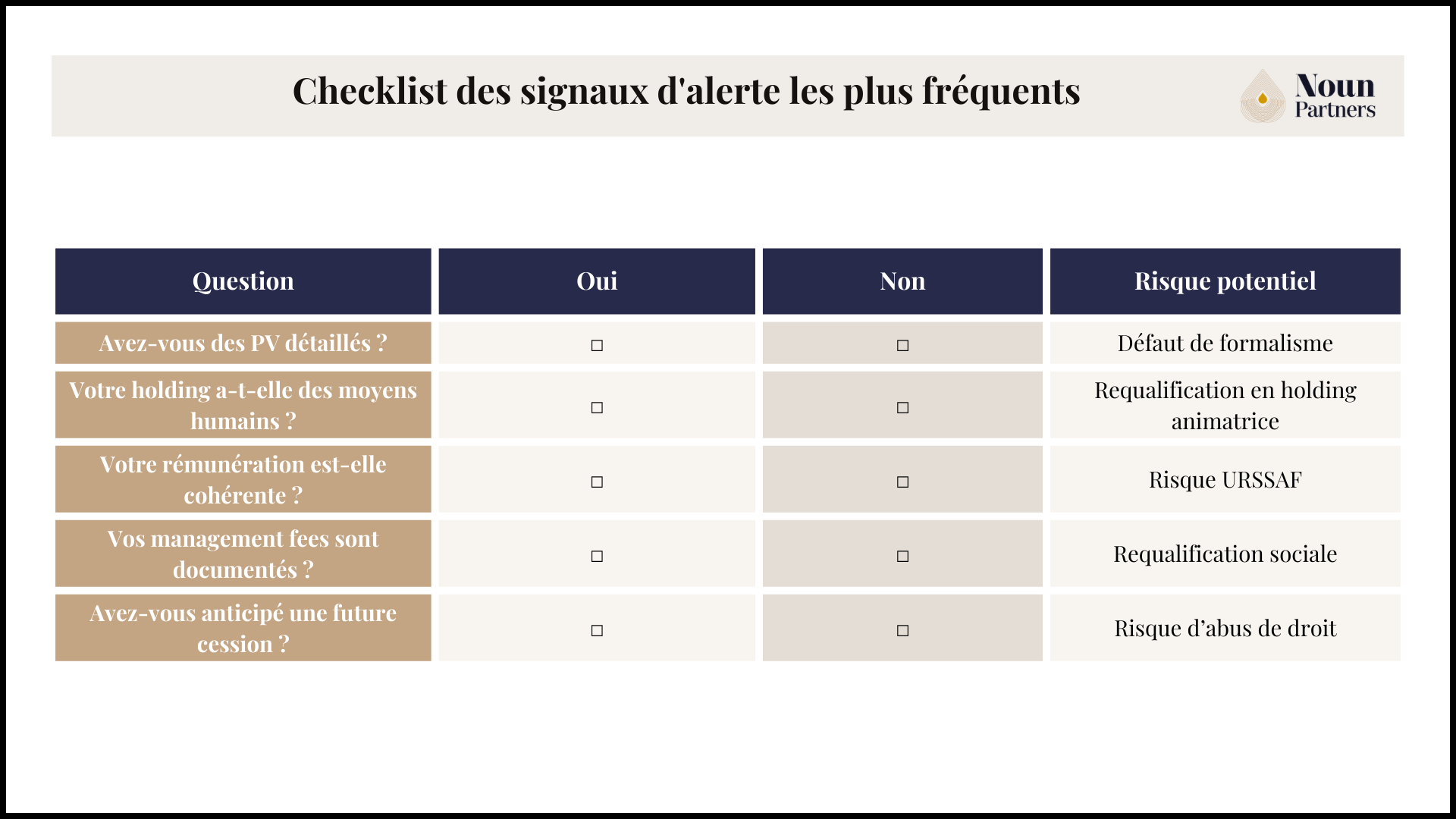

Voici les 5 signaux qui doivent vous alerter sur une fragilité potentielle :

Pour vous aider à repérer les signaux, vous pouvez vous appuyer sur notre checklist ci-dessous :

Conclusion

Les redressements fiscaux et sociaux ne sanctionnent pas l'existence d'un montage juridique. Ils sanctionnent l'absence de logique économique claire, la requalification de flux artificiels et un défaut d'anticipation.

La jurisprudence est constante : la substance économique prime sur la forme juridique. Les organismes de contrôle analysent systématiquement la réalité opérationnelle derrière les documents.

Une société holding solide repose sur trois piliers : justification économique documentée, documentation juridique rigoureuse et vision patrimoniale à moyen terme.

Avant une cession, une transmission, ou une évolution significative, une revue approfondie permet d'identifier les fragilités et d'ajuster le montage.

En matière de holding, la meilleure optimisation n'est pas celle qui réduit le plus l'impôt à court terme. C'est celle qui résiste sereinement à un contrôle tout en atteignant vos objectifs patrimoniaux.

Dans notre pratique, nous rencontrons fréquemment des holdings présentant au moins une zone de fragilité susceptible d'entraîner un redressement.

Chez Noun Partners, nous réalisons des audits préventifs de sociétés holding pour identifier les zones de risque avant un contrôle fiscal ou URSSAF.

👉 Demander un audit de sécurisation – Analyse préliminaire sans engagement

Oui, notamment en cas de requalification de management fees ou lorsque des dividendes sont considérés comme une rémunération déguisée. L'URSSAF examine la substance réelle des prestations et l'origine des flux, indépendamment de la forme juridique (SAS ou SARL).

Dans certaines configurations, oui. Lorsque les dividendes trouvent directement leur origine dans l'activité professionnelle et remplacent une rémunération normale, l'administration peut procéder à une requalification avec rappel de cotisations sociales.

Lorsqu'un montage holding est mis en place avec une finalité principalement fiscale, sans justification économique réelle. En cas d'abus de droit fiscal, l'avantage fiscal est annulé et des majorations pouvant atteindre 80% peuvent être appliquées selon la qualification retenue.

Oui, une holding peut faire l'objet d'un contrôle fiscal classique portant sur l'impôt sur les sociétés (IS), la TVA, les plus-values, ou les flux intragroupe. L'administration examine particulièrement la substance économique du montage, le respect du régime mère-fille, et la réalité des prestations facturées.

Les principaux risques URSSAF en holding concernent la requalification des management fees en rémunération de dirigeant, la requalification des dividendes en revenus professionnels, et le contrôle de l'assiette des cotisations sociales dirigeant. Ces redressements peuvent porter sur plusieurs années avec majorations.

Si l'animation n'est pas démontrée concrètement, la holding peut être requalifiée en holding passive, entraînant la perte d'avantages fiscaux considérables (Pacte Dutreil, exonérations IFI).

Oui. Le non-respect des conditions (détention 5%, conservation 2 ans, qualification comptable) entraîne la remise en cause rétroactive de l'exonération et un rappel d'IS.

Avant une cession, une transmission, une réorganisation, en cas d'évolution significative de rémunération, ou si votre holding n'a jamais fait l'objet d'une revue depuis sa création.

Profitez d’une consultation offerte de 15 minutes pour découvrir une stratégie sur-mesure qui maximise vos revenus tout en protégeant votre patrimoine.

prendre rendez-vous

Découvrez 5 stratégies fiscales déjà appliquées avec succès.

Dans ces cas concrets, vous verrez :

- Plus de 10 optimisations concrètes et actionnables

- Comment structurer votre activité pour payer moins

- Les stratégies fiscales qui génèrent le plus d’économies

Recevez le guide en 1 clic :