Optimisation fiscale en profession libérale : 6 leviers pour structurer votre fiscalité

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Les professions libérales font face à une pression fiscale importante. Pour de nombreux médecins spécialistes, la combinaison de l'impôt sur le revenu, des charges sociales et de la fiscalité patrimoniale peut représenter jusqu'à 60% à 70% des revenus.

Face à ce constat, la question suivante se pose : comment réduire cette charge tout en sécurisant votre patrimoine ? L'optimisation fiscale pour les professions libérales ne consiste pas à contourner la loi, mais à organiser intelligemment votre activité pour tirer parti des dispositifs légaux existants.

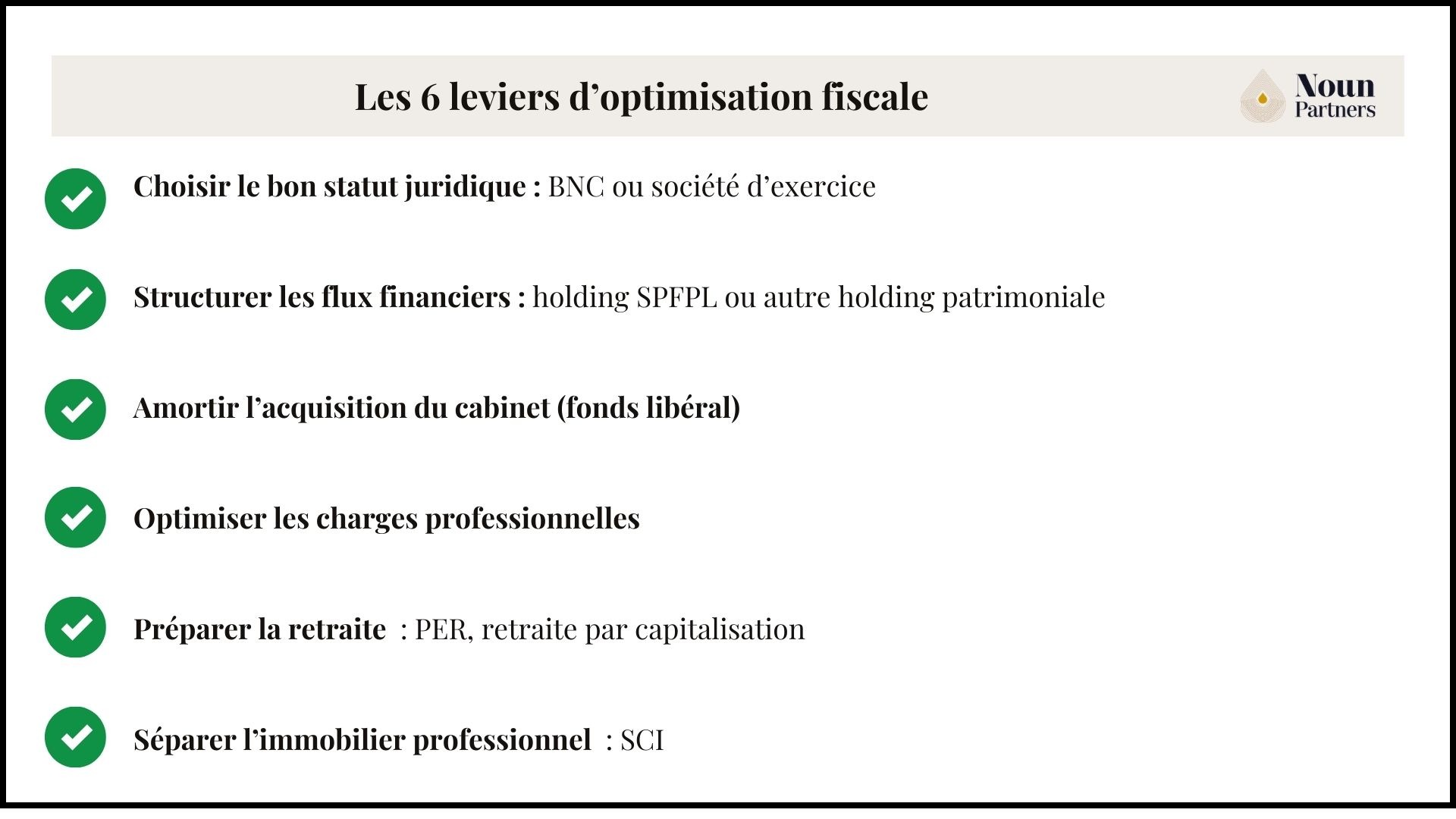

Que vous exerciez en nom propre sous le régime BNC ou via une société d'exercice libéral, plusieurs leviers s'offrent à vous : choix du statut juridique, organisation des flux financiers via une holding, gestion des charges déductibles ou dispositifs d'épargne-retraite.

Pour les professions libérales à hauts revenus, l'accompagnement par un conseiller spécialisé en gestion de patrimoine permet d'identifier les solutions adaptées à votre situation dans le respect du cadre légal.

La fiscalité des professions libérales repose souvent sur le régime des bénéfices non commerciaux (BNC).

Dans ce cadre, les revenus issus de l'activité sont soumis à trois prélèvements :

Lorsque les bénéfices augmentent, la charge fiscale peut rapidement devenir importante. Un professionnel libéral dont l'activité est prospère peut se retrouver dans les tranches les plus élevées du barème d'imposition.

Cette situation concerne particulièrement certains professionnels de santé, comme les médecins spécialistes ou les chirurgiens-dentistes, dont les revenus peuvent être significatifs après plusieurs années d'exercice.

Dans ce contexte, la question n'est pas uniquement de réduire l'impôt. Il s'agit plutôt de structurer intelligemment votre activité pour mieux organiser vos revenus et vos investissements.

Ces décisions doivent être envisagées dans une logique globale : chaque choix fiscal influence aussi votre protection sociale, la constitution de votre patrimoine et la préparation de votre retraite.

Pour optimiser votre fiscalité, vous disposez de six leviers complémentaires. Leur efficacité repose sur une combinaison adaptée à votre niveau de revenus et à votre stratégie patrimoniale.

Le premier levier d'optimisation concerne le choix du statut juridique.

De nombreux professionnels exercent initialement en entreprise individuelle, souvent sous le régime des BNC. Ce cadre peut être adapté au démarrage d'une activité, mais il montre parfois ses limites lorsque les bénéfices deviennent importants.

Dans certaines situations, la création d'une société d'exercice libéral (SEL) permet d'organiser différemment la fiscalité de l'activité.

Une SELARL est une société d'exercice libéral adaptée aux professions réglementées. Elle permet d'exercer votre activité sous forme de société et de respecter les règles déontologiques de votre profession.

Concrètement, vous déterminez votre rémunération personnelle et laissez le reste en société. Ces bénéfices sont imposés à l'IS (15% puis 25% selon les montants) et peuvent alimenter vos investissements professionnels ou patrimoniaux.

Le choix entre BNC et SELARL dépend principalement de votre niveau de bénéfices et de votre stratégie patrimoniale.

En BNC : l'ensemble des bénéfices est soumis à l'impôt sur le revenu et aux cotisations sociales. Ce régime est généralement adapté pour les activités en phase de démarrage ou lorsque les bénéfices restent modérés.

En SELARL : la distinction entre rémunération et bénéfices conservés dans la société permet une gestion plus flexible. Les bénéfices non distribués sont imposés à l'impôt sur les sociétés (15% jusqu'à 42 500 €, puis 25% au-delà), ce qui peut être plus avantageux que l'IR + charges sociales pour certains profils.

Le passage en société devient généralement pertinent lorsque votre activité génère une trésorerie significative que vous ne consommez pas entièrement pour votre train de vie personnel.

Pour comprendre en détail les différences et identifier le seuil de bascule, consultez notre article qui vous aidera à déterminer quand passer de BNC à SELARL est réellement judicieux.

⚠️ Changement 2026 : imposition de la rémunération en SEL

Votre rémunération d'associé de SEL est désormais imposée en BNC (et non plus en traitement et salaires), selon la réponse ministérielle du 10 février 2026.

L'intérêt de la SEL reste entier : il porte sur les bénéfices conservés en société, imposés à l'IS (15% puis 25%) plutôt qu'à l'IR + charges sociales.

Un médecin anesthésiste exerçait initialement en BNC. La fiscalité élevée limitait sa capacité d'investissement et ne lui permettait pas de constituer un patrimoine significatif.

La solution mise en place :

Les résultats :

Dans ce type de situation, les gains peuvent représenter plusieurs dizaines de milliers d'euros par an, selon le niveau d'activité et les paramètres individuels.

Note : chaque situation est différente et nécessite une analyse personnalisée. Pour découvrir des optimisations concrètes issues de notre pratique, consultez nos cas clients.

Lorsque l'activité est exercée via une société, certains professionnels choisissent de créer une holding pour organiser leurs flux financiers.

Dans le cas des professions libérales, cette structure prend souvent la forme d'une SPFPL (Société de Participation Financière de Professions Libérales).

Une SPFPL est une holding spécialement conçue pour détenir des participations dans des sociétés d'exercice libéral.

Elle permet de :

Dans certaines configurations, la holding permet également de bénéficier du régime mère-fille : les dividendes remontés de la filiale à la holding sont exonérés d'impôt sur les sociétés, sauf réintégration d'une quote-part de frais et charges de 5%.

À savoir : une holding n'est pas réservée aux très grandes structures. Elle peut être pertinente dès lors que votre activité génère une trésorerie importante et que vous souhaitez organiser vos investissements.

Si vous êtes médecin et que vous souhaitez comprendre quelle forme pourrait être la plus adaptée pour vous, consultez notre article comparatif sur le choix entre holding ou SELARL pour les médecins.

⚠️ Vigilance 2026 : nouvelle taxe sur les holdings patrimoniales

La loi de finances 2026 instaure une taxe de 20% sur certains actifs détenus par les holdings (yachts, voitures de luxe, œuvres d'art...), applicable dès 2027.

Cette taxe vise les holdings dont plus de 50% des revenus proviennent d'actifs passifs (location, dividendes externes...). Les SPFPL professionnelles classiques ne sont généralement pas concernées.

L'amortissement fiscal des fonds libéraux représente une opportunité intéressante pour les professionnels qui acquièrent un cabinet.

Le dispositif d'amortissement des fonds libéraux a été prolongé en 2026 : les acquisitions réalisées jusqu'au 31 décembre 2029 peuvent bénéficier de l'amortissement fiscal sur 10 ans.

Concrètement, le professionnel libéral exerçant via une SEL peut amortir le fonds acquis sur 10 ans, générant une charge déductible de l'impôt sur les sociétés.

Exemple chiffré :

Pour un fonds acquis à 300 000 €, l'amortissement annuel de 30 000 € permet d'économiser environ 7 500 € d'impôt sur les sociétés par an (taux IS 25%), soit 75 000 € sur la période d'amortissement.

Ce dispositif rend le passage en SEL particulièrement attractif pour les praticiens qui envisagent d'acquérir un cabinet.

La gestion des charges déductibles constitue un levier important mais souvent sous-estimé.

Dans le cadre de la déclaration contrôlée, les bénéfices sont calculés en déduisant les dépenses professionnelles des recettes de l'activité.

Parmi les dépenses fréquemment déductibles figurent notamment :

Ces dépenses professionnelles peuvent inclure, par exemple, le loyer du cabinet, certains frais de déplacement, l'achat de matériel professionnel ou encore certaines assurances professionnelles. Une bonne gestion de ces dépenses permet d'obtenir une réduction de l'imposition dans le respect du cadre légal.

Conseil Noun Partners

Une comptabilité rigoureuse est essentielle pour justifier toutes les déductions en cas de contrôle fiscal. Conservez toutes vos factures et justificatifs pendant au moins 6 ans, et documentez systématiquement l'usage professionnel de chaque dépense.

Mise à jour 2026 : seuil micro-BNC relevé à 83 600 €

Le régime micro-BNC est désormais accessible jusqu'à 83 600 € de chiffre d'affaires (contre 77 700 € auparavant). Faut-il rester en micro ou passer en déclaration contrôlée ? Si vos charges réelles dépassent 34% de votre chiffre d'affaires, la déclaration contrôlée devient plus avantageuse : vous déduisez vos dépenses réelles au lieu de l'abattement forfaitaire.

La préparation de la retraite constitue à la fois un enjeu patrimonial et un levier d'optimisation fiscale pour les professionnels libéraux.

Pour comprendre en détail comment intégrer l'épargne retraite dans votre stratégie patrimoniale, consultez notre guide complet sur le PER profession libérale.

Le PER en profession libéral permet de déduire vos versements au PER de votre revenu imposable. Cette déduction est particulièrement intéressante pour les professionnels dans les tranches marginales d'imposition élevées (30%, 41% ou 45%).

⚠️ Changements 2026 :

Les professionnels libéraux en BNC peuvent souscrire des contrats Madelin (retraite et prévoyance) dont les cotisations sont déductibles du bénéfice imposable.

Voici le plafond de déductibilité en 2026 :

Le PASS 2026 étant de 48 060 €.

Lorsque vous possédez vos locaux professionnels (cabinet, clinique, bureau), un levier souvent négligé consiste à séparer leur détention de votre activité libérale.

Concrètement : vous créez une SCI qui détient les murs, pendant que votre structure d'exercice (BNC ou SEL) verse un loyer à cette SCI.

Les trois principaux avantages de cette séparation :

Pour en savoir plus sur les avantages, mais aussi les limites de cette optimisation, consultez notre article sur la SCI en profession libérale.

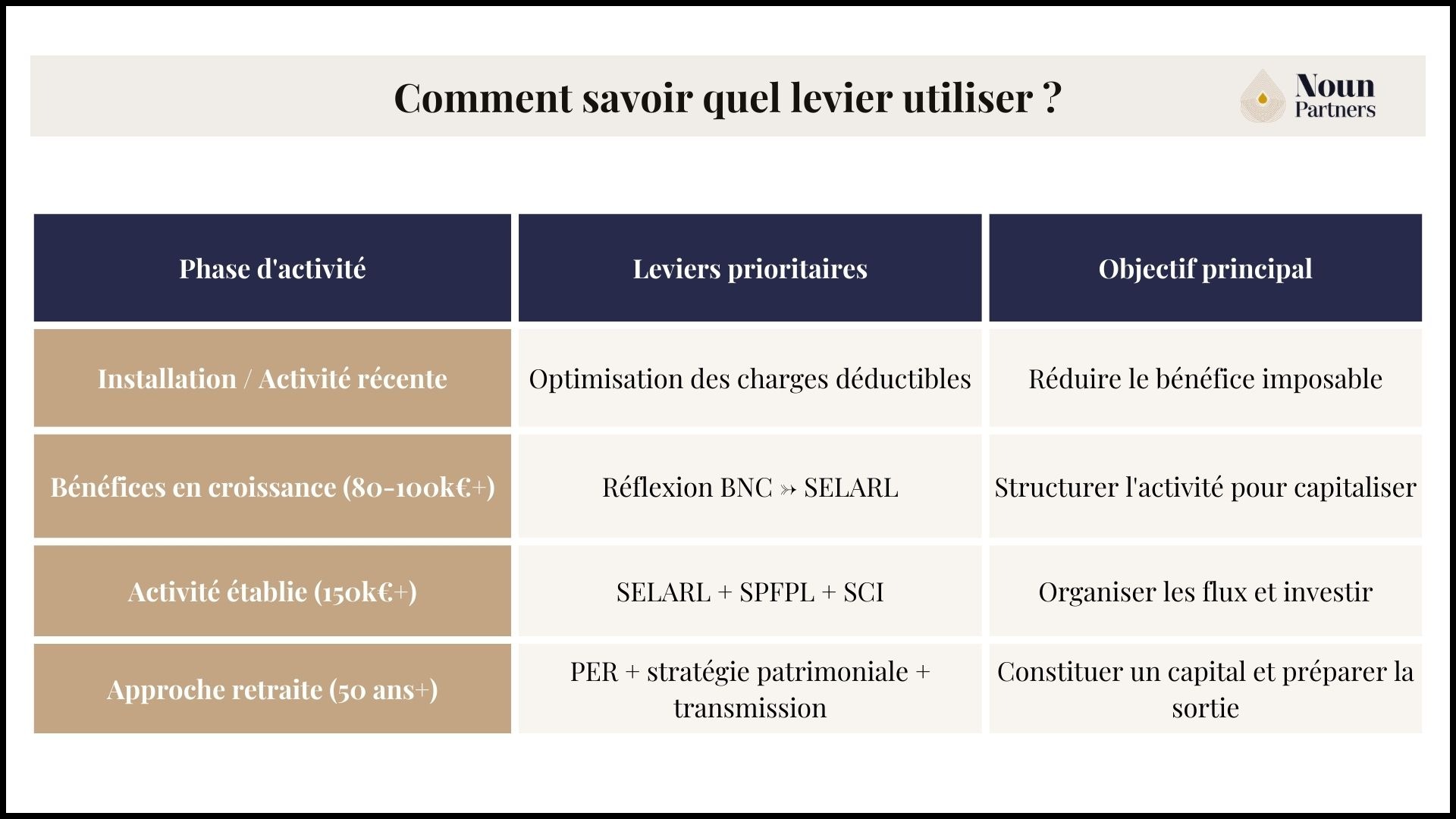

L'optimisation fiscale n'est pas universelle : les leviers à activer dépendent de votre niveau de revenus, de la phase de développement de votre activité et de vos objectifs patrimoniaux.

Le tableau ci-dessous vous aidera à identifier les priorités selon votre situation :

Certaines erreurs sont régulièrement observées chez les professions libérales qui cherchent à optimiser leur fiscalité.

Créer une société alors que votre activité ne génère pas encore une trésorerie suffisante peut engendrer des coûts de gestion disproportionnés. À l'inverse, attendre trop longtemps peut faire perdre des opportunités d'optimisation.

L'optimisation fiscale ne doit pas se faire au détriment de votre protection sociale ou de la préparation de votre retraite. Une approche globale est nécessaire.

Pour des patrimoines importants, l'absence de stratégie de transmission peut entraîner une fiscalité significative lors de la succession. L'anticipation est essentielle, généralement dès 45-50 ans.

Multiplier les structures ou les dispositifs fiscaux sans vision d'ensemble peut créer de la complexité sans bénéfice réel.

Les médecins libéraux font face à une fiscalité pouvant atteindre 60 à 70% des revenus (IR + charges sociales + prélèvements sociaux). Cette pression justifie une structuration progressive de l'activité.

Dissocier rémunération et bénéfices capitalisés à l'IS. Gain : 15 000 € à 35 000 €/an.

Centraliser les flux et organiser les investissements via le régime mère-fille.

Séparer immobilier et activité pour protéger et transmettre.

Les médecins accompagnés par Noun Partners qui structurent progressivement leur activité économisent en moyenne 30 000 € à 78 000 € par an en fiscalité, soit jusqu'à 400 000 € sur 15 ans réinvestis dans leur patrimoine.

Pour aller plus loin : Étude de cas - Médecin libéral | Médecin et retraite

L'optimisation fiscale en profession libérale ne se résume pas à choisir un statut ou à déduire quelques charges. Elle s'inscrit dans une vision patrimoniale globale qui combine :

La vraie optimisation consiste à organiser votre activité et votre patrimoine dans une logique de long terme, pas à réduire l'impôt d'une seule année.

Les professionnels qui structurent progressivement leur activité économisent en moyenne 30 000 € à 78 000 € par an, soit jusqu'à 400 000 € sur 15 ans réinvestis dans leur patrimoine. Mais chaque situation est différente : le choix des leviers dépend de vos revenus, de votre phase d'activité et de vos objectifs personnels.

Retenez bien ceci : la structuration précède toujours l'optimisation fiscale. Il ne s'agit pas d'empiler des dispositifs, mais de construire une architecture cohérente adaptée à votre situation.

Vous êtes médecin, avocat ou entrepreneur libéral avec plus de 100k€ de revenus ?

Analysez votre situation avec un expert Noun Partners et identifiez vos leviers d'optimisation (sans engagement).

Avertissement important : Les informations présentées dans cet article ont un caractère général et pédagogique. Elles ne constituent pas un conseil fiscal ou patrimonial personnalisé. Toute décision de structuration doit faire l'objet d'une analyse approfondie de votre situation personnelle, en tenant compte de l'ensemble de vos contraintes fiscales, sociales et patrimoniales. Nous recommandons de consulter un professionnel avant toute mise en œuvre.

Voici les questions les plus fréquentes que se posent les professionnels libéraux sur l'optimisation fiscale de leur activité.

Oui. L'optimisation fiscale utilise les dispositifs prévus par la loi : choix du statut juridique, déduction des charges professionnelles, structuration via société d'exercice, dispositifs d'épargne retraite. Elle se distingue de la fraude fiscale et nécessite un accompagnement professionnel.

La pertinence d'une société dépend de votre niveau de bénéfices et de votre capacité à capitaliser. Une SEL permet de distinguer rémunération et bénéfices capitalisés à l'IS. Depuis 2026, la rémunération technique est imposée en BNC. L'analyse doit intégrer fiscalité, protection sociale et objectifs patrimoniaux.

Les frais engagés dans l'intérêt de l'activité sont déductibles : déplacements, loyers professionnels, matériel, assurances. Le régime de la déclaration contrôlée (seuil 2026 : 83 600 €) offre plus de flexibilité que le micro-BNC pour optimiser les déductions.

La structuration devient pertinente lorsque votre activité génère régulièrement une trésorerie excédentaire non consommée par votre train de vie personnel. Structurer trop tôt engendre des coûts sans bénéfice réel. Une analyse personnalisée permet de déterminer le moment opportun selon votre situation.

Une holding (SPFPL) est pertinente pour une activité en société générant une trésorerie importante. Elle permet de centraliser les dividendes via le régime mère-fille et d'organiser les investissements. La décision doit s'inscrire dans une stratégie patrimoniale globale.

Oui. Le PER permet de déduire les versements du revenu imposable dans les limites légales tout en constituant un capital retraite. Changements 2026 : versements post-70 ans non déductibles, report des plafonds étendu à 5 ans. Particulièrement intéressant pour les hautes tranches d'imposition.

Code général des impôts

Loi de finances 2026

Code monétaire et financier

Barèmes 2026

Profitez d’une consultation offerte de 15 minutes pour découvrir une stratégie sur-mesure qui maximise vos revenus tout en protégeant votre patrimoine.

prendre rendez-vous

Découvrez 5 stratégies fiscales déjà appliquées avec succès.

Dans ces cas concrets, vous verrez :

- Plus de 10 optimisations concrètes et actionnables

- Comment structurer votre activité pour payer moins

- Les stratégies fiscales qui génèrent le plus d’économies

Recevez le guide en 1 clic :