Tout Savoir sur les Management Fees en Holding : Guide Pratique 2026

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Management fees, rémunération gérant holding : les managements fees utilisés par des holdings peuvent s’avérer une solution intéressante pour la gestion de la rémunération du dirigeant au sein d'un groupe, mais attention...

Noun Partners : au cours des 3 dernières années, j'ai accompagné plus de 120 dirigeants dans la mise en place de leur stratégie de rémunération grâce à des conseils personnalisés et un montage fiscal adapté : mes clients gagnent en moyenne 32 000€ par an (+35%), et jusqu’à 78 000€ par an (+68%).

Je vous livre ici l’essentiel des conseils de gestion et des éléments juridiques qu’il faut savoir si vous souhaitez mettre en place une structure de rémunération qui implique des managements fees.

Si vous êtes dirigeant et intéressé par la question des management fees, vous êtes probablement dans l’une des situations suivantes :

Si c’est votre cas, vous êtes au bon endroit ! Cet article va répondre à vos problématiques majeures.

Mise à jour 2026 sur convention de management fees

Une holding est une société qui gère et a pour vocation de regrouper des participations dans d’autres sociétés (entreprises). La holding “détient” une ou plusieurs entreprises. Il s’agit en quelque sorte d’une « maison mère ».

On distingue 2 types de holding :

Si vous souhaitez optimiser la structure de votre rémunération, l’usage d’une holding présente de nombreux avantages : nous y revenons dans la suite de cet article. Souvent, la holding permet également de créer un montage Holding - SCI pour bénéficier d'avantages fiscaux.

> Les management fees n’ont de sens que dans une architecture de holding pensée. Le guide « pourquoi/ comment » synthétise.

Une filiale est une entreprise détenue par une autre société (souvent une holding). Cette autre société détient suffisamment de poids (actions, droits de vote) pour imposer sa direction à la filiale.

Une filiale peut prendre n’importe quel statut juridique (SAS, SARL, SCI…)

Les management fees sont des rémunérations, versées par une filiale à une holding en échange de services (ou prestations) définis dans des conventions claires.

Le montant des managements fees ainsi que les services fournis par la holding sont définis et encadrés par une convention signée entre la filiale et sa maison mère : la convention de management fees. Chaque service est dûment détaillé et facturé via des factures conformes. Cette fiche détaille les conventions intragroupe ; pour l’ensemble des options, voyez management fees vs salaire/dividendes.

La mise en place de management fees entre une holding et des filiales présente de nombreux avantages, aussi bien d’un point de vue fiscalité (pour optimiser votre rémunération), que d’un point de vue organisationnel.

À noter : d’un point de vue droit, l’administration fiscale n’accepte pas que les managements fees viennent rémunérer des fonctions de direction. Une exception à cette règle existe si la holding est reconnue comme dirigeante de sa filiale. Nous revenons en détail sur ce sujet dans la deuxième partie de cet article.

Il est important de savoir que lorsque vous mettez en place des management fees, il faut éviter une évaluation excessive qui pourrait être interprétée comme un transfert artificiel de bénéfices ou contraire à la jurisprudence en vigueur. Les management fees s’inscrivent dans une stratégie fiscale globale de holding.

Cela pourrait conduire à une requalification par l'administration fiscale, qui verrait dans ces frais soit un dividende déguisé, soit une forme d'abus de biens sociaux, entraînant des sanctions fiscales.

La validité fiscale et juridique des management fees repose sur quatre conditions cumulatives strictes . Le non-respect de l'une de ces conditions peut entraîner la requalification fiscale des frais en dividendes déguisés et des sanctions lourdes (fiscales, civiles et pénales).

Condition n°1 : Les services doivent être réellement rendus

Les prestations facturées doivent être effectivement réalisées et justifiables par des preuves matérielles : emails, rapports, comptes rendus de réunion, documents de travail, outils de gestion de projet (Asana, Trello, Notion), etc.

En pratique

💡 Conseil Noun Partners : Nous recommandons systématiquement à nos clients de mettre en place un système de timesheet (suivi du temps) pour tracer précisément l'allocation des ressources de la holding aux différentes filiales.

Condition n°2 : Les services doivent être dans l'intérêt de la filiale

Les prestations doivent apporter une valeur ajoutée réelle et mesurable à la filiale bénéficiaire . Elles doivent contribuer à son développement, à son efficacité opérationnelle ou à sa performance.

Exemples de services dans l'intérêt de la filiale

Condition n°3 : Les services ne doivent pas pouvoir être effectués par les ressources internes de la filiale

Les management fees ne doivent pas faire doublon avec des ressources ou compétences déjà présentes dans la filiale . Ils doivent correspondre à des expertises ou fonctions que la filiale ne peut ou ne souhaite pas développer en interne.

Exemple à éviter Une filiale de 50 salariés dispose d'un service RH complet de 3 personnes. La holding ne peut pas lui facturer des prestations RH identiques via des management fees. En revanche, elle peut lui facturer des prestations spécialisées non couvertes (conseil juridique en droit social international, par exemple).

Condition n°4 : Les services doivent être facturés à un prix raisonnable

Le montant des management fees doit respecter le principe de pleine concurrence (arm's length principle) . Autrement dit, le prix facturé doit correspondre à ce que des entités indépendantes auraient convenu dans des conditions de marché similaires.

Comment déterminer un prix raisonnable ?

⚠️ Point de vigilance critique : Une évaluation excessive pourrait être interprétée comme un transfert artificiel de bénéfices ou un dividende déguisé, avec des conséquences fiscales désastreuses (redressement fiscal, pénalités, voire sanctions pénales pour abus de biens sociaux).

La règle spécifique sur les fonctions de direction

Principe général : Les management fees ne doivent pas rémunérer des fonctions de direction. Cette règle est rappelée par la jurisprudence constante, notamment l'arrêt S.A. GAMLOR du 9 octobre 2003 .

Le vérificateur fiscal examine deux signaux d'alerte majeurs :

Exception importante : Il est possible de facturer des prestations de direction si la holding est officiellement nommée dirigeante (personne morale) de la filiale.

Dans ce cas, l'activité de direction de la holding est considérée comme une activité économique légitime à destination de la filiale, et peut donc être rémunérée via des management fees.

i) Les avantages fiscaux

Avantage numéro 1 : grâce aux management fees, il est possible de réduire le montant d’impôt sur les sociétés payé par la filiale, optimisant ainsi la fiscalité de votre groupe.

La filiale paie les management fees à la holding. Elle déduit donc ces frais de son résultat économique, ce qui a pour effet de réduire son résultat fiscal.

Avec un résultat fiscal plus faible, la filiale paie moins d’impôts sur les sociétés.

ii) Les avantages organisationnels

Avantage numéro 2 : C’est la holding qui devient responsable des services encadrés par la convention de management fees : services juridiques, comptables, financiers, informatiques, commerciaux…

Les managements fees permettent donc à un groupe de centraliser des fonctions transverses au sein d’une holding, y compris les services comptables, afin d’en optimiser les coûts. Les holding société peuvent servir à centraliser les flux financiers.

{{component_cta}}

C’est le sujet qui devrait vous intéresser dans le cadre d’une optimisation de votre rémunération de dirigeant !

La mise en place de management fees peut rendre le propriétaire de la holding éligible à des mécanismes fiscaux avantageux.

En effet, la convention de management fees peut rendre la holding éligible au statut de “holding animatrice” : une holding est reconnue comme animatrice (ou holding d’animation) lorsqu’elle prend une part active dans la prise de décision et la gestion de sa société fille (filiale).

Le propriétaire d’une holding “animatrice” peut alors bénéficier de 4 schémas fiscaux avantageux :

Attention cependant à ne pas aller trop vite en besogne : Un grand nombre de dirigeants sous-estime CONSIDERABLEMENT les risques associés à la mise en place de management fees. Nos maîtres-mots chez Noun Partners : prudence et planification.

Depuis de nombreuses années, l’administration fiscale scrute de près les management fees. Elle n’hésite pas à sanctionner les montages astucieux qui se baseraient sur un flou juridique.

Vous souhaitez savoir comment vous pouvez également bénéficier de ces avantages fiscaux dans un cadre 100% légal et sans risque juridique associé ? Réservez votre consultation offerte dès maintenant.

Un autre avantage souvent évoqué pour les entreprises est que les management fees peuvent jouer un rôle crucial dans le cadre d'un LBO (rachat avec effet de levier). Les management fees permettent à une holding d'obtenir une source de revenus régulière à partir de ses filiales, ce qui peut faciliter le remboursement de l'emprunt contracté pour l'acquisition. Cette stratégie nécessite toutefois une planification minutieuse pour éviter les risques fiscaux. Les holding société servent aussi de support à des opérations de reprise.

Les conséquences résultant du prononcé de la nullité d’une convention de management fees peuvent être désastreuses : les sanctions sont fiscales, civiles et pénales.

Une véritable épée de Damoclès pèse donc au-dessus de la tête du dirigeant qui n’étudierait pas le sujet de près et se lancerait dans une optimisation non planifiée.

Lors d’un contrôle fiscal, le vérificateur peut remettre en question le bien-fondé de la convention de management fees entre une filiale et sa holding.

La nullité d’une convention donne alors lieu à d’importantes pénalités fiscales :

Inutile donc de préciser que les montants en jeu grimpent très rapidement !

Corollaire du risque fiscal, mais qui mérite d’être clairement souligné : le prononcé de la nullité entraîne la restitution des sommes perçues par la holding à ses filiales.

On vous laisse imaginer la complexité lorsque les montages datent de plusieurs années : la holding doit recouvrer les montants, puis les redistribuer à la (ou les) filiale(s) concernée(s).

Enfin, au-delà des risques fiscaux et civils : le dirigeant qui aurait recours à un montage engage sa responsabilité.

Vous risquez ainsi d’être condamné pour abus de bien social : jusqu’à cinq ans d'emprisonnement et 375 000€ d'amende.

Les managements fees restent donc un outil parfaitement légal et un levier d’optimisation intéressant… À condition de prendre les précautions nécessaires en tant que dirigeant pour éviter toute remise en question de votre convention !

Vous souhaitez optimiser votre schéma de rémunération en toute légalité ? Réservez votre consultation offerte dès maintenant.

Les services soumis à la convention de management fees doivent :

En tant que dirigeant, vous devez également prendre les précautions suivantes si vous souhaitez éviter tout risque de sanction.

La règle générale : les managements fees doivent être justifiés par des prestations techniques. Les services ne doivent pas se substituer ou faire doublon avec les fonctions de direction de la filiale.

Le vérificateur va scruter les deux signaux suivants :

C’est notamment ce que met en avant la jurisprudence S.A. GAMLOR du 9 octobre 2003.

Le juge de la Cour administrative de Nancy justifiait alors un acte anormal de gestion, et refusait la déductibilité des management fees, pour deux raisons :

Par ailleurs, afin d'éviter tout risque de similitude et de confusion, la convention de management fees ne doit pas reprendre des termes propres à la direction et s’intituler, tels que “Convention de direction” ou “Convention de présidence''.

En tant que dirigeant, vous vous demandez désormais comment mettre en place des management fees pour des fonctions de direction.

Il existe une alternative : nommer la holding “dirigeant de la filiale”.

Dans ce cas de figure, l’activité de dirigeant de la holding est considérée comme une activité économique à destination de la filiale.

Les prestations doivent toujours être encadrées par une convention précise… MAIS il est tout à fait possible que ces prestations correspondent à des sujets de direction.

Vous devez être en mesure de justifier les prestations par des éléments matériels probants : mails, courriers, rapports et comptes rendus de réunion.

Enfin, précisons que les prestations effectuées doivent être le reflet de ce qui est prévu par la convention.

En mars 2023, la Cour administrative d'appel de Paris (2ème chambre 22 mars 2023 / n° 21PA04911) a, de nouveau, sanctionné une prestation de direction rémunérée via management fees.

Contexte : la holding animatrice avait sous-traité la mission d'animation à une société contrôlée par son dirigeant.

L'administration a remis en cause la réalité de cette prestation (et donc sa déduction en charge, et la déduction de la TVA du prix de la prestation facturée).

Le juge a validé l'analyse des services fiscaux, en relevant l'absence de preuve d'une prestation fournie par la société sous-traitante, et en considérant que c'était au président de la holding de faire le travail d'animation.

Cette décision est critiquable car elle prétend appliquer un principe de non-cumul de la fonction de direction de la holding animatrice et de la prestation d'une société sous-traitante.

Cependant, il faut reconnaître que le schéma de ce dossier présente de nombreux indices de fictivité... Surtout aucune preuve n'est fournie de réalisation effective de prestations par la société sous-traitante.

Attention au risque : si la fictivité est invoquée, c'est une application de la théorie de l'abus de droit. Il y aurait ainsi un abus de droit rampant qui vicie la procédure, mais encore faut-il l'invoquer devant le juge (ce qui ne fut pas le cas dans ce dossier).

Cette décision vient une nouvelle fois conforter les schémas sécurisés que nous pratiquons depuis plusieurs années maintenant et qui ne sont pas remis en cause par l'administration.

Il est nécessaire de prendre l’ensemble de ces précautions pour éviter des risques évidents, et extrêmement recommandé de faire appel à un professionnel au vu de la complexité du sujet.

Pour cela, réservez votre consultation offerte dès maintenant.

Pour être déductibles fiscalement, les management fees doivent correspondre à des prestations de services réelles, justifiées et nécessaires pour la filiale .

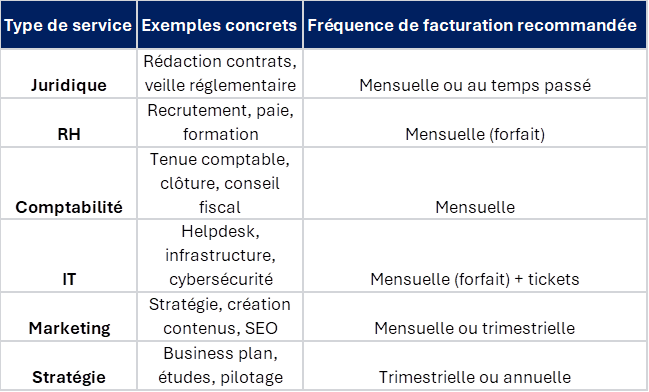

Voici les principaux types de services pouvant légitimement faire l'objet de management fees.

Exemples de prestations

Justification : Les filiales n'ont généralement pas de service juridique interne. La holding centralise cette expertise et la met à disposition du groupe.

Exemples de prestations

Justification : Mutualisation de l'expertise RH au niveau du groupe, permettant d'attirer des profils seniors qu'une seule filiale ne pourrait pas recruter.

Exemples de prestations

Attention : Ces prestations doivent être clairement distinctes des missions de l'expert-comptable externe (le cas échéant). Il faut éviter les doublons.

Exemples de prestations

Justification : Centralisation des compétences techniques, permettant de bénéficier d'infrastructures professionnelles sans que chaque filiale n'ait à développer son propre service IT.

Exemples de prestations

Justification : Cohérence de la communication du groupe, mutualisation des outils et compétences marketing.

Exemples de prestations

Justification : La holding apporte sa vision stratégique et son expérience pour accompagner le développement des filiales.

La convention de management fees est le document juridique qui formalise la relation entre la holding et ses filiales.

Sa rédaction nécessite une attention particulière car c'est elle qui déterminera la validité fiscale et juridique du montage.

1) L'identification des parties

2) L'objet de la convention

Description précise et détaillée des services rendus par la holding à la filiale. Cette section doit être la plus exhaustive possible.

Exemple de formulation "La société Holding XYZ s'engage à fournir à la société Filiale ABC les prestations suivantes :

⚠️ Point de vigilance : La convention ne doit jamais reprendre des termes propres à la direction tels que "Convention de direction", "Convention de présidence", "Pilotage stratégique", etc. Privilégiez des termes neutres : "prestations de services", "assistance technique", "conseil", etc.

3) La durée de la convention

4) La méthode de calcul des management fees

C'est l'élément le plus scruté par l'administration fiscale. La méthode doit être :

Méthodes de calcul possibles

Exemple de clause "Les prestations seront facturées sur la base du temps réellement consacré par les équipes de la Holding, selon les taux horaires suivants :

Un relevé mensuel détaillé (timesheet) sera communiqué à la Filiale avec chaque facture."

5) Les modalités de facturation et de paiement

6) Les justificatifs et le suivi

1) Clause d'intérêt pour la société

"Les parties reconnaissent que les prestations objet de la présente convention sont dans l'intérêt direct de la Filiale et contribuent à son développement économique et à son efficacité opérationnelle."

2) Clause de non-substitution

"Les prestations rendues par la Holding ne se substituent pas aux fonctions de direction de la Filiale, ni aux ressources internes de celle-ci. Elles correspondent à des expertises et compétences que la Filiale ne dispose pas en interne."

3) Clause de modification

"La présente convention pourra être modifiée par avenant signé par les deux parties, notamment en cas d'évolution des besoins de la Filiale ou des services proposés par la Holding."

❌ Erreur n°1 : Convention trop vague

Évitez les formules génériques type "prestations de gestion" ou "services divers". Détaillez précisément chaque type de prestation.

❌ Erreur n°2 : Prix excessifs ou non justifiés

Ne surévaluez pas les prestations pour gonfler artificiellement les charges déductibles de la filiale. Utilisez des prix de marché documentés.

❌ Erreur n°3 : Absence de justificatifs

Ne vous contentez pas de la convention. Produisez systématiquement des preuves de la réalité des prestations (timesheets, emails, rapports).

❌ Erreur n°4 : Rémunération de fonctions de direction

N'incluez pas de prestations relevant du mandat social du dirigeant de la filiale, sauf si la holding est officiellement dirigeante.

Étape 1 : Rédaction du projet de convention

Avec l'aide d'un avocat fiscaliste ou d'un expert-comptable spécialisé.

Étape 2 : Validation par les organes de direction

Étape 3 : Signature de la convention

Par les représentants légaux des deux sociétés.

Étape 4 : Dépôt au greffe du tribunal de commerce

Pour les conventions réglementées (filiale SARL notamment).

Étape 5 : Mise en œuvre et suivi

💡 Conseil Noun Partners : Nous accompagnons nos clients dans la rédaction, la validation et le suivi de leurs conventions de management fees.

En moyenne, nos clients optimisent leur rémunération de 32 000 € par an (+35 %), et jusqu'à 78 000 € par an (+68 %), tout en sécurisant à 100 % leur montage juridique.

Voyons maintenant comment optimiser votre rémunération en tant que dirigeant de holding.Voyons maintenant comment optimiser votre rémunération en tant que dirigeant de holding.

La rémunération du gérant de holding présente plusieurs avantages pour le chef d’entreprise.

Cela vous permet de vous substituer à la gestion fiscale :

Dans ce cas de figure, le dirigeant peut alors se faire rémunérer au titre de sa qualité de dirigeant de la holding, mais ne pourra plus être rémunéré en tant que dirigeant de la filiale.

L’activité que mène le dirigeant de la société mère sera considérée comme une prestation économique.

Le dirigeant sera soumis à la TVA, qui sera elle-même déduite de l’exercice fiscal. Il s’agira alors de justifier et apporter des preuves suffisantes sur cette prestation de services.

Si vous optez pour la rémunération du gérant de holding, veillez à bien choisir le statut de votre holding.

Il nous semble à ce sujet pertinent de préciser que la SAS ne doit pas être un choix par défaut, mais un choix étudié et raisonné.

Depuis 2013, les dividendes et revenus perçus par les gérants de SARL sont soumis à de nouvelles taxes et impôts.

Cela a entraîné de nombreux dirigeants d’entreprises à transformer leur SARL (Société à responsabilité limitée) en SAS (Société par actions simplifiées), et ce, afin de payer moins de taxes. L’objectif était alors de percevoir un revenu uniquement sous forme de dividendes soumis à des prélèvements obligatoires de l’ordre de 30 %.

Pourtant, se rémunérer uniquement en dividende dans le cadre d’une SAS n’est pas, dans la plupart des cas, une bonne affaire.

En effet, lorsqu’un dirigeant se rémunère en tant qu’employé, au sein d’une SARL par exemple, une partie de son salaire est composée de prélèvement social. Le salaire est déductible du résultat comptable, contrairement aux dividendes.

Être dirigeant d’une SAS peut alors se révéler bien moins avantageux qu’il n’y paraît en ce qui concerne la rémunération. En effet, le choix d’une rémunération par dividende moins taxée, mais impossible à déduire d’un exercice comptable ne se révélera pas le meilleur choix économique dans la plupart des cas…

En complément de cet article sur la rémunération du gérant de holding et les management fees, n'hésitez pas à lire l'article sur la rémunération du président de SAS.

Vous pouvez également réserver votre consultation offerte dès maintenant.

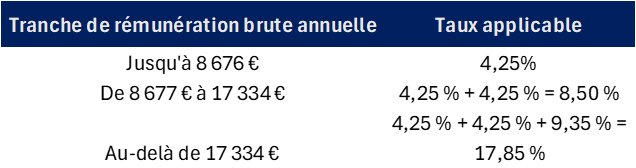

Soulignons également que les enjeux de la taxe sur les salaires ne sont pas neutres pour les holdings, et doivent être anticipés.

Pour rappel, la taxe sur les salaires est due par les employeurs qui ne sont pas soumis à la TVA. Il se peut qu'ils ne l’aient pas été sur au moins 90 % de leur chiffre d’affaires au titre de l’année civile précédant celle du paiement des rémunérations (CGI, art. 231, 1 du CGI).

La société holding se trouve, en règle générale, redevable de cette taxe dès lors qu’elle perçoit des dividendes de ses filiales. Elle est aussi redevable quand elle reçoit d’autres produits financiers non soumis à la TVA.

L’assiette de cette taxe est déterminée par un ratio, le « coefficient d’assujettissement » . Au numérateur on retient le chiffre d’affaires non passible de la TVA et au dénominateur, le chiffre d’affaires total de l’année.

La taxe est calculée à partir d'un barème progressif qui s'applique aux rémunérations individuelles annuelles versées (base imposable).

Le barème comporte un taux normal, appliqué sur le montant total des rémunérations brutes individuelles, et des taux majorés. Ils sont appliqués aux rémunérations brutes individuelles qui dépassent certains seuils.

Exemple de calcul

Pour un salarié à qui on a versé un salaire brut mensuel de 5 600 € en 2024 (soit 67 200 € annuels) :

Afin, d’éviter que les rémunérations du ou des dirigeants ainsi que des salariés des holdings ne soient soumises à la taxe sur les salaires, deux solutions nous paraissent envisageables :

C’est notamment le cas pour le gérant majoritaire de SARL ou d’EURL : il y a donc absence de taxe sur les salaires pour les dirigeants de holding soumis au régime des travailleurs non-salariés pour leur mandat social.

Si le dirigeant en cause relève du régime général de la sécurité sociale, une holding mixte (holding qui perçoit des dividendes mais facturant également des prestations aux filiales) peut limiter le montant de la taxe.

Le montant se limite alors aux salaires dont elle doit acquitter en procédant à la sectorisation de son activité financière et de son activité non financière.

Rappelons que le Conseil d’Etat a indiqué qu’en raison du caractère transversal des attributions du président d’une SAS, sa rémunération est présumée être affectée au secteur financier et au secteur non financier : « même si le suivi des activités est sous-traité à des tiers ou confié à des salariés spécialement affectés à ce secteur et si le nombre des opérations relevant de ce secteur est très faible »

(CE 8-6-2011 n° 331848, Sté Sofic, et CE, 3e et 8e ch., 19 juin 2017, n° 406064, SAS ICMI , concl. E. Cortot-Boucher)

Comme vous avez pu le constater, les management fees sont un sujet complexe.

Un redressement fiscal est vite arrivé et ses conséquences peuvent être désastreuses. Je vous conseille donc de réserver une consultation offerte avant de vous lancer dans votre montage.

Enfin, nous espérons que cet article vous a fourni les éléments essentiels pour faire une première évaluation de vos opportunités.

Une holding est une société regroupant des participations dans d'autres sociétés. On distingue les holdings passives, qui se contentent de gérer leur portefeuille, et les holdings actives, qui participent activement à la gestion des sociétés détenues.

Une filiale est une entreprise détenue par une autre société, souvent une holding. Elle peut prendre divers statuts juridiques.

Les management fees sont des rémunérations versées par une filiale à une holding en échange de services ou de prestations, définis par une convention.

En cas de remise en question de la validité de la convention de management fees, la filiale peut se voir imposer des pénalités fiscales et des rappels d'impôts.

Outre les risques fiscaux, la nullité d'une convention peut entraîner des condamnations civiles pour restitution des sommes perçues, ainsi que des condamnations pénales pour abus de bien social.

Le dirigeant doit s'assurer que les services rendus sont dans l'intérêt de la société bénéficiaire, justifiés, non substituables par des ressources internes, et facturés à un prix raisonnable. De plus, les management fees ne doivent pas rémunérer des fonctions de direction.

La rémunération du gérant de holding peut permettre de se substituer à certaines fiscalités et de bénéficier d'avantages fiscaux. Il est également important de choisir le bon statut juridique pour la holding afin d'optimiser sa rémunération.

Les holdings peuvent être assujetties à la taxe sur les salaires en fonction de leur activité et de la rémunération de leurs dirigeants. Des solutions existent pour limiter cette imposition.

Profitez d’une consultation offerte de 15 minutes pour découvrir une stratégie sur-mesure qui maximise vos revenus tout en protégeant votre patrimoine.

prendre rendez-vous

Découvrez 5 stratégies fiscales déjà appliquées avec succès.

Dans ces cas concrets, vous verrez :

- Plus de 10 optimisations concrètes et actionnables

- Comment structurer votre activité pour payer moins

- Les stratégies fiscales qui génèrent le plus d’économies

Recevez le guide en 1 clic :