Placement de trésorerie d’entreprise en 2025 | Noun Partners

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Sommaire de l’article :

Noun Partners : au cours des 3 dernières années, j'ai accompagné plus de 120 dirigeants et entrepreneur dans la mise en place de leur stratégie financière. En moyenne, sur leur compte personnel : +32 000€ par an (+35%), et jusqu’à +78 000€ par an (+68%).

Vous souhaitez en discuter de vive voix ? Réservez votre consultation offerte avec moi dès maintenant.

Rentrons dans le vif du sujet !

L'inflation bat désormais des records (5,4%)…

Pour 300 000€ dormants, le coût d’une trésorerie dormante est donc de 16 200€ par an, soit près de 50 000€ sur 3 ans (!).

Se contenter de stocker son argent sur un compte bancaire classique ne suffit plus pour protéger votre capital. Une gestion du cash des PME proactive et structurée est devenue indispensable pour éviter de perdre des centaines de milliers d'euros !

La gestion judicieuse de la trésorerie d’entreprise commence par une calibration claire de l’horizon de placement :

· court terme (quelques semaines à quelques mois),

· moyen terme (1 à 3 ans)

· long terme (au-delà de 3-5 ans).

En période courte, l’objectif est la liquidité et la sécurité absolue : les placements doivent rester accessibles et stables, comme les fonds monétaires ou les comptes à terme à court terme.

À mesure que l’horizon s’allonge, l’entreprise peut accepter une dose de rendement plus élevé en diversifiant vers des obligations d’entreprises de qualité, des fonds en euros ou des placements structurés sécurisés.

L’essentiel est de définir le besoin de trésorerie selon l’échéance effective, afin d’éviter de bloquer des capitaux importants dans des placements trop prudents et peu rentable ou de se trouver face à une urgence de trésorerie avec des actifs illiquides.

Quand il s’agit de choisir les instruments adaptés à la trésorerie excédentaire, les entreprises disposent de plusieurs options, chacune avec ses atouts et contraintes.

Le compte à terme garantit le capital pour une durée fixée, mais au prix d’une liquidité limitée.

Le fonds monétaire offre une disponibilité quotidienne avec un rendement modéré, idéal pour une poche de trésorerie tampon.

Le fonds en euros (via contrat de capitalisation) peut fournir un peu plus de rendement tout en sécurisant le capital — à condition que les contraintes de retrait soient acceptables.

L’accès aux marchés cotés via des actions, titres vifs, OPCVM ou ETF permet de dynamiser la trésorerie en captant la croissance des marchés, mais impose une tolérance au risque et une gestion rigoureuse pour éviter la volatilité excessive.

Les produits structurés à protection du capital permettent d’exploiter les marchés avec un coussin de sécurité, pour peu que l’émetteur soit solide.

Pour les entreprises prêtes à aller plus loin, le private equity et le crowdfunding offrent des perspectives attractives en matière de performance et de diversification, mais avec un horizon long et une liquidité très réduite : ces poches sont réservées aux excédents véritablement stables.

En comparant ces options sous l’angle liquidité, rendement, sécurité et coût, l’entreprise peut bâtir une stratégie de trésorerie sur mesure : une poche ultra-liquide, une poche sécurisée pour le moyen terme, et une poche exploratrice pour capter la performance excédentaire.

En pratique, la clé est souvent de construire une allocation à plusieurs étages : une poche ultra-liquide (fonds monétaires, livrets), une poche sécurisée pour le moyen terme (fonds en euros, CAT, structurés garantis), et une poche dynamique ou exploratrice (actions, private equity, crowdfunding) pour chercher de la performance sur l’excédent de long terme. Pour approfondir les caractéristiques de chaque véhicule, notre guide dédié au compte à terme, SICAV et SCPI détaille les rendements, frais et conditions de liquidité de ces trois piliers du placement de trésorerie.

Sur du placement de trésorerie, vous pouvez viser les rendements annuels suivants :

Votre objectif est de maximiser votre rendement moyen en fonction de vos enjeux business.

Pour commencer, vous devez identifier la poche de trésorerie excédentaire non nécessaire à l’activité de la société.

Pour cela, l’idéal est de calculer votre besoin en fonds de roulement (BFR) sur un rythme mensuel (au bilan : l’actif circulant, auquel on soustrait le passif circulant).

Cette analyse vous permettra d’identifier avec précision :

Une fois que vous avez défini vos poches de trésorerie, vous allez définir différents horizons de placement :

C’est cette allocation qui va déterminer en majeure partie votre rendement moyen.

Plus vous placez à long terme, plus votre rendement moyen sera intéressant… Mais le risque opérationnel sera également plus élevé.

Une fois que vous avez défini votre allocation par horizon de temps, vous devez définir votre allocation par placement.

L’objectif sera de minimiser le risque pour votre entreprise : arbitrer entre rendement potentiel et diversification, en fonction de vos enjeux opérationnels.

Pour cela, nous allons analyser les solutions de placement les plus intéressantes en 2023 dans la partie suivante.

Si vous n’avez pas de directeur financier pour définir l’allocation entre les différents horizons et placements, le mieux reste de se faire accompagner pour éviter tout risque de perte pour votre entreprise.

Chaque semaine, j’offre quelques consultations pour résoudre ce sujet avec des dirigeants et entrepreneurs : réservez la vôtre dès maintenant.

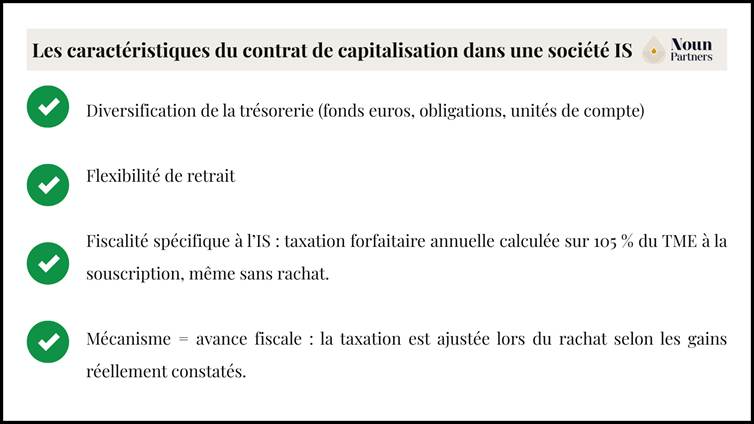

Le contrat de capitalisation est une des enveloppes fiscales sur laquelle investir sa trésorerie, tout en conservant une flexibilité de retrait relative.

Bien que souvent associé à l’épargne des particuliers, il s’adapte parfaitement aux entreprises cherchant à optimiser la gestion de leur trésorerie sur le long terme.

Le capital investi n’est pas fiscalisé immédiatement, l’entreprise peut le retirer ou le transmettre ultérieurement avec des mécanismes de taxation allégée, et la structure permet une diversification des supports (fonds euros, obligations, unités de compte).

Pour une entreprise disposant d’une trésorerie stable excédentaire, le contrat de capitalisation peut servir de placement alternatif entre le compte bancaire et les placements plus risqués, tout en maintenant la possibilité de rapatriement des fonds lorsque les besoins surviennent.

Dans une société soumise à l’IS, le contrat de capitalisation bénéficie d’un traitement fiscal spécifique : les produits générés ne sont pas imposés uniquement lors du rachat, mais font l’objet d’une taxation forfaitaire annuelle dès la souscription.

NB : L’assiette est calculée en appliquant 105 % du TME de long terme publié à la date de souscription au montant nominal investi. si le TME est négatif au moment de la souscription, aucune taxation annuelle n’est due, mais la régularisation se fera intégralement au rachat.

Même en l’absence de rachat, l’entreprise doit donc comptabiliser un produit imposable, quitte à le compenser par une provision en cas de moins-values latentes.

Cette imposition n’est toutefois qu’une avance fiscale : lors du rachat (partiel ou total), une régularisation intervient pour ajuster la taxation en fonction des gains réellement constatés.

En pratique, ce mécanisme peut se révéler intéressant : il permet de lisser la fiscalité « au fil de l’eau » et parfois de bénéficier du taux réduit d’IS (15 % jusqu’à 42 500 € de bénéfice) plutôt que d’exposer l’ensemble du gain au taux plein (25 %).

Le compte-titres pour personne morale (compte société) est l’option de référence pour placer la trésorerie de votre société à court, moyen et long terme.

Avec un compte-titres, les possibilités de placements de trésorerie d’entreprise sont quasi-illimitées.

Ainsi, vous pouvez investir dans des :

Exemple :

Vous remontez 500 000 € d’excédent de trésorerie de votre société opérationnelle dans votre holding.

Puis vous les investissez dans votre compte-titres avec 40 % de fonds obligataires, 50 % de fonds actions et 10 % de fonds monétaires.

Sur le long terme, la performance brute annualisée attendue est de 8% soit un gain moyen de 35 000€ par an pour 500 000 € investis.

Le compte-titres peut être une excellente enveloppe pour bâtir votre allocation d’actifs sur mesure.

D’un côté, vous pouvez prendre en main votre stratégie patrimoniale en gestion libre.

D’un autre côté, vous pouvez bénéficier de la gestion sur mesure Noun Partners pour être accompagné de A à Z.

Fiscalement :

En pratique, l’expert-comptable regarde l’écart de valorisation entre le 31 décembre de l’année N-1 et le le 31 décembre de l’année N pour le bilan.

Contrainte réglementaire supplémentaire, vous devez obtenir un Legal Entity Identifier (LEI) pour investir avec un compte société (120 € pour la première demande).

Cet identifiant d’entité juridique doit ensuite être renouvelé tous les ans pour environ 50 € avec l’INSEE.

La fiscalité du compte-titres pour personne morale est moins avantageuse que pour les personnes physiques.

En effet, si vous investissez en nom propre dans des fonds capitalisants (dividendes réinvestis), il n’y a pas d’imposition sur les plus-values latentes. Et vous pouvez bénéficier de la niche fiscale du plan d’épargne en actions (PEA).

Le contrat de capitalisation est “l'équivalent de l'assurance vie” pour une personne morale soumise à l'impôt sur les sociétés (ou à l'impôt sur le revenu).

La trésorerie sous IR ne se gère pas comme sous IS : fiscalité & cash à sécuriser.

Les avantages du contrat de capitalisation sont les suivants :

Le point d’attention : les frais cachés. Sélectionnez un contrat de capitalisation sans frais prohibitifs afin de ne pas pénaliser le rendement du placement.

Le compte titre permet un univers d'investissement plus large puisqu'il donne accès à l'achat de titres vifs (actions, obligations). C’est donc un support à privilégier sur un horizon de placement à long terme (supérieur à 4 ans).

Le compte titre permet également de déployer une stratégie d’investissement sur des solutions défensives : des produits structurés avec des rendements (et capital) garantis qui vont de 3% à 15%.

Parmi les solutions, placer la trésorerie en bourse via un compte-titres société (cadre SASU) est détaillé ici.

Liste des avantages du compte titres entreprises :

Exemple de placement de trésorerie sur compte titres :

Détail du placement :

Comment ce produit fonctionne-t-il ?

Quand on souscrit à ce type de produit structuré, on connaît :

En revanche, on ne connaît pas la date de remboursement. Celle-ci interviendra lorsque l’indice dépasse son niveau initial, à la date d’anniversaire du placement.

Il existe néanmoins des garanties :

Ce type de placement est donc particulièrement adapté pour de la trésorerie de long terme, et permet de rémunérer le capital à hauteur de 8% avec un ratio rendement/risque élevé.

Si vous n’avez pas de directeur financier pour étudier ces placements : j’offre chaque semaine des consultations pour aiguiller des dirigeants et entrepreneurs sur ces sujets. Réservez un appel dès maintenant.

Le crowdfunding (financement participatif) immobilier correspond à de la dette privée, sous format d'obligations.

C'est une solution de placement avec des tickets d’entrée de placement à 1 000 euros.

Les avantages sont les suivants :

En revanche, le placement n’est pas liquide avant l'échéance du prêt.

Exemple de placement de trésorerie sur crowdfunding immobilier :

Une société a un excédent de trésorerie de 50 000€ sur un horizon de placement à court terme 2 ans et le place sur deux projets différents.

La société percevra :

Il s’agit donc d’un placement à court ou moyen terme, qui offre des rendements élevés. Cependant, le risque associé peut être relativement élevé, d’où l’intérêt de diversifier ses placements.

Avec cette solution, votre société achète l’usufruit de biens immobiliers (ou de parts de biens immobiliers). La nue-propriété ne lui revient pas.

Cela signifie que vous ne payez qu’une partie de valeur de l’investissement, tout en récoltant 100% des rendements générés.

Cette solution de placement de trésorerie est principalement utilisée par des acteurs institutionnels, mais réalisable pour des sociétés privées.

Les rendements sont attractifs (supérieurs à 5%), le risque est faible. Il existe également une variété de durée de placement : court terme (3-4 ans), moyen terme (5 à 7 ans), et long terme (10 ans et plus).

Liste complète des avantages :

Exemple de placement de trésorerie sur de l'usufruit temporaire immobilier :

La société achète l’usufruit de parts de SCPI sur une durée définie :

En revanche, la société récupère 100% des revenus générés.

En combinant le rendement généré et les économies réalisées sur l’impôt sur les sociétés (amortissement de la valeur de l’usufruit), on atteint un rendement final de 19% (gain de 76k€ pour un placement de 200k€).

Pour illustrer, voici un tableau récapitulatif du rendement généré sur le placement exemple :

Lorsque l’on réfléchit à la stratégie de placement de trésorerie, il convient de distinguer la société opérationnelle — celle qui roule le business — de la société patrimoniale — celle qui porte les actifs, les placements et les réserves à long terme.

Dans la société opérationnelle, la priorité est souvent la liquidité immédiate et la sécurité, pour anticiper les besoins de fonds de roulement, les imprévus et les cycles d’activité.

On privilégiera des instruments ultra sécurisés (comptes à terme, fonds monétaires, livrets) pour ne jamais mettre en péril le cœur de l’entreprise.

En revanche, dans une structure patrimoniale dédiée aux excédents stables, on peut se permettre des placements sécurisés mais plus optimisés : contrats de capitalisation, fonds en euros, produits structurés avec garantie de capital, voire des allocations diversifiées à horizon long.

Le choix entre les deux dépend avant tout de :

Laisser dormir sa trésorerie excédentaire représente un coût d’opportunité extraordinaire pour l’entreprise.

Non seulement, l’inflation (5,4%) vous coûtera près de 50k€ sur 3 ans pour 300k€ de trésorerie dormante.

Mais en plus, avec une stratégie d’investissement diversifiée et structuré, vous pourriez viser 8 à 10% de rendement annuel sur cette trésorerie.

Toujours pour 300 000€ de trésorerie placée, cela représente un gain manqué de 88 000€ sur 3 ans (soit 29% du montant initial de la trésorerie avec l’effet des intérêts composés).

La perte équivaut donc 1 à 2 salaires annuels d’employés à temps plein.

Il est donc essentiel d’optimiser la gestion de votre trésorerie. Discutons-en lors d’une consultation offerte : nous balayerons ensemble vos options.

Pour aller plus loin sur les sujets d’ingénierie financière, consultez les articles suivants :

Bonne lecture !

Avec l'inflation, laisser dormir sa trésorerie peut coûter cher à l'entreprise en termes de perte de pouvoir d'achat. Investir sa trésorerie permet de générer des rendements et de protéger, voire d'accroître, la valeur de la trésorerie face à l'inflation.

Les étapes clés incluent la définition de la poche de trésorerie excédentaire, la détermination des horizons de placement, et la définition d'une allocation d'actifs adaptée aux objectifs et au profil de risque de l'entreprise.

Parmi les produits recommandés figurent le contrat de capitalisation, le compte-titres, le crowdfunding immobilier, et l'usufruit temporaire immobilier, chacun offrant des avantages spécifiques en termes de rendement, de fiscalité, et de profil de risque.

Semblable à une assurance vie pour les individus, le contrat de capitalisation offre une fiscalité différée pour les entreprises, avec la possibilité d'investir dans des fonds euros garantissant le capital, et un horizon de placement moyen à long terme.

Le compte-titres offre un large univers d'investissement (actions, obligations, etc.) et est particulièrement adapté pour les placements à long terme. Il permet aussi l'accès à des stratégies d'investissement défensives.

N'hésitez pas à consulter notre article sur l'investissement en bourse avec le statut SASU

Le crowdfunding immobilier permet d'investir dans des projets immobiliers via des obligations, offrant des rendements attractifs pour un horizon de placement court à moyen terme, avec des tickets d'entrée relativement faibles.

Cette solution permet à une entreprise d'acheter l'usufruit de biens immobiliers pour une durée déterminée, générant des rendements attractifs sans acquérir la nue-propriété, avec des avantages fiscaux significatifs.

Chaque type de placement comporte des risques spécifiques, comme le risque de marché pour les comptes-titres, ou le risque de liquidité pour le crowdfunding immobilier. Il est crucial de diversifier ses placements et de bien comprendre chaque produit avant d'investir.

Noun Partners propose des consultations gratuites pour discuter des stratégies de placement de trésorerie adaptées à chaque entreprise.

Réserver une consultation peut être un excellent point de départ pour optimiser la gestion de votre trésorerie.

{{component_cta}}

Profitez d’une consultation offerte de 15 minutes pour découvrir une stratégie sur-mesure qui maximise vos revenus tout en protégeant votre patrimoine.

prendre rendez-vous

Découvrez 5 stratégies fiscales déjà appliquées avec succès.

Dans ces cas concrets, vous verrez :

- Plus de 10 optimisations concrètes et actionnables

- Comment structurer votre activité pour payer moins

- Les stratégies fiscales qui génèrent le plus d’économies

Recevez le guide en 1 clic :