Montage Holding SCI : avantages et inconvénients

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Notre vidéo ci-dessus : schéma holding SCI, pourquoi opter pour un montage fiscal civil et juridique d'une société civile immobilière détenue par une holding ?

Noun Partners : au cours des 3 dernières années, j'ai accompagné plus de 120 entrepreneurs et dirigeants dans la mise en place de leur stratégie de rémunération. En moyenne : +32 000€ par an (+35%), et jusqu’à +78 000€ par an (+68%).

Je vous livre ici l’essentiel de ce qu’il faut savoir sur le montage Holding SCI, afin d’optimiser votre patrimoine et vos investissements immobiliers au sein d’une structure juridique adaptée.

Cet article s’adresse aux personnes qui s'interrogent sur la mise en place d’un montage Holding SCI pour optimiser leur stratégie patrimoniale et leurs investissements immobiliers.

Noun Partners : au cours des 3 dernières années, j’ai accompagné plus de 120 dirigeants et entrepreneurs dans la mise en place de leur stratégie d’investissement et de capital. En moyenne, mes clients ont ainsi gagné 400k€ grâce à mes services, optimisant leur structure juridique et fiscale.

Si vous souhaitez optimiser votre stratégie d’investissement immobilière, il vous faut définir si le montage Holding SCI est pertinent pour vous en fonction de votre régime fiscal et de votre statut juridique. Avant un schéma holding‑SCI, cadrer comment optimiser sa SCI (IR/IS, démembrement, arbitrages de charges).

Sur 20 ans (la durée de vie d’un investissement), un mauvais dispositif fiscal vous fait perdre des dizaines voire des centaines de milliers d’euros !

Pour vous permettre de faire votre choix, je vous livre ici l’essentiel de ce qu’il faut savoir si vous souhaitez mettre en place votre montage Holding SCI pour sécuriser et optimiser votre patrimoine immobilier.

Vous souhaitez mettre en place votre montage Holding SCI ? Réservez votre consultation offerte avec moi dès maintenant.

Une holding SCI est une structuration dans laquelle une société holding détient tout ou partie des parts d’une Société Civile Immobilière.

Ce montage combine la puissance d’une holding, capable de centraliser les flux financiers, d’optimiser la fiscalité et de piloter un groupe, avec la souplesse d’une SCI dédiée à la détention et à la gestion de biens immobiliers.

L’objectif est de créer une architecture patrimoniale cohérente : la holding contrôle la SCI, laquelle détient l’immeuble. Cela permet de gérer, transmettre et financer un patrimoine immobilier avec une efficacité bien supérieure à une détention en direct.

Une holding est une société dont la finalité principale est de détenir des participations dans d’autres sociétés.

Elle peut se contenter d’un rôle passif (simple détention) ou jouer un rôle actif, en fournissant des services de gestion, d’animation ou de pilotage stratégique au groupe. Dans un schéma immobilier, la holding devient l’outil central pour remonter les dividendes, structurer l’endettement, organiser des investissements ou mettre en place un schéma d’apport-cession.

Elle agit comme un véritable hub patrimonial.

Une Société Civile Immobilière (SCI) est une société créée pour détenir et gérer un ou plusieurs biens immobiliers.

Elle facilite l’investissement à plusieurs, la gestion d’un patrimoine familial ou l’acquisition d’un bien destiné à un usage locatif ou professionnel.

Dotée d’une grande flexibilité, la SCI permet une répartition fine des droits entre associés et offre un cadre idéal pour organiser la gouvernance, l’amélioration, la transmission ou l’exploitation de biens immobiliers. Elle peut être soumise à l’IR ou à l’IS selon les objectifs poursuivis.

On distingue plusieurs formes de holdings susceptibles de détenir une SCI :

Chaque type répond à des objectifs distincts : optimisation fiscale, transmission, financement, gouvernance ou regroupement du patrimoine.

La combinaison holding + SCI offre plusieurs avantages majeurs :

En somme, la holding SCI constitue un accélérateur patrimonial permettant de piloter et de développer son immobilier avec un haut niveau d’efficacité.

Le montage fiscal immobilier, notamment à travers les schémas associant holding et SCI, peut-être une stratégie pertinente pour détenir son patrimoine immobilier locatif. Associer holding + SCI permet d’orchestrer patrimoine immo et dividendes de la SPFPL transformée.

Avec une structuration adaptée, il sera possible réduire la pression fiscale sur ses revenus immobiliers, limiter les frottements fiscaux sur vos différents flux de trésorerie et initier la transmission de son patrimoine dans les meilleures conditions. Dans un schéma holding‑SCI, la donation de parts et le démembrement sont centraux pour transmettre.

Chaque situation patrimoniale étant unique, il faudra que ce montage s’intègre dans une stratégie globale et cohérente au regard des objectifs poursuivis :

recherche de revenus complémentaires, développement de votre patrimoine, protection de votre famille ou anticipation de la transmission.

Dans cet article, nous vous guidons pas à pas pour comprendre les principes, les avantages et les limites de ces montages, en mettant l’accent sur les aspects fiscaux, juridiques.

Vous découvrirez comment la combinaison d’une holding et d’une SCI peut vous permettre d’optimiser la détention de votre patrimoine immobilier et pourquoi il est essentiel de s’entourer de professionnels pour sécuriser et pérenniser votre stratégie. Le schéma immobilier d’exploitation (SCI) sécurise loyers et fiscalité d’un cabinet dentaire structuré. Les murs du couple (SCI) exigent un traitement spécifique quand la holding détient l’opco.

Avant toute optimisation patrimoniale, notamment immobilière, il est indispensable de procéder à une analyse approfondie de la situation personnelle et patrimoniale.

Cette étape consiste à dresser un état des lieux complet : composition du patrimoine immobilier et financier, niveaux d’endettement, revenus actuels, charges, fiscalité applicable et régimes matrimoniaux le cas échéant.

Cette analyse préalable est essentielle pour identifier les leviers disponibles et trouver la structuration patrimoniale adaptée.

La stratégie patrimoniale doit être construite sur mesure, en adéquation avec les objectifs précis poursuivis : recherche de revenus complémentaires, préparation de la retraite, transmission du patrimoine, constitution d’un capital à long terme, optimisation de la fiscalité ou encore protection de la famille.

En fonction des objectifs la stratégie retenue sera différente et devra être élaborée de manière sur mesure afin d’être en adéquation avec chaque situation.

Il est primordial d’analyser les flux financiers existants et prévisionnels. Cela inclut les revenus réguliers (salaires, loyers, dividendes) et les charges récurrentes (emprunts, fiscalité, dépenses de vie).

Cette analyse permet de déterminer le niveau d’imposition, le revenus disponible et la capacité d’épargne pour optimiser la situation.

En intégrant ces flux dans une stratégie patrimoniale, il devient possible de calibrer le recours au crédit et d’optimiser l’effet de levier sans mettre en danger l’équilibre financier global.

Enfin, la cartographie des risques fiscaux est un préalable nécessaire afin de sécuriser sa situation avant même de penser à l’optimiser.

Cette étape consiste à identifier les éléments du patrimoine pouvant entrainer une demande de contrôle de l’administration fiscale, voire un redressement fiscal. L’objectif ici est d’anticiper les choses afin de régulariser la situation et limiter les frais.

L'optimisation fiscale immobilière désigne l'ensemble des pratiques et stratégies légales mises en place par les propriétaires, investisseurs ou promoteurs immobiliers pour minimiser leur charge fiscale dans le cadre de leurs opérations immobilières.

Ces stratégies peuvent inclure des montages financiers, des choix de structures juridiques, des arbitrages fiscaux et patrimoniaux, des optimisations de la fiscalité locale et des dispositifs de défiscalisation immobilière, tels que le dispositif Pinel, le régime de loueur en meublé non professionnel (LMNP), ou encore le régime des monuments historiques. Avant un montage holding‑SCI, passez en revue les dispositifs fiscaux (Pinel, Denormandie, déficit, LMNP).

Il convient de souligner que l'optimisation fiscale immobilière doit être mise en œuvre dans le respect strict de la loi fiscale en vigueur afin d’éviter tout remise en cause par l’administration fiscale.

Pour réduire la pression fiscale sur les revenus immobiliers, il existe différentes stratégies (outre les dispositif de défiscalisation) :

Dans le cadre d’une location nue, la création d’un déficit foncier en réalisant des travaux importants déductibles peur permettre d’imputer jusqu’à 10 700 € (ou 21 400 € pour des rénovations énergétiques) sur le revenu global puis le solde sur les revenus fonciers des 10 années suivantes.

Dans le cadre de la location meublées LMNP, il est possible, en optant pour le régime réel, d’amortir la valeur des biens et ainsi de réduire, voire d’annuler l’impôt sur les loyers pendant plusieurs années.

Enfin, en cas de pression fiscale importante avec un objectif de capitalisation / développement, il peut être pertinent de privilégier la détention de l’immobilier dans une structure soumise à l’impôt sur les sociétés (IS).

Dans une société IS, il sera possible d’amortir le bien et de profiter d’une fiscalité maitrisée à l’IS de 15% jusqu’à 42 500 € puis 25%.

Il faut d’abord bien choisir la structuration de détention avant même dès le départ afin de bénéficier éventuellement du régime des plus-values immobilières des particuliers.

Pour réduire l’impôt sur les plus-values immobilières, vous pouvez bénéficier des abattements pour durée de détention (exonération totale d’IR après 22 ans, de prélèvements sociaux après 30 ans), majorer le prix d’acquisition avec les frais d’achat et travaux (au forfait ou au réel) pour diminuer la plus-value taxable.

Il est également possible d’envisager une donation avant cession pour gommer la plus-value sur la quote-part transmise.

En fonction de l’horizon d’investissement et des objectifs poursuivis, la stratégie immobilière ne sera pas la même. Dans la phase de construction de son patrimoine, le recours au levier de l’endettement sera privilégié avec une logique de capitalisation.

A l’approche de la retraite, la stratégie évoluera vers la recherche de revenus passifs, de rendement stable, et de la préparation de la transmission.

Ainsi, l’optimisation fiscale immobilière ne se limite pas à réduire l’impôt à court terme : elle s’inscrit dans une stratégie patrimoniale globale, adaptée à chaque investisseur, et doit être envisagée avec une approche sur-mesure intégrant la fiscalité, la trésorerie, la protection du patrimoine et la préparation de la succession.

En fonction du type de location, il peut être plus intéressant de détenir l’immobilier en nom propre, cela peut être le cas notamment en présence d’un déficit foncier important ou pour profiter de certains dispositifs de défiscalisation comme le Pinel, monuments historiques, ect.

La détention en directe est aussi tout simplement, dans certains cas, le mode d’acquisition le plus simple et peut permettre d’obtenir un taux d’intérêts légèrement inférieur au taux obtenu dans certaines structures (notamment la SARL de famille).

En cas de cession, en principe les biens immobiliers seront soumis au régime des plus-values immobilières des particuliers avec le bénéfice d’abattements pour durée de détention dès 5 ans de détention et une exonération totale au bour de 30 ans.

En revanche, ce type de détention ne permet pas toujours d’optimiser la fiscalité sur les revenus immobiliers notamment sur les revenus tirés de la location nue (sans déficit foncier imputable).

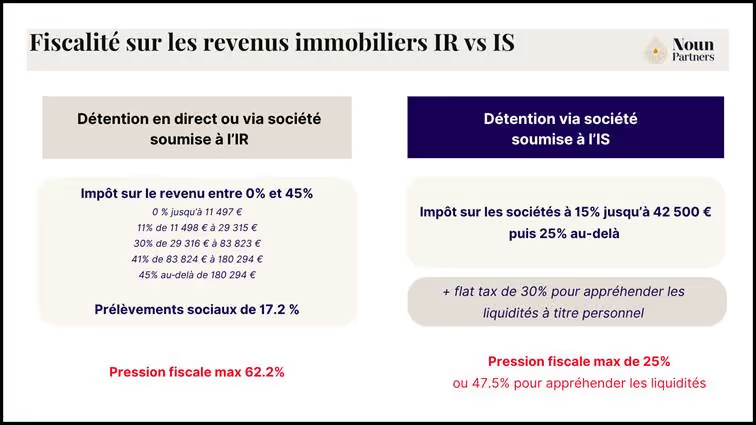

En fonction de votre situation fiscale, vous pouvez subir une imposition jusqu’à 62.2 % (Taux d’impôt sur le revenu de 45% et prélèvements sociaux de 17.2%).

Par ailleurs, la détention en directe, ne permet pas d’optimiser la transmission et peut conduire à une indivision entre les héritiers pouvant entrainer des conflits familiaux.

Il peut être fait le choix de détenir sont patrimoine immobilier via une structure comme une SCI.

Vous pourrez opter pour une SCI à l’impôt sur le revenu ou l’impôt sur les sociétés. A noter qu’en cas de location meublée (activité commerciale d’un point de vue fiscal), la SCI basculera automatiquement à l’impôt sur les sociétés.

L’interposition d’une société peut permettre d’optimiser la fiscalité, notamment d’encapsuler les revenus immobiliers dans une structure à l’impôt sur les sociétés.

La détention de l’immobilier via une société peut également être un véritable outil de transmission de son patrimoine immobilier.

Au-delà de permettre d’organiser la répartition des droits et pouvoir dans les statuts en cas de pluralité d’associé, cela peut permettre de transmettre un patrimoine immobilier avec peu, voir pas de fiscalité.

En effet, si vous financez l’acquisition des biens à crédit, cela généra une dette au passif de la SCI qui viendra réduire la valorisation des parts. Ainsi, vous pourrez transmettre des parts pour une valorisation faible.

Les donataires profiteront de l’accroissement de valeur lié au remboursement de l’emprunt.

Le terme SCI désigne une société civile immobilière. Il s’agit d’une société spécialisée dans l’immobilier (achat, vente, location, transmission, etc.), facilitant la gestion et la transmission du patrimoine immobilier.

La Société Civile Immobilière (SCI) est une structure juridique permettant à plusieurs personnes, au minimum deux associés, de s’unir dans le but de détenir et gérer un ou plusieurs biens immobiliers.

Chaque associé apporte des fonds ou des biens à la société et reçoit, en contrepartie, des parts sociales proportionnelles à son apport.

La SCI est régie par des statuts qui définissent ses modalités de fonctionnement, notamment la répartition des pouvoirs entre les associés, les règles de cession des parts ou encore les droits et obligations de chacun.

La SCI est qualifiée de « civile » dès lors qu’elle n’exerce pas d’activité commerciale, mais exclusivement une activité de gestion de biens immobiliers, ce qui lui permet de conserver un cadre juridique souple et adapté aux objectifs patrimoniaux des associés, notamment en matière de gestion, d’optimisation fiscale ou de transmission familiale.

Transparence fiscale et imposition des associés

La SCI soumise à l’impôt sur le revenu est dite « transparente fiscalement » : les revenus fonciers générés par la SCI ne sont pas imposés au niveau de la société, mais directement entre les mains des associés, chacun à proportion de ses parts. Ces revenus viennent s’ajouter à leur revenu global et sont taxés au barème progressif de l’IR (tranche comprise entre 0% et 5%), auquel s’ajoutent les prélèvements sociaux au taux de 17.2%.

Traitement des déficits fonciers

L’un des principaux avantages de la SCI à l’IR est la possibilité de créer et d’imputer un déficit foncier sur le revenu global des associés. Si les charges (intérêts d’emprunt, travaux, taxes, assurances) excèdent les loyers perçus, le déficit peut réduire le revenu global dans la limite de 10 700 € par an (ou 21 400 € pour certains travaux de rénovation énergétique).

Le surplus du déficit est reportable sur les revenus fonciers des dix années suivantes.

Déclaration et obligations comptables

Lorsque vous détenez des biens immobiliers dans une SCI à l’IR, vous n’avez pas d’obligation de tenir une comptabilité mais simplement une comptabilité simplifiée retraçant les loyers perçus et les charges déductible afin de pouvoir compléter votre déclaration de revenus fonciers.

Chaque année vous devrez remplir le formulaire 2072 et le formulaire 2044 de votre déclaration de revenus.

Conditions et conséquences de l’option

Une SCI peut opter volontairement pour l’IS, ou y être soumise d’office si elle exerce une activité commerciale (par exemple, si elle pratique la location meublée de manière habituelle).

L’option pour l’IS est irrévocable et entraîne un changement de régime fiscal avec une imposition du résultat imposable au taux de 15 % jusqu’à 42 500 € de résultat, puis 25 % au-delà.

Amortissement des immeubles

À l’IS, la SCI peut amortir comptablement la valeur des immeubles (hors terrain), ce qui permet de déduire chaque année une charge d’amortissement venant réduire le résultat fiscal imposable.

Cette possibilité d’amortir constitue levier fiscal permettant de réduire l’assiette taxable sans impacter négativement la trésorerie. Toutefois, à la revente les amortissements pratiqués seront réintégrés et imposés à l’impôt sur les sociétés.

Il est donc primordial de déterminer les objectifs ainsi que l’horizon de cession afin de modéliser l’impact de la stratégie retenue.

Gestion de la trésorerie et distribution

L’intérêt de détenir tout ou partie de son patrimoine immobilier dans une SCI à l’IS est de pouvoir encapsuler les revenus immobiliers avec un frottement fiscal limité. Les associés ne sont taxés personnellement que s’ils perçoivent des dividendes et seront alors taxés à la flat tax de 30%.

En cas de distribution, ces dividendes sont imposés à la flat tax de 30 % (prélèvements sociaux compris).

Cette structuration permet d’optimiser les flux de trésorerie et de les réinvestir dans de nouveaux projets immobiliers ou financiers avec des frottements fiscaux limités.

Cette stratégie ne sera pas forcément adaptée pour un besoin de revenus complémentaires immédiats sauf à bénéficier d’un compte courant d’associé important permettant d’appréhender la trésorerie sans fiscalité.

Régime de la TVA immobilière

La SCI à l’IS peut être soumise à la TVA pour certaines activités, notamment la location de locaux commerciaux ou professionnels, ou si elle réalise des opérations de marchand de biens. Cette soumission à la TVA permet de récupérer la TVA sur les travaux et acquisitions, mais elle implique également des obligations déclaratives plus lourdes, ainsi qu’un impact potentiel sur les loyers (qui deviennent soumis à TVA).

Il est donc essentiel d’évaluer précisément l’opportunité de la soumission à la TVA selon la nature du projet immobilier et la typologie des locataires.

{{component_cta}}

Une société holding joue un rôle central dans l’organisation patrimoniale et la gestion des sociétés filles. Elle effectue des actions de contrôle, de financements, de placements, et gère le capital au sein de ses filiales.

Cette structure permet de centraliser la trésorerie, de mutualiser les ressources et de piloter la stratégie d’investissement immobilier.

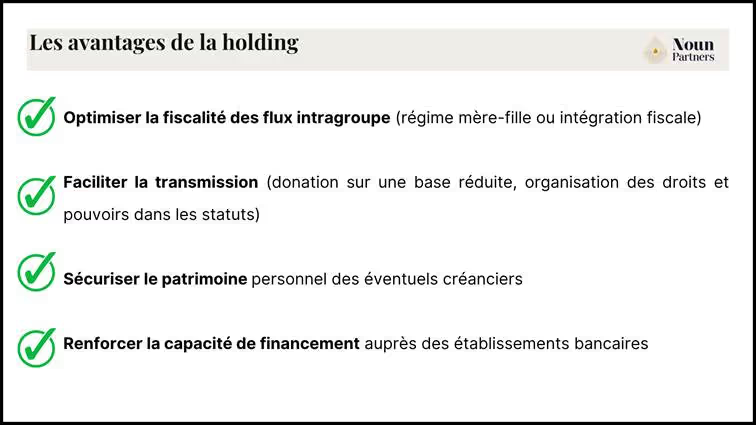

Créer une holding présente plusieurs avantages majeurs :

1. Optimisation fiscale : en plus du régime mère-fille, la holding permet de lisser les flux financiers entre sociétés, d’optimiser la fiscalité sur les dividendes et d’adapter la distribution de revenus en fonction des besoins de l’investisseur.

2. Sécurité juridique et protection du patrimoine : elle dissocie l’activité opérationnelle ou locative des actifs personnels de l’investisseur, sécurisant ainsi le patrimoine familial et limitant le risque en cas de défaillance d’une filiale.

3. Facilitation de la transmission : la holding permet d’organiser plus facilement la transmission des titres aux héritiers, par donation ou pacte Dutreil, et de bénéficier de dispositifs fiscaux avantageux.

4. Renforcement de la capacité de négociation : la consolidation des actifs au sein de la holding renforce la crédibilité auprès des partenaires financiers, offrant un effet de levier pour négocier des crédits ou refinancer le groupe.

Selon votre projet, la holding peut être passive si son activité se cantonne à la gestion d’un patrimoine immobilier ou financier au travers des filiales, sans intervention active dans la gestion courante de ces éventuelles participations dans des sociétés opérationnelles.

A l’inverse on parlera de holding active si elle participe activement à la conduite de la politique financière et stratégique des filiales.

La holding peut être également « mixte » lorsqu’elle a une activité opérationnelle et patrimoniale.

Par ailleurs, une société holding peut revêtir différentes formes juridiques, chacune avec ses avantages et contraintes :

Le choix de la forme juridique dépend avant tout de vos objectifs fiscaux, patrimoniaux et stratégiques. Il n’existe pas de structure universellement meilleure : une SAS sera souvent privilégiée pour sa flexibilité, tandis qu’une SARL conviendra mieux pour optimiser la rémunération par exemple.

L’interposition d’une holding peut permettre une meilleure gestion des flux de trésorerie entre plusieurs filiales tout en optimisant la fiscalité sur les flux intragroupe. Avec le régime mère-fille, les filiales pourront remonter des dividendes au niveau de la holding avec un frottement fiscal limité à 1.25% : réintégration d’une QPFC (quote-part pour frais et charges) de 5% du montant distribué imposé à l’IS au niveau de la holding (12% *25%).

Ainsi, les activités bénéficiaires pourront permettre de financer de nouveau projet en remontant de la trésorerie d’une filiale au niveau de la holding et en la redescendant vers une autre filiale pour financer un nouveau projet.

Vous souhaitez mettre en place votre montage Holding SCI ? Réservez votre consultation offerte avec moi dès maintenant.

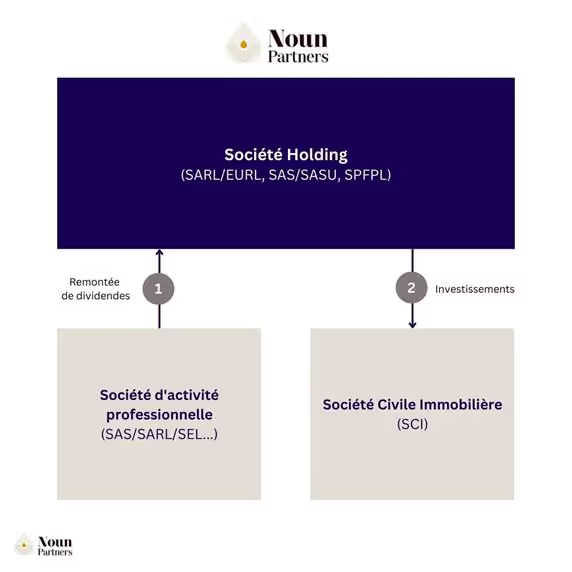

Il s’agit d’un montage associant les deux formes juridiques : la holding et la SCI, permettant une gestion optimisée du patrimoine et des investissements immobiliers au sein d’une structure de capital efficace.

La société Holding va alors détenir les titres (actions) et des parts de capital de la SCI.

Ainsi, les bénéfices de l’activités opérationnelle pourront permettre de financer d’éventuels projets immobiliers avec une fiscalité maitrisée sur l’ensemble des flux de trésorerie.

Le schéma SPFPL-SCI précise la répartition actifs/flux et les cas à éviter.

Il pourrait être envisagé de créer la SCI directement sous la holding ou d’apporter certains biens ou parts de SCI déjà constitué en fonction de la pertinence du montage. Dans un montage holding‑SCI, l’apport en nature (immeuble/parts) change la base et les flux intra‑groupe.

Le mécanisme de l’apport-cession : apporter des titres et des parts de SCI à la société holding. La plus-value réalisée latente peut alors être mise en « sursis d’imposition ».

Vous souhaitez mettre en place votre montage Holding SCI ? Réservez votre consultation offerte avec moi dès maintenant.

Pour de nombreux entrepreneurs, la holding est une solution attractive. Elle permet de bénéficier d’avantages fiscaux, juridiques, financiers et sociaux considérables, tout en optimisant la structure de capital et la gestion du patrimoine.

Le système de la holding - SCI permet de faire remonter les dividendes dégagés par la SCI vers la holding, optimisant ainsi la fiscalité avec des dividendes remontés peu fiscalisés (1.25 %).

L’intégration fiscale permet de consolider les résultats des filiales au niveau du groupe.

Chaque société va déterminer son résultat à son niveau, puis l’IS sera calculé au niveau de l’ensemble des filiales du groupe. Ainsi, les éventuelles sociétés déficitaires viendront réduire les résultats des sociétés bénéficiaires, adoucissant ainsi l’imposition fiscale globale.

À noter : seules les filiales ayant opté pour l’impôt sur les sociétés et détenu à plus de 5% par la holding peuvent bénéficier du régime mère fille. Le seuil de détention minimal est porté à 95% pour le régime d’intégration fiscal.

Avantage 1 : La simplification de la gouvernance et la possibilité de répartir les droits et pouvoir de chaque associé

La holding SCI permet de maintenir le contrôle juridique et fiscal des propriétés immobilières, au fur et à mesure des transmissions permettant de pérenniser le patrimoine immobilier familial.

Cela permet d’éviter que les titres et les parts de capital ne se dispersent, lors de la disparition du fondateur de la holding.

Avantage 2 : l’optimisation fiscale à la transmission

Plusieurs mécanismes permettent d’optimiser la transmission de ses biens immobiliers liés à une holding SCI.

Tout d’abord, en cas de dettes aux passifs de la SCI (crédit bancaire ou compte courant d’associé), cela viendra diminuer la valorisation des parts et pourra permettre de transmettre des actifs sans fiscalité.

Au fur et mesure du remboursement du crédit et du compte courant d’associé, les donataires profiteront de l’accroissement de valeur des parts.

A noter que les comptes courants d’associés ne sont pas transmis dans le cadre de la donation des parts de la société.

Par ailleurs pour optimiser davantage la transmission, il pourrait être envisagé de réaliser une donation en démembrement.

L’usufruitier, (généralement les parents) conserveront la jouissance des biens transmis et pourront éventuellement percevoir les revenus en cas de distribution. Les nus-propriétaires (les enfants) se verront transmettre un actif sur une base taxable réduite et se retrouveront plein propriétaire à terme sans fiscalité complémentaire.

Il sera vivement recommandé d’organiser la répartition des droits et pouvoirs entre les usufruitiers et les nus-propriétaires.

Les avantages financiers

Il est possible de remonter les flux de trésorerie avec une fiscalité réduite à 1.25% avec le bénéfice du régime mère-fille. Cela permet de constituer éventuellement un apport dans le cadre d’un projet immobilier.

Un autre avantage clé est la capacité accrue de négociation financière qu’apporte une holding : en regroupant vos actifs, vous bénéficiez d’une meilleure crédibilité auprès des partenaires bancaires, ce qui facilite l’obtention de financements pour vos projets immobiliers ou ceux de vos filiales – un levier rarement accessible à un entrepreneur seul.

Un autre avantage concerne la possibilité de mettre en place des conventions de trésorerie entre la holding et la SCI.

Ce mécanisme permet alors d’apporter une meilleure circulation des capitaux et des fonds au sein même de la holding, optimisant la liquidité financière.

Avantages juridiques et organisationnels

La création d’une holding permet de faire entrer de nouveaux investisseurs au sein de la SCI, tout en restant actionnaire majoritaire de la holding grâce à la détention de parts de capital.

Le gérant de la holding peut alors garder la main sur la gestion juridique et financière de la holding.

Dans certains cas, il est également intéressant de mutualiser certaines charges (gestion, comptabilité, etc.) au sein de la holding, optimisant ainsi la gestion financière et la fiscalité des filiales.

Vous souhaitez mettre en place votre montage Holding SCI ? Réservez votre consultation offerte avec moi dès maintenant.

Si les avantages de la holding SCI sont nombreux, notamment en matière de fiscalité et de gestion du capital, il ne faut pas oublier que ce montage s’accompagne aussi de certains risques et inconvénients.

La holding doit consolider ses comptes financiers, gérer son capital social et faire appel à des commissaires aux comptes notamment en cas d’apport.

Cela peut représenter un certain coût. Il faut en tenir compte avant de réaliser le montage.

La holding SCI s’accompagne d’une responsabilité illimitée des associés, engageant ainsi leur patrimoine personnel.

À ce titre, la holding actionnaire peut être contrainte d’engager son patrimoine, sa trésorerie envers des potentiels créanciers comme des établissements bancaires.

Cette spécificité rend les investissements immobiliers plus complexes : un prêt immobilier (ou toute autre forme d’endettement financier) pris au niveau de la holding devra être approuvé à l’unanimité par tous les associés détenant des parts de capital.

3 schémas fiscaux sont possibles lorsque l’on opte pour une SCI détenue par une holding, chacun ayant ses propres implications fiscales et statutaires.

Les bénéfices de la SCI IR seront imposés au niveau des associés selon leur régime fiscal propre.

Les associés personnes physiques seront imposés à l’impôt sur le revenu à hauteur de leur quote-part de détention dans le capital.

La quote-part de capital détenu via la holding soumise à l’impôt sur la société (IS) sera imposée au niveau de la holding à l’IS au taux de 25%.

Ce schéma permet alors à chaque associé d’opter pour le régime fiscal et le statut juridique qui lui convient le plus.

Il s’agit du schéma le plus classique.

C’est ce schéma qui permet de faire remonter les dividendes dégagés par les sociétés filles et d’éviter ainsi la double imposition, optimisant la fiscalité du capital investi.

Grâce à ce régime, les dividendes sont peu fiscalisés en remontant dans la holding (5% des bénéfices restent tout de même imposés entre les mains de la holding), optimisant ainsi la fiscalité du capital.

Toutes les SCI du groupe doivent avoir opté pour l’impôt sur les sociétés, conformément au régime fiscal choisi.

Si une des SCI du groupe est taxée à l’IR (impôt sur le revenu), cet avantage fiscal ne pourra pas s’appliquer.

Il s’agit du régime le moins courant dans le monde des holdings SCI, principalement en raison de ces conditions de mise en place et de la pertinence de sa mise en place selon les situations.

Tout d’abord, cette option est possible si et seulement si la holding possède plus de 95 % des parts de capital de chaque SCI.

Cette solution permet d’unifier les résultats fiscaux de différentes sociétés détenues et de lisser l’imposition réelle sur les sociétés, optimisant ainsi la fiscalité du capital du groupe.

Dans cette hypothèse, les résultats négatifs de certaines SCI viennent diminuer les forts bénéfices d’autres SCI.

Ainsi, l’imposition fiscale globale au niveau de la holding est potentiellement adoucie.

En dehors de ces situations spécifiques, il n’est pas forcément pertinent de mettre en place le régime d’intégration fiscale.

Vous souhaitez mettre en place votre montage Holding SCI ? Réservez votre consultation offerte avec moi dès maintenant.

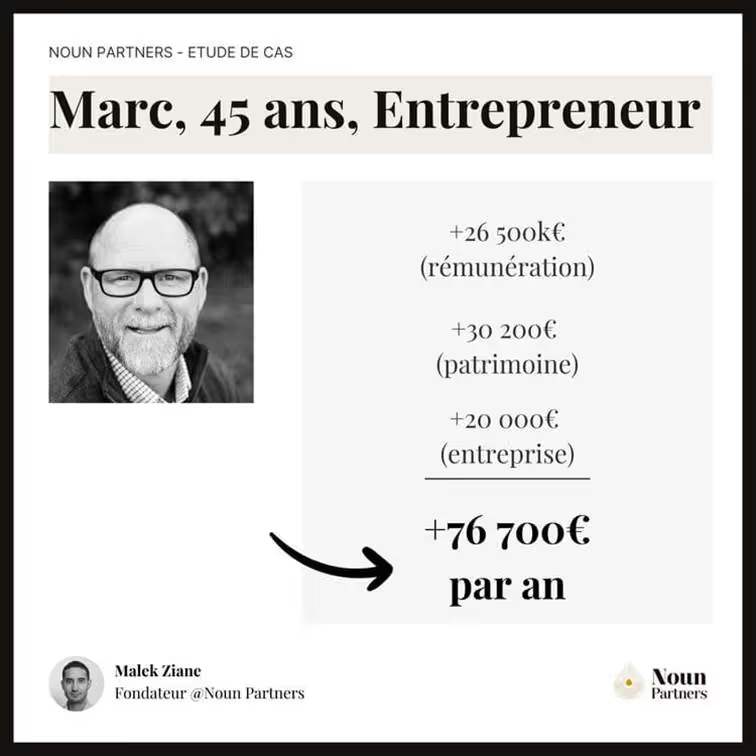

Exemple d'optimisation via Holding

Exemple d'optimisation réalisée par mes soins (anonymisée, image libre de droit).

❌ Situation 1 : non optimisée

Marc dirige une société de conseil IT, est marié et a 2 enfants, et cherche à optimiser la gestion de son patrimoine familial.

Marc se verse une rémunération annuelle de :

Total : 202 000€ annuels de revenus... Le rêve ?

Pas forcément. Les impôts et la fiscalité passent par là :

Marc se verse 202 000€ par an de rémunération, répartis entre salaire et dividendes...

Mais il ne conserve que 95 000€ (soit 47% des montants payés par son entreprise) en revenus après impôts !

✅ Situation 2 : optimisée

Suite à de bons conseils (Noun Partners), Marc réagit en optimisant sa gestion financière :

Gain net dans sa poche (immédiat) : +26,5k€ par an de revenus optimisés.

C’est bien, mais on ne s’arrête pas là.

Jetons un coup d’œil à son patrimoine :

Ajustements :

Gain total : +30 200€ par an en revenus optimisés.

Enfin, on décide d’optimiser le placement de sa trésorerie via des investissements judicieux. Gain additionnel : +20k€ par an.

🎉Résultat final : 76 700€ de gains annuels pour Marc et sa société.

Conclusion : Les entrepreneurs doivent avoir une approche optimisée sur le plan professionnel et patrimonial… Ça change la vie.

Vous souhaitez mettre en place votre montage Holding SCI ? Réservez votre consultation offerte avec moi dès maintenant.

Effet de levier du crédit immobilierL’un des atouts d’un montage Holding-SCI est de pouvoir profiter de l’utilisation du crédit comme levier financier avec une meilleure faculté de négociation et sans entacher votre capacité d’endettement personnelle.

En remontant les liquidités des autres filiales vers la holding avec un frottement fiscal limité, vous disposerez de fonds propres plus ou moins important permettant d’apporter davantage de garantie pour le financement de vos projets.

Il sera possible d’obtenir un financement plus important que dans le cadre d’un investissement isolé.

Dans une SCI ou en direct, les intérêts d’emprunt contractés pour l’acquisition ou la rénovation d’un bien immobilier sont déductibles des revenus. Cette déduction permet de réduire la base imposable et donc l’impôt à payer.

Le crédit in fine est particulièrement intéressant dans un montage Holding-SCI car il permet de ne rembourser que les intérêts pendant la durée du prêt, le capital étant remboursé in fine, soit à la fin du crédit. Cette stratégie optimise la déduction des intérêts pendant toute la durée du crédit, améliore la trésorerie disponible et maximise l’effet de levier.

Cette stratégie peut s’avérer très efficace si, en parallèle, la trésorerie générée par l’activité immobilière et les autres filiales du groupe, est bien investie avec une stratégie apportant de bons rendements.

Ainsi, une partie de ce capital constitué pourra permettre de rembourser le capital emprunté tout en ayant constitué un patrimoine financier par ailleurs.

Cette stratégie peut cependant présenter un risque accru en cas de défaillance de l’épargne destinée à rembourser le capital : un suivi rigoureux et un accompagnement professionnel sont donc essentiels.

Si vous êtes non-résident fiscal français et que vous détenez de l’immobilier locatif en direct situés en France (ou via une SCI à l’IR), votre résultat bénéficiaire sera soumis au taux d’impôt sur le revenu applicable au non-résident : application d’un taux minimum de 20% jusqu’à 29 315 € de résultat puis 30% au-delà.

Vous serez également soumis aux prélèvements sociaux dont le taux sera différent selon que vous êtes résident fiscal d’un pays européen* (taux de 7.5%) ou hors Europe (17.2%).

En cas de double imposition, par le pays de résidence en vertu du principe de mondialité de l’imposition et d’autre part au niveau du pays de la source en vertu du principe de territorialité, il sera fait application de la convention fiscale conclu entre les deux états.

Généralement, les conventions fiscales « modèle OCDE », prévoient que les revenus provenant de biens immobiliers sont imposés dans l’Etat de la source, lieu où se trouve le bien.

L’Etat de la résidence devra alors procéder à l’élimination de la double imposition en accordant un crédit d’impôt égal à l’impôt payé en France sur les revenus immobiliers.

En l’absence de convention fiscale entre la France et le pays de résidence, il peut y avoir un risque de double imposition de ces revenus

Si vous êtes non-résident et que vous détenez votre immobilier au travers de structure soumise à l’impôt sur les sociétés. Vous serez imposé à l’impôt sur les sociétés au niveau de la SCI au taux normal de l’IS.

En revanche, si vous souhaitez appréhender les liquidités remontées au niveau de la holding, vous devrez procéder à des distributions de dividendes.

Sur les dividendes de source française une retenue à la source de 12.8% (taux du PFU – prélèvement forfaitaire unique) sera prélevé en France - retenue à la source généralement plafonnée à 15% dans la plupart des conventions fiscales.

La double imposition sera éliminée dans le pays de résidence généralement par l’octroi d’un crédit d’impôt.

En tant qu’expatrié il y a certaines obligations déclaratives spécifiques à respecter.

Les non-résidents sont gérés par un centre des impôts qui leur est dédié : Service des Impôts des Particuliers Non-Résidents

Vous souhaitez mettre en place votre montage Holding SCI ? Réservez votre consultation offerte avec moi dès maintenant.

Mettre en place un schéma holding–SCI est plus qu’un choix juridique : c’est une décision stratégique qui peut transformer votre capacité à investir, protéger et transmettre votre patrimoine.

Que vous souhaitiez structurer l’acquisition d’un bien professionnel, développer un parc immobilier, préparer la transmission familiale ou optimiser votre fiscalité, ce montage offre une palette d’outils particulièrement efficace à condition d’être parfaitement calibré.

Chez Noun Partners, nous analysons votre situation, modélisons différents scénarios et construisons un schéma adapté à vos objectifs, en veillant à la sécurité juridique, à la performance fiscale et à la cohérence patrimoniale globale.

Si vous envisagez un montage holding–SCI, c’est le moment de poser les bonnes bases.

Faites le choix d’une stratégie solide, optimisée et durable. Nous serons à vos côtés pour la concevoir et la mettre en œuvre.

La mise en place d’un montage fiscal associant une holding et une SCI offre de nombreuses opportunités pour optimiser la fiscalité, faciliter la gestion de vos biens et préparer sereinement la transmission de votre patrimoine.

Ce type de structuration permet également de mutualiser les ressources, de sécuriser vos investissements et d’accroître votre capacité de négociation auprès des banques.

Toutefois, un montage efficace nécessite une parfaite maîtrise des aspects fiscaux, juridiques et financiers.

Faites-vous accompagner par des professionnels spécialisés pour trouver le montage le plus adapté à votre situation et le sécuriser.

Pour aller plus loin, consultez mon guide complet sur la holding.

Un montage fiscal désigne une organisation juridique, financière et patrimoniale visant à optimiser la fiscalité d’une opération ou d’un patrimoine.

Dans le cadre immobilier, il s’agit par exemple de structurer la détention des biens via une SCI et/ou une société holding afin de réduire la pression fiscale sur les revenus ou les plus-values, tout en facilitant la transmission.

Un montage fiscal doit toujours être élaboré sur mesure, en fonction de la situation patrimoniale et des objectifs de l’investisseur, et respecter strictement la législation pour éviter tout risque de requalification par l’administration fiscale.

Si le montage holding immobilier présente de nombreux avantages, elle n’est pas sans inconvénients :

L’intérêt principal d’un montage fiscal est de structurer son patrimoine de manière à répondre aux objectifs poursuivis en adéquation avec sa situation.

Un montage Holding-SCI bien structuré peut permettre :

C’est un véritable outil pour construire une stratégie cohérente et sécurisée dans le temps.

Il est fortement déconseillé d’acquérir sa résidence principale au travers d’une société holding pour plusieurs raisons.

Premièrement, cela vous ferait perdre le bénéfice de l’exonération totale de la plus-value à la revente applicable en cas de détention en directe.

Deuxièmement, l’opération pourrait être requalifié par l’administration fiscale avec plusieurs risques :

- Acte anormal de gestion avec un surplus d’IS de 25%,

- Abus de droit avec une majoration pouvant aller jusqu’à 80 % des droits éludés

- Abus de biens social pour usage de biens de la société contraire à son intérêt par un dirigeant à des fins personnelles (risque encouru 5 ans d’emprisonnement et 375 000 € d’amende)

Vous souhaitez mettre en place votre montage Holding SCI ? Réservez votre consultation offerte avec moi dès maintenant.

Pour aller plus loin, consultez mon guide complet sur la holding.

Profitez d’une consultation offerte de 15 minutes pour découvrir une stratégie sur-mesure qui maximise vos revenus tout en protégeant votre patrimoine.

prendre rendez-vous

Découvrez 5 stratégies fiscales déjà appliquées avec succès.

Dans ces cas concrets, vous verrez :

- Plus de 10 optimisations concrètes et actionnables

- Comment structurer votre activité pour payer moins

- Les stratégies fiscales qui génèrent le plus d’économies

Recevez le guide en 1 clic :