Placer 500 000 euros : Guide complet d'investissement

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Vous recherchez les meilleures opportunités en 2025 pour faire grandir votre capital ? Investir 500 000 € nécessite une stratégie bien définie et une vision à long terme. Sans une planification adaptée, vous risquez de limiter vos rendements ou d'exposer votre capital à des risques de perte mal évalués.

Si vous envisagez d’investir, vous vous posez sans doute ces questions : comment obtenir les meilleurs rendements ? Comment diversifier votre portefeuille efficacement ? Et surtout, quelles erreurs éviter ?

Chez Noun Partners, nous accompagnons de nombreux clients ayant un capital entre 500 000 € et plus de 5M€. Dans cet article, découvrez tout ce qu'il faut savoir avant de vous lancer.

Placer une somme importante ne se résume pas à choisir un produit financier. La réussite dépend d’abord de la définition d’objectifs précis et réalistes, qui serviront de boussole à toutes vos décisions.

Il faudra également intégrer un horizon de placement : court, moyen et long terme.

Sans ces réflexions, vous risquez d’accumuler des placements disparates sans cohérence, ni véritable stratégie patrimoniale.

Même avec un patrimoine conséquent, l’épargne de précaution demeure le socle de toute stratégie d’investissement. Elle doit être immédiatement mobilisable pour faire face aux aléas du quotidien : perte d’emploi, accident de la vie, travaux imprévus, opportunité à saisir.

Constituer cette réserve vous évite de vendre vos placements long terme dans de mauvaises conditions en cas de besoin urgent. En d’autres termes : l’épargne de précaution est votre parachute financier.

À partir d’un capital de 500 000 €, la fiscalité devient un levier essentiel. Chaque point de rendement gagné ou économisé peut représenter des milliers d’euros par an.

Plusieurs solutions existent pour alléger la facture fiscale :

L’idée n’est pas de “courir après la carotte fiscale”, mais d’intégrer la défiscalisation dans une stratégie globale. Bien utilisée, elle peut augmenter la rentabilité nette de vos placements tout en participant à des projets porteurs.

Enfin, une part importante de vos 500 000 euros doit être pensée en construction patrimoniale durable.

Construire un capital à long terme, c’est accepter que la valeur de votre portefeuille fluctue en cours de route, avec l’assurance que la croissance finira par dominer les phases de baisse.

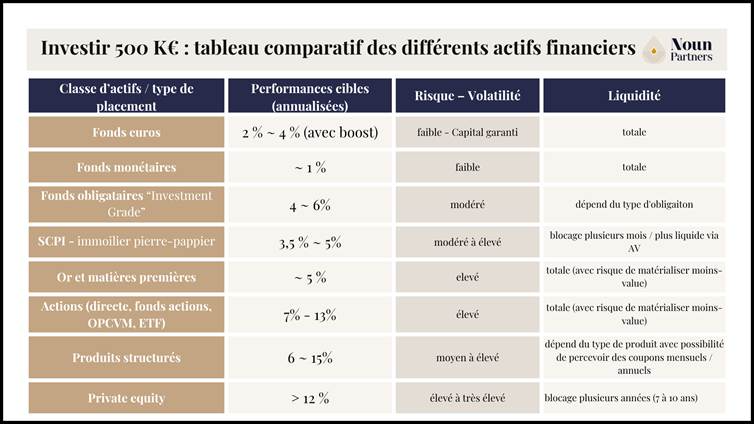

Une fois les objectifs définis, reste à sélectionner les supports adaptés. Le bon sens dicte la diversification : combiner différentes classes d’actifs, réparties sur plusieurs zones géographiques, pour réduire les risques et lisser les performances dans le temps.

Selon Prosper Conseil, voici les pistes majeures :

{{component_cta}}

Investir 500 000 € dans l’immobilier nécessite une approche structurée, alliant diversification, optimisation fiscale et gestion intelligente de l’endettement.

Diversifier votre patrimoine immobilier pour limiter les risques

Vous connaissez sûrement l'adage « ne jamais mettre tous ses œufs dans le même panier » : cela s'applique parfaitement à l'immobilier. Avec 500 000 €, il est tentant d'acheter un seul bien prestigieux. Or, il est conseillé de répartir ce capital entre plusieurs types de biens et plusieurs zones géographiques.

Par exemple, investir dans des biens locatifs en province peut être une bonne idée. Dans des villes comme Rouen, Bordeaux et Rennes, la demande est forte. Cela permet d'obtenir de bons rendements. En plus, cela limite le risque de dépendre d'un seul marché.

Immobilier indirect : via une SCI ou en investissant dans des SCPI et OPCI

L'immobilier implique une stratégie fiscale réfléchie. La création d'une SCI (Société Civile Immobilière) est une solution efficace pour structurer vos investissements, faciliter la transmission ou la gestion partagée de biens. Ce montage permet de profiter d'avantages fiscaux, notamment avec le régime de l'impôt sur les sociétés, souvent plus favorable à long terme.

Quant aux SCPI (Société Civile de Placement immobilier), voire aux OPCI (Organismes de placement collectif en immobilier, ils offrent aussi des avantages fiscaux intéressants. Investir en SCPI vous permet d’investir dans l’immobilier sans gestion directe et en percevant des revenus réguliers. Grâce à la diversification des actifs, elles réduisent les risques et optimisent votre rentabilité. Dans le cadre d’un investissement en SCPI via une assurance-vie, vous pouvez bénéficier d’une fiscalité allégée sur les revenus générés.

Effet de levier : utilisation du crédit pour maximiser la capacité d'investissement

Lorsqu’on investit dans de l’immobilier en direct ou indirect il est primordial de gérer intelligemment l’endettement pour maximiser les gains. Une bonne stratégie d'investissement immobilier repose effectivement sur une gestion intelligente de l'endettement.

Vous n’êtes pas obligé d'injecter la totalité des 500 000 € dans l'immobilier. Vous pouvez tirer parti du crédit bancaire pour optimiser votre cash-flow.

Par exemple, au lieu d'injecter la totalité des 500 000 € dans un bien, vous pouvez utiliser environ 250 000 € comme apport. Avec un crédit sur 20 à 25 ans, cela vous permet de financer plusieurs biens et de conserver des liquidités pour d'autres opportunités ou imprévus.

La nue-propriété pour optimiser la transmission de patrimoine

La nue-propriété est un outil patrimonial intéressant, particulièrement apprécié pour sa fiscalité. En séparant l'usufruit de la propriété d'un bien, elle permet de réduire vos droits de succession de manière significative.

En effet, si vous donnez la nue-propriété d'un bien à vos héritiers et gardez l'usufruit, la base imposable est plus faible. Cela réduit le montant des taxes à payer lors de la transmission.

Outre les aspects fiscaux, la nue-propriété offre une grande flexibilité pour les donateurs. En conservant l'usufruit, vous gardez un certain contrôle sur le bien, pouvant continuer à en jouir ou à percevoir les revenus locatifs générés. Cela permet de transmettre progressivement votre patrimoine.

Noun Partners a aidé de nombreux investisseurs à optimiser la fiscalité et la rentabilité de leurs actifs immobiliers. Prenez rendez-vous pour savoir comment ces stratégies peuvent s’appliquer à vos cas.

Groupements fonciers viticoles : allocation recommandée

Au-delà de l’immobilier résidentiel ou commercial classique, les investisseurs disposant d’un capital important peuvent s’intéresser à des placements alternatifs comme les groupements fonciers viticoles (GFV).

Les GFV permettent d'acheter des parts dans des exploitations viticoles. Cela offre une dimension patrimoniale avec des parcelles de terres agricoles. C'est aussi un investissement plaisir grâce à l'accès à des crus prestigieux et des rendements en bouteilles.

L’allocation recommandée doit rester modérer, généralement entre 5 et 10 % du portefeuille, car il s’agit d’actifs peu liquides et sensibles aux aléas climatiques.

Ces placements bénéficient également de régimes fiscaux avantageux en termes de transmission et d’IFI (impôt sur le fortune immobilière).

Investissement forestier : rendement et avantages fiscaux

Il est également possible d’investir dans des bois et forêts en direct ou dans des parts de groupement forestier. Il s’agit d’investissement long terme qui combine rendement financier modéré (généralement issu de la vente de bois) et avantages fiscaux intéressants, notamment des réductions d’IFI et des abattements sur les droits de succession. Ces investissements doivent être limité et de l’appétence de chacun pour ce type de d’investissement.

Il n’existe pas de “meilleur” placement universel, mais plutôt une combinaison adaptée à votre profil.

Avec 500 000 €, l’assurance-vie constitue une base incontournable : elle allie souplesse, diversification (fonds euros sécurisés et unités de compte dynamiques) et fiscalité avantageuse à long terme. À ses côtés, le PEA permet d’investir en actions et ETF, vecteurs essentiels de croissance à moyen et long terme, le tout avec fiscalité privilégiée au bout de 5 ans (exonération d’impôt sur le revenu, seuls les prélèvements sociaux au taux de 17.2% sont dus).

Par ailleurs, l’immobilier reste une valeur sûre, qu’il soit direct (investissement locatif) ou indirect (SCPI, OPCI). Le premier génère des loyers réguliers et peut bénéficier de l’effet de levier du crédit, tandis que le second offre une gestion déléguée et une diversification immobilière sans les contraintes.

Pour équilibrer le portefeuille, il est judicieux d’ajouter des obligations, produits structurés ou fonds obligataires, afin d’amortir la volatilité des marchés financiers.

Enfin, pour les profils les plus dynamiques, le Private Equity et le crowdfunding offrent des perspectives de rendement attractives, en contrepartie d’un capital immobilisé et d’un risque plus élevé.

L’essentiel, avec un tel montant, est de penser diversification : combiner sécurité, rendement et liquidités selon vos objectifs poursuivis.

Avec 500 000 €, de nombreuses options d'investissement s'offrent à vous, chacune avec ses propres avantages et risques. Que ce soit en bourse, dans l'immobilier ou via des dispositifs fiscaux avantageux, l'essentiel est de savoir comment optimiser vos rendements tout en maîtrisant les risques liés à chaque choix.

Fonctionnement PER, PEA et assurance-vie

Le PER, le PEA et l’assurance-vie sont trois dispositifs permettant de faire fructifier votre épargne à long terme, tout en bénéficiant d’avantages fiscaux spécifiques. Ces dispositifs offrent une grande diversité de supports d’investissement, allant des actions aux fonds en euros. Cependant, ils diffèrent sur plusieurs points, notamment la fiscalité à l’entrée et à la sortie, ainsi que les conditions de déblocage de vos fonds.

Principaux avantages et risques

Chaque produit présente des avantages qui dépendent de vos objectifs d’investisseur. Voici un tableau comparatif pour vous aider à mieux comprendre les différences entre le PER, le PEA et l'assurance-vie.

-min.avif)

Cas client : choisir entre PER, PEA et assurance-vie

Le choix entre un PER, un PEA, ou une assurance-vie dépend des objectifs de l’investisseur. Si l’objectif est de se constituer une épargne pour la retraite avec un horizon à long terme, le PER peut sembler adapté.

Cependant, il est important de prendre en compte tous les objectifs de l’investisseur, comme la possibilité d’accéder aux fonds ou la transmission de patrimoine, pour choisir le produit adapté.

Noun Partners a accompagné Christelle, 53 ans, qui souhaitait épargner 20 000 € par an pour sa retraite.

Le PER s'est révélé être une solution adaptée à sa situation.

Grâce à ce dispositif, elle peut déduire ses versements de son revenu imposable, ce qui réduit immédiatement ses impôts. En parallèle, elle constitue un capital à long terme, bloqué jusqu'à la retraite. Avec un horizon de 10 ans pour préparer sa retraite, le PER correspond parfaitement à ses besoins.

Nouns Partners vous aide à bien choisir entre PER, PEA et assurance-vie en fonction de vos objectifs. Réservez ici votre consultation offerte.

Actions : construction d'un portefeuille diversifié

Investir dans des actions offre aux investisseurs l’opportunité de participer directement à la croissance et aux bénéfices des entreprises cotées en bourse. Historiquement, cette classe d'actifs a donné de bons rendements à long terme. Elle dépasse souvent d'autres placements comme les obligations ou l'immobilier.

Pour profiter de ce potentiel, il est important de créer un portefeuille diversifié. Cela signifie répartir les investissements sur différents secteurs, zones géographiques et tailles d'entreprises.

Cette classe d’actifs doit cependant être limitée et misée avec des ETF par exemple.

Obligations : allocation optimale selon le contexte de taux

Investir dans les obligations constitue une option de placement plutôt stable et prudente. En prêtant des fonds à un émetteur l’investisseur bénéficie de paiements d’intérêts récurrents et du remboursement du capital à l’échéance.

Toutefois, l’allocation optimale en obligations dépend fortement du contexte de taux d’intérêt. En période de taux bas, il est souvent mieux de choisir des obligations à long terme.

On peut aussi opter pour des émetteurs avec des primes de risque intéressantes, comme les obligations d'entreprises bien notées. En revanche, quand les taux remontent, il vaut mieux choisir des maturités plus courtes. Cela aide à réduire la baisse de valeur des titres existants.

Les obligations permettent de diversifier le portefeuille. Elles sont moins volatiles et moins corrélées aux actions, apportant ainsi une protection partielle du capital.

Selon le type et la durée, on peut viser des rendements estimés entre 4 % et 6 %, mais toujours en ajustant le portefeuille aux conditions économiques et aux objectifs personnels

ETF et fonds d’investissement : stratégies de diversification passive

Il existe de multiples façons d'investir en bourse, et parmi elles : les ETF, une option particulièrement intéressante si vous cherchez à la fois diversification, simplicité de gestion et frais réduits.

ETF versus fonds d'investissement traditionnels

Un ETF (Exchange Traded Fund) est un fonds d'investissement coté en bourse qui réplique la performance d'un indice ou d'un panier d'actifs. Comme les fonds d’investissement traditionnels, ils permettent d'investir en bourse en déléguant la gestion à des professionnels ou à des mécanismes automatiques.

Toutefois, les ETF se distinguent par leurs frais réduits, souvent bien inférieurs à ceux des fonds traditionnels, et par leur facilité d’accès. Il est important de noter que le choix du courtier est essentiel pour éviter des frais cachés qui pourraient affecter les performances à long terme.

Avantages fiscaux à connaître

Les ETF, lorsqu’ils sont logés dans un PEA, bénéficient d’un avantage fiscal majeur : une exonération d’impôt sur les gains après 5 ans.

Seuls les prélèvements sociaux (17,2 %) restent dus. Ce cadre fiscal avantageux, combiné à la simplicité des ETF, en fait un excellent outil pour optimiser la fiscalité à long terme tout en diversifiant ses investissements.

Allocation mixte entre ETF et fonds actifs

Un fonds actif est géré par un professionnel avec pour objectif de battre un indice de référence.

À l'inverse, un ETF (fonds indiciel) se contente de répliquer cet indice. Combiner des ETF et des fonds actifs dans un PEA ou une assurance-vie est une stratégie intéressante.

Les ETF offrent une performance stable à faible coût, tandis que les fonds actifs visent des gains supérieurs en profitant des opportunités de marché. Cette approche permet de diversifier vos investissements et d'équilibrer stabilité et potentiel de surperformance.

OPCVM : sélection de fonds adaptés à ce niveau d'investissement

Les OPCVM (Organismes de Placement Collectif en Valeurs Mobilières) sont des véhicules d’investissement qui permettent aux épargnants d’accéder à des marchés financiers souvent difficiles d’accès en direct, comme certains marchés étrangers, le monétaire, ou même des actions non cotées. Ces fonds collectent les fonds de nombreux investisseurs afin de les mutualiser et l’investir dans un portefeuille diversifié d’actifs financiers.

Ce type d’investissement devient intéressant pour un investisseur disposant de 500 000 €. Il pourra sélectionner des OPCVM de qualité, notamment des fonds spécialisés (small caps, obligations émergentes, thématiques sectorielles, etc.). Il est essentiel de bien analyser les performances passées, les frais et l’adéquation des fonds avec ses propres objectifs patrimoniaux. De plus, à ce niveau d’investissement, il est souvent possible d’accéder à des parts institutionnelles, aux conditions tarifaires plus avantageuses.

Private equity : tickets d'entrée et allocation recommandée

Le capital-risque et le private equity permettent d'investir dans des entreprises non cotées, souvent à fort potentiel de croissance. Ces investissements offrent des rendements potentiels élevés, mais comportent des risques importants, notamment en raison du manque de liquidité et des risques de faillite des entreprises financées.

L’accès au private equity est généralement réservé à des investisseurs avertis, car il exige une sélection rigoureuse des fonds ou des entreprises dans lesquelles investir.

Inclure le capital-risque et private equity dans votre portefeuille

Une bonne stratégie consiste à inclure le private equity dans votre portefeuille pour diversifier vos investissements tout en captant des opportunités de croissance non disponibles sur les marchés cotés.

Toutefois, il est essentiel de le combiner avec des placements plus traditionnels pour limiter vos risques. Nous conseillons de privilégier une approche sur-mesure et l’accompagnement d’un expert pour ce type d’investissements.

L’opportunité du crowdfunding : accès simplifié à l’investissement et précautions à prendre

Un accès simplifié à l’investissement

Le crowdfunding vous permet d'investir dans des projets immobiliers ou entrepreneuriaux avec des montants d’entrée faibles, généralement entre 1 000 et 2 000 €. C'est une solution accessible pour diversifier son portefeuille sans mobiliser des sommes importantes.

En investissant via des obligations ou des titres de créance, vous percevez des intérêts réguliers sur une durée déterminée, souvent entre 12 et 36 mois.

Risques et précautions à prendre

Si les rendements peuvent être attractifs, les risques sont réels, notamment en cas d’échec du projet financé. Pour minimiser ces risques, il est essentiel de diversifier ses investissements sur plusieurs projets et de choisir des plateformes fiables.

Toutes les opérations ne se valent pas ; il est donc crucial de bien analyser chaque projet et de ne pas concentrer l’ensemble de son capital sur une seule opération.

Investissement ESG et durables : croissance et résilience tout en évitant le greenwashing

Les investissements ESG (Environnementaux, Sociaux et de Gouvernance) offrent un potentiel de croissance à long terme. Les entreprises respectant ces critères sont souvent mieux préparées aux enjeux futurs, ce qui les rend plus résilientes en période de crise. Il s'agit d'un levier efficace pour capter cette croissance et optimiser votre patrimoine.

Aligner vos investissements avec vos valeurs personnelles est possible grâce aux fonds ESG. Nous recommandons cependant de vérifier la solidité des critères ESG des fonds pour éviter les pièges du greenwashing.

Cryptomonnaies : exposition raisonnée pour 500 000 euros

Investir prudemment dans les actifs majeurs

Les cryptomonnaies offrent des opportunités de diversification intéressantes. Toutefois, il est essentiel de garder en tête la volatilité extrême de ce marché. Pour commencer, nous vous conseillons de ne pas investir plus de 5 % de votre portefeuille dans ces actifs. Concentrez-vous d’abord sur des cryptomonnaies éprouvées comme le Bitcoin et l'Ethereum.

Sécuriser vos investissements en cryptomonnaies

Investir en cryptomonnaies nécessite une vigilance sur la sécurité. Assurez-vous de garder vos actifs dans des portefeuilles sécurisés et non sur des plateformes d'échange. Cela vous aidera à éviter les pertes dues aux piratages.

Enfin, n’oubliez pas de diversifier votre portefeuille global. Les cryptomonnaies sont des actifs spéculatifs et doivent être intégrées à une stratégie d’investissement plus large.

Il existe plusieurs dispositifs spécifiques pour réduire sa fiscalité, notamment à travers des placements dits « défiscalisants ».

Réduction Madelin pour l’investissement en titres non cotés

La réduction Madelin permet d'obtenir une réduction d'impôt. Cette réduction peut aller de 18% à 50%. Elle est limitée à 50 000 € pour un célibataire et 100 000 € pour un couple.

Pour en bénéficier, il faut investir dans des PME non cotées. Cela implique un risque et un blocage des fonds pendant plusieurs années.

Le PER pour préparer sa retraite et déduire les versements de ses revenus

Les versements sur un Plan d’Épargne Retraite (PER) offrent une déduction des revenus imposables, particulièrement attractive pour les contribuables dans les tranches marginales les plus élevées. Ces mécanismes exigent toutefois une bonne compréhension des conditions, des plafonds et des contraintes de liquidité pour être pleinement efficaces.

Démembrement de propriété : usufruit et nue-propriété

Le choix de la façon de gérer son patrimoine et son patrimoine financier est très important. Cela dépend de ses objectifs, surtout si l'on veut préparer sa transmission.

Dans ce cas, le démembrement de propriété peut être un outil très efficace pour initier la transmission de son patrimoine tout en conservant la jouissance des actifs transmis, c’est-à-dire le droit d’en percevoir les revenus. C’est ce qu’on appelle l’usufruit.

Les donataires ou bénéficiaires eux ne recevront que des droits en nue-propriété c’est-à-dire, une partie du droit de propriété qui leur permettra de recevoir à terme la pleine propriété sans fiscalité complémentaire. L’usufruitier et le nu-propriétaire ne peuvent disposer du bien l’un sans l’autre.

Le démembrement on peut le retrouver dans le cadre d’une succession, d’une donation en démembrement, d’acquisition d’un actif en démembrement ou encore dans le cadre de la rédaction d’une clause bénéficiaire de l’assurance-vie prévoyant le démembrement des capitaux décès (généralement en prévoyant un quasi-usufruit au profit de l’usufruitier).

Donation et succession : anticipation avec 500 000 euros

En principe, l’ensemble des actifs se retrouvent dans l’actif successoral et sont imposés aux droits de succession en fonction du lien de parenté entre le défunt et ses héritiers. Sans anticipation ses droits de succession peuvent être très importants et obliger les héritiers à céder un certain nombre d’actifs pour pouvoir payer la fiscalité.

Il est possible d’anticiper sa transmission en amont en privilégiant certains supports financiers comme l’assurance-vie par exemple, mais également en réalisant des donations en pleine propriété ou démembrement pour initier la transmission. Il est possible de transmettre des actifs à ses enfants jusqu’à 100 000 € sans fiscalité, soit jusqu’à 200 000 € pour un couple.

Assurance-vie : clause bénéficiaire et optimisation

En plus d’être un formidable outil de placement financier avec une grande liberté d’investissement, l’assurance-vie est un outil incontournable pour optimiser sa transmission.

En effet, les capitaux décès de l’assurance-vie sont hors succession et bénéficient d’une fiscalité privilégiée à la transmission, souvent plus avantageuse que la fiscalité sur les droits de succession. La fiscalité est la même pour tous les bénéficiaires, peu importe le lien de parenté (excepté le conjoint survivant totalement exonéré) avec une exonération jusqu’à 152 500 €, puis 20% jusqu’à 700 000 € et 31.25% au-delà.

Pour les patrimoines importants, il est recommandé de se faire accompagner afin d’optimiser la rédaction de la clause bénéficiaire selon sa volonté. Il est notamment possible d’attribuer tout ou partie des capitaux décès en démembrement.

Holding familiale : pertinence pour ce montant

La création d’une holding familiale n’est pas systématiquement pertinente pour un tel montant. Il est important d’analyser le patrimoine familial dans son ensemble ainsi que les objectifs poursuivis pour déterminer la pertinence d’un tel montage. Si 500k est un cas, voyons que faire avec 1 million.

Dans le cadre d’un projet de plus grande envergure avec un levier d’endettement important, la création d’une structure adéquate pourrait être envisagée. Il est recommandé de se faire accompagner afin de mettre en place la stratégie optimale pour sa situation.

Diversification optimale pour 500 000 euros

La diversification est la clé de toute stratégie d'investissement solide. Investir tout votre capital dans un seul actif vous expose à des risques majeurs. Cependant, cette diversification doit être en ligne avec vos objectifs et votre profil.

Il est essentiel de l'adapter aussi selon vos appétences personnelles et le temps que vous souhaitez consacrer à la gestion de vos investissements. Par exemple, acheter un bien immobilier convient si vous aimez gérer des travaux. À l'inverse, certains préfèreront des investissements passifs comme les SCPI pour éviter d’y consacrer trop de temps.

Liquidité des placements : équilibre du portefeuille

Votre stratégie d’investissement devra être déterminée en fonction de l’éventuel besoin de liquidités à plus ou moins court terme. Vous pourriez avoir besoin de mobiliser des liquidités que ce soit pour le paiement d’un impôt (à provisionner jusqu’au paiement), pour un apport dans le cadre d’un projet immobilier, pour des achats plaisirs, un voyage, etc.

Certains placements assurent une liquidité, c’est-à-dire que les fonds peuvent être débloqués assez rapidement. C’est notamment le cas d’une gestion sur un contrat d’assurance-vie avec une allocation sur des produits financiers qui ne sont pas bloqués. A l’inverse, des placements sur du private equity par exemple, vous offrira moins de liquidités, puisque les fonds sont bloqués pendant plusieurs années (généralement autour de 7/8 ans).

Par ailleurs, on conseille généralement de conserver des liquidités disponibles à tout moment (généralement sur des comptes et livrets) en cas de besoin correspondant à environ 3 à 6 mois de salaires.

Couverture contre l'inflation et les risques de marché

Protéger son patrimoine contre l’inflation et les aléas des marchés est une priorité pour tout investisseur souhaitant préserver la valeur de son capital. Face à l’érosion monétaire, certains actifs peuvent faire office de valeur dite « refuge » comme l’immobilier, les matières premières, l’or ou encore les actions d’entreprises capables de répercuter l’inflation dans leurs prix.

Par ailleurs, il est primordial de mettre en place une stratégie d’investissement diversifiés et permettant de se prémunir contre les risques de marchés et ne pas avoir une exposition trop importante sur une seule classe d’actif.

Stress tests et scénarios pour un patrimoine de cette taille

Pour un patrimoine de l’ordre de 500 000 euros (ou plus), il est essentiel de ne pas se limiter à une vision statique de l’allocation d’actifs, mais d’évaluer régulièrement sa robustesse face à différents chocs potentiels.

Les stress tests consistent à simuler des scénarios extrêmes, comme une chute brutale des marchés actions, une remontée rapide des taux d’intérêt, un krach obligataire, ou encore une forte remontée de l’inflation. Ces analyses permettent de mesurer l’impact sur la valeur globale du portefeuille et d’identifier les zones de fragilité.

Equilibrer rendement et sécurité

Investir est toujours une question d’arbitrage entre vos projets, leur horizon, et votre tolérance au risque. À vous de trouver votre propre équilibre entre rendements potentiels et sécurisation de votre capital. Cet arbitrage dépendra de vos objectifs : préparer votre retraite, générer un revenu complémentaire, ou encore transmettre un patrimoine.

Chez Noun Partners, nous proposons une consultation offerte qui vous permet de réaliser un bilan personnalisé, en tenant compte de votre situation financière, de vos objectifs et de votre tolérance au risque.

Indicateurs clés de performance à surveiller

Il existe plusieurs indicateurs clés de performance à surveiller. Bien sûr il y a le rendement global affiché chaque année mais il ne faut se limiter à cet indicateur. Un investisseur avisé doit s’appuyer sur plusieurs indicateurs clés pour évaluer la qualité et la régularité des résultats : le rendement annualisé, la volatilité (mesure la fluctuation des rendements), les rendements des actifs sur le même secteurs (benchmark), etc.

À partir d’un certain niveau de patrimoine, il est pertinent de se rapprocher de professionnels afin d’avoir une vision claire et détaillée de la performance des investissements.

Rééquilibrage périodique du portefeuille

Le rééquilibrage périodique du portefeuille peut être nécessaire pour maintenir l’allocation d’actifs en ligne avec les objectifs et le profil de risque définis au départ.

Au fil du temps, certains arbitrages peuvent être réalisés pour adapter sa stratégie d’investissement aux évolutions des marchés et/ ou à l’évolution de sa situation et de ses objectifs poursuivis. Il ne faut pas non plus procéder à des arbitrages de manière trop récurrente et sur des montants trop importants.

Généralement, il est recommandé d’effectuer un rééquilibrage une à deux fois par an maximum. Dans le cadre d’un patrimoine conséquent, ce réajustement peut être automatisé via des mandats de gestion ou piloté avec l’aide d’un conseiller en investissement. Dans ce cas il faudra être vigilant sur les frais qui seront pris pour la réalisation de ces arbitrages.

Adopter une gestion active

Dans l'investissement, l'asymétrie d'information est fréquente : les institutions financières ont accès à des données que vous n'avez pas toujours, ce qui peut entraîner des surcoûts.

Par exemple, les grandes banques offrent des services de gestion de patrimoine, mais ces services incluent souvent un empilement de frais qui peuvent atteindre 2 à 3 % par an. Identifier et éliminer ces frais cachés est crucial pour protéger vos rendements.

Chez Noun Partners, nous privilégions une approche transparente et sans conflits d’intérêts. Nous ne percevons de commission sur aucun produit, et vous aidons à adopter une gestion proactive de vos investissements.

Nous avons déjà accompagné plus de 200 investisseurs à faire fructifier leur capital et à faire grandir leur patrimoine. Soyez le prochain.

Placer une somme importante comme 500 000 € ne s’improvise pas.

La diversité des supports, la complexité des règles fiscales et la volatilité des marchés rendent l’accompagnement d’un professionnel particulièrement recommandé. Avec un conseiller fiscal particulier et gestionnaire de patrimoine indépendant comme Noun Partners, vous serez accompagné pour transformer un capital disponible en une stratégie patrimoniale cohérente, ajustée à vos objectifs de vie et à votre tolérance au risque.

Un accompagnement sur mesure offre plusieurs avantages :

En d’autres termes, se faire accompagner ne signifie pas déléguer à l’aveugle, mais s’entourer d’une expertise qui sécurise vos décisions et maximise la valeur de votre capital.

Avec 500 000 €, l’enjeu n’est pas seulement de placer intelligemment, mais de bâtir un patrimoine durable, capable de financer vos projets, protéger vos proches et résister aux aléas du temps.

Le rendement d’un investissement de 500 000 € dépend de nombreux facteurs, comme le type d’actif choisi, la conjoncture économique, les conditions de marché, et même une part de chance.

Par exemple, pour des placements sécurisés (fonds en euros), les rendements sont faibles, souvent entre 1 et 2 % par an. En revanche, des actifs plus risqués comme les actions, l’immobilier locatif, ou les SCPI peuvent offrir des rendements plus élevés, pouvant aller de 4 à 10 % par an dans de bonnes conditions de marché.

Il est difficile de s’avancer sur une estimation précise, car cela dépend de nombreux éléments.

Cependant, pour donner des ordres d’idées, voici quelques exemples plausibles : avec un rendement de 4 % par an, 500 000 € peuvent générer environ 1 666 € par mois. Si le rendement est de 6 %, le revenu mensuel pourrait atteindre 2 500 €. Ces montants varient selon les performances des investissements et les conditions du marché.

La rente générée par 500 000 € dépend de la stratégie d’investissement et du rendement obtenu. Par exemple, avec un rendement de 5 % par an, vous pourriez percevoir environ 25 000 € par an.

Si vous choisissez de consommer une partie du capital en plus des intérêts, la rente pourrait être plus élevée à court terme. Des solutions comme l’assurance-vie ou les SCPI sont intéressantes pour générer un revenu régulier.

Investir 500 000 € dans un seul actif présente un risque élevé, surtout si cet actif connaît des difficultés. La diversification est essentielle pour limiter ce risque. En répartissant vos fonds entre plusieurs types d’actifs (actions, immobilier, obligations, SCPI), vous lissez les fluctuations du marché et protégez votre capital. Cela permet de réduire l’impact d’un événement défavorable sur un seul actif et d’augmenter vos chances de rentabilité à long terme.

Profitez d’une consultation offerte de 15 minutes pour découvrir une stratégie sur-mesure qui maximise vos revenus tout en protégeant votre patrimoine.

prendre rendez-vous

Découvrez 5 stratégies fiscales déjà appliquées avec succès.

Dans ces cas concrets, vous verrez :

- Plus de 10 optimisations concrètes et actionnables

- Comment structurer votre activité pour payer moins

- Les stratégies fiscales qui génèrent le plus d’économies

Recevez le guide en 1 clic :