Professions libérales : comment choisir entre SELARL ou SELAS ?

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

La SELAS comme la SELARL sont des déclinaisons juridiques de la Société d’exercice libéral (SEL). L’une comme l’autre sont réservées aux professions libérales réglementées. Cela englobe les médecins, les infirmiers, les sages-femmes, les avocats, les notaires, les huissiers, les architectes, les géomètres experts et quelques autres métiers régis par un Ordre professionnel. La création d'une SELAS fait partie des sociétés de type SAS, tandis que la SELARL appartient aux sociétés de type SARL. Qu’est-ce qu’une SELAS ? Qu’est-ce qu’une SELARL ? Quels sont leurs points communs et quelles sont leurs différences ? NOUN Partners vous explique comment choisir entre une SELAS et une SELARL !

La SELAS et la SELARL sont deux formes juridiques spécifiques de la Société d’Exercice Libéral (SEL), conçues pour les entreprises de professionnels de métiers réglementés tels que les médecins, avocats, notaires, et autres professions soumises à un ordre professionnel. Chaque structure offre un cadre juridique distinct et adapté aux besoins de ces professions, incluant des statuts spécifiques, tout en permettant une certaine flexibilité en termes de fonctionnement, de gestion et de comptabilité, ainsi que des avantages en matière de protection financière.

Dans cet article, nous explorons en détail la SELAS et la SELARL, en décrivant leurs caractéristiques communes et leurs différences, afin de vous aider à choisir l'option la plus adaptée à votre situation professionnelle et vos objectifs d'optimisation de rémunération et de fiscalité.

La SELARL, société d’exercice libéral à responsabilité limitée juridique, est une société d’exercice libéral (équivalent de la SARL pour les professionnels libéraux de santé).

La SELARL permet d’exercer une profession libérale sous la forme d’une société de capitaux financiers.

La SELARL est constituée entre plusieurs associés qui exercent tous la même profession libérale réglementée et détiennent des parts.

Chaque associé possède alors des parts de capital dans la SELARL et leur responsabilité est limitée.

Les avantages financiers et sociaux de la SELARL par rapport à un exercice en BNC sont les suivants :

Les bénéfices engrangés par la SELARL échappent à l’impôt sur le revenu et aux charges sociales, améliorant ainsi votre situation financière.

À terme, ils permettent de constituer une trésorerie et renforcer le capital financier pour développer l’activité du cabinet en question.

La SELAS (Société d'Exercice Libéral par Actions Simplifiée) est une société par actions, rassemblant au moins deux actionnaires, qu'ils soient personnes physiques ou morales, dans le capital de l'entreprise.

Le statut juridique SELAS n’est applicable qu’aux personnes qui exercent une profession libérale réglementée, juridique, médicale ou technique, dans le cadre d'une société d’exercice libéral, à savoir :

La société d’exercice libéral par actions simplifiée doit être constituée lors de la création sur la base de statuts, bien que les associés et actionnaires soient libres de choisir les modalités de gestion qui leur conviennent.

Le seul impératif juridique consiste à nommer un président, dirigeant de la société, qui doit être une personne physique.

En ce qui concerne la direction, elle peut être unique avec un dirigeant principal ou collégiale à l’image d’un conseil d’administration ou de surveillance d’une société anonyme, selon les règles de fonctionnement établies par les statuts.

De plus, la gestion de la SELAS peut être exercée par des dirigeants ou des personnes extérieures à l’entité, selon les règles de fonctionnement de l’entreprise.

{{component_cta}}

Les deux formes juridiques partagent de nombreuses similitudes. Voici un rapide aperçu des points communs entre la SELARL et la SELAS !

Même si son nom ne l’indique pas, la SELAS est aussi une société à responsabilité limitée.

Cela signifie que les associés sont responsables à hauteur de leurs apports en capital dans les deux formes juridiques.

Attention à ne pas confondre avec la responsabilité professionnelle en cas de faute de gestion !

Pour protéger leur patrimoine, la souscription d’une assurance responsabilité professionnelle est donc obligatoire pour toute entreprise exerçant sous la forme d’une SELAS ou d’une SELARL.

L’objet social de ces sociétés doit être consacré à l’exercice d’un seul type de profession libérale réglementée.

Par exemple, une entreprise regroupant un géomètre et un architecte n’a pas le droit d’exercer au sein d’une même structure libérale, conformément aux statuts des professions concernées.

La SELARL nécessite un minimum de deux associés, le nombre maximal étant limité à cent, tandis que la SELAS offre la possibilité d'avoir un nombre illimité d'actionnaires, ajoutant ainsi une exceptionnelle flexibilité pour les grands projets et la création d’une structure évolutive.

Il est possible d’ouvrir la moitié du capital social à des investisseurs extérieurs, facilitant ainsi les apports financiers nécessaires à la croissance de l’entreprise.

Cette limite est plafonnée à 25 % dans le cas des professions médicales afin de garantir leur indépendance et la création d’une société régie par des statuts adaptés.

Un agrément des autres actionnaires est toutefois requis à la majorité des ⅔ dans une SELAS et à la majorité des ¾ dans une SELARL, assurant ainsi un fonctionnement harmonieux de la societe.

C’est le régime de l’impôt sur les sociétés dont relèvent les deux structures juridiques.

Le taux de l’IS est plafonné à 15 % lorsque le bénéfice est ≤ à 42 500€, ce qui représente un avantage fiscal pour les nouvelles entreprises.

Il s’élève à 25 % sur la partie supérieure, impactant la stratégie fiscale de la societe.

Cela étant, les actionnaires peuvent opter alternativement pour le régime de l’IR dans la catégorie des bénéfices non commerciaux, durant un délai de cinq ans. Une fois l’impôt acquitté, les associés ont toute liberté pour répartir les bénéfices : versement de dividendes, constitution de réserve, investissement…

En cas de déficit de la réserve légale ou des réserves statutaires, les actionnaires sont tenus en priorité de le combler.

Lorsque la societe relève du régime de l’IS, elle doit tenir une comptabilite d’engagement.

Si elle est assujettie au régime réel simplifié, elle peut se contenter d’une comptabilité de trésorerie. Cela signifie que les transactions sont comptabilisées à la date d’encaissement ou de paiement et non au moment de la facturation.

Dans le cadre des nouvelles orientations fiscales, les dirigeants doivent prendre en compte les implications de ces choix comptables sur la planification fiscale à long terme.

La désignation d’un Commissaire aux comptes est requise pour une durée de six années renouvelables, lorsque deux des trois seuils suivants sont dépassés :

Les différences entre la SELARL et la SELAS sont notables sur deux plans essentiellement : le fonctionnement et les cotisations sociales. Entre SELARL ou SELAS, le choix impacte fiscalité et rémunération ; voir aussi le passage BNC → SELARL.

Dans l’arbitrage SELARL/SELAS, comparez la SELARL : imposition (IS, dividendes, charges) avant de décider.

Les différences entre les deux structures concernent le nombre maximal d’associés, le statut du conjoint au sein de la societe, la nomination des dirigeants et la gestion de la structure.

Le capital d’une SELARL est limité à 100 associés, tandis que celui d’une SELAS n’a pas de limite, offrant ainsi des avantages en termes de flexibilité pour la création et l’expansion de l’entreprise.

La direction d’une SELAS est assurée par un président exerçant en profession libérale qui peut être secondé par un directeur général et des directeurs délégués, optimisant ainsi le fonctionnement de la societe.

Une SELARL est dirigée par un ou plusieurs gérants exerçant au sein de la societe.

De plus, le rôle de président au sein d'une SELAS offre souvent une flexibilité accrue, permettant l'ajustement des responsabilités et des pouvoirs selon les statuts convenus.

Dans une SELAS, le conjoint du président ne bénéficie pas du statut de conjoint collaborateur, ce qui influence la gestion des apports personnels au sein de la societe.

À l’inverse, dans une SELARL, c’est possible sous réserve qu’il ne soit ni actionnaire ni salarié, tout en participant à l’activité de la societe.

Les actionnaires d’une SELAS ont toute liberté pour déterminer les modalités de gestion statutairement, facilitant ainsi la création de sociétés adaptées à leurs besoins.

Attention à bien intégrer aux statuts des règles de gestion rigoureuses en l’absence d’encadrement légal pour assurer le bon fonctionnement de la societe.

Tandis que l’organisation d’une SELARL doit impérativement s’inscrire dans le cadre du Code de commerce, garantissant ainsi une base juridique solide pour le fonctionnement de la societe.

Cela est rassurant sur le plan juridique, vu que les règles sont établies pour garantir le bon fonctionnement de la societe.

Les charges sociales dans une SELARL sont de 45 % (et moins si la rémunération est élevée) et s’élèvent à 70 % dans une SELAS, avec en contrepartie une meilleure protection sociale pour les gerants.

Si vous exercez en SELAS, la bonne stratégie consiste à optimiser votre couverture sociale : c’est-à-dire arbitrer entre rémunération et dividendes pour bénéficier de l’Assurance maladie, tout en allégeant les cotisations sur des dividendes inférieures à 10 % du capital social, maximisant ainsi les avantages fiscaux de la societe.

En ce qui concerne le régime social, il y a une différence au niveau du statut de la direction : Les dirigeants d’une SELAS relèvent du régime de l’Assurance maladie, tout comme les gerants minoritaires ou égalitaires dans une SELARL.

La différence concerne les gerants majoritaires de cette dernière qui sont soumis au régime des travailleurs non-salariés. Ils peuvent librement choisir de se faire payer sous forme de rémunération ou de dividendes au sein de la societe.

Attention à bien équilibrer votre choix pour optimiser la fiscalité de votre entreprise !

Pour choisir entre une SELARL (Société d’Exercice Libéral à Responsabilité Limitée) et une SELAS (Société d’Exercice Libéral par Actions Simplifiée), il convient d’abord de vérifier les conditions de constitution propres à chaque forme.

Ainsi, la constitution impose un cadre réglementaire strict mais la SELAS offre davantage de flexibilité pour les projets évolutifs ou d’association d’investisseurs, tandis que la SELARL reste la forme classique pour un exercice professionnel plus fermé.

Plutôt que de choisir uniquement d’après la forme juridique, il est essentiel de comprendre le fonctionnement effectif de chaque structure pour déterminer celle qui correspond le mieux à votre exercice de profession libérale.

Bref, la différence réside moins dans la fiscalité (souvent IS dans les deux) que dans la souplesse statutaire, le régime social du dirigeant et l’évolution future souhaitée de la structure.

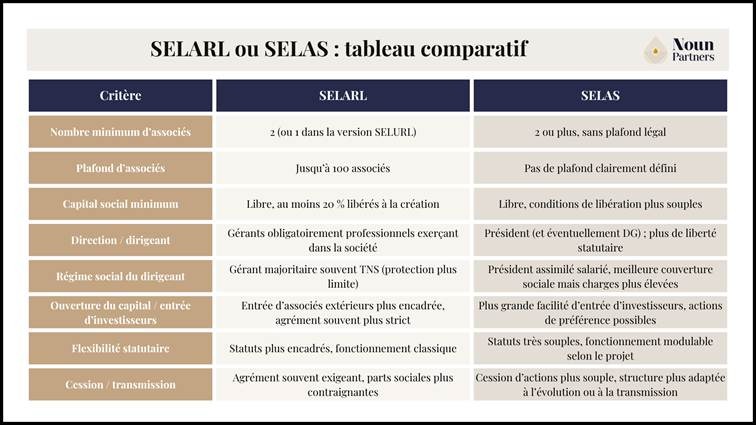

Voici un tableau synthétique pour comparer les deux formes juridiques, afin de clarifier les points clés

Des deux sociétés, la SELARL est habituellement la forme juridique privilégiée par les professionnels libéraux souhaitant s’associer dans une structure rigoureuse.

Cela s’explique par l’encadrement juridique strict qui est ainsi plus sécurisé pour l’entreprise.

Qui plus est, la taxation sur la rémunération du gerant de SELARL est relativement faible, offrant ainsi des avantages fiscaux pour l’entreprise.

Cela étant, la SELAS est aussi intéressante, car elle permet aux actionnaires de gérer leur societe avec une marge de manœuvre accrue.

De plus, le président bénéficie d’une fiscalité et d’un statut social attrayants au sein de la societe.

Par ailleurs, il est plus facile de développer la structure grâce à la souplesse des conditions d’entrée de nouveaux actionnaires. Compte tenu de ces éléments, que choisir entre la SELARL ou la SELAS ?

Noun Partners vous aide à prendre votre décision en fonction de votre situation personnelle et des besoins spécifiques de votre entreprise :

Le régime social des dirigeants de chacune des deux formes de sociétés d’exercice libéral est différent, comme indiqué ci-dessus.

Votre choix a une double répercussion, sur le niveau de votre couverture sociale et sur le taux de cotisations au sein de votre entreprise.

Le second critère vous permettant de choisir entre SELAS et SELARL se réfère au cadre statutaire de fonctionnement et de gestion de votre entreprise.

La rédaction des statuts d’une SELARL est régie par des règles strictes offrant une totale tranquillité d’esprit aux associés. À l’inverse, la gestion d’une SELAS est plus souple, puisque les actionnaires peuvent en aménager les modalités librement, facilitant ainsi la création et l’adaptation de la societe.

Voici un tableau comparatif pour vous aiguiller dans le choix entre SELARL et SELAS en fonction de vos aspirations. Toutefois, nous recommandons vivement de consulter un expert pour bénéficier de conseils personnalisés et adaptés à votre situation spécifique :

.png)

.png)

En ce qui concerne l’évolution de la SEL, les perspectives sont bien plus ouvertes dans le cadre de la société par actions simplifiées.

En votre qualité de gerant de SELAS, vous pouvez créer différents types d’actions en vue de la gestion : soit des actions avec double droit de vote, soit des actions sans droit de vote.

Vous avez aussi la possibilité d’intégrer dans le pacte d’associés une clause de bad leavers / good leavers, qui permet d’assurer la pérennité de l’affaire. Aucune de ces marges de manœuvre n’est possible dans le cadre d’une société à responsabilité limitée.

À partir de l'imposition des revenus de 2024, les rémunérations des associés de SEL ne seront plus imposées de la même façon, impactant ainsi la création et la gestion de la societe.

Désormais, les rémunérations sont distinguées selon qu'elles rétribuent les fonctions de direction de la SEL ou l’activité libérale exercée au sein de celle-ci, affectant ainsi la structure juridique de la société.

Ce régime s’applique à toutes les SEL, sans distinction d’activité.

Attention ! Il devient maintenant crucial de préciser et distinguer dans les conventions de l’associé SEL les rémunérations des fonctions de direction et celles des activités libérales, afin d’optimiser la gestion fiscale de la société.

Toutefois, lorsque les responsabilités de gestion et les activités libérales sont étroitement liées (et difficilement dissociables), les rémunérations sont soumises aux conditions stipulées par l'article 62 du Code Général des Impôts, influençant ainsi la comptabilite de la societe.

Les autorités fiscales peuvent demander aux titulaires de BNC de présenter des documents de comptabilite donnant le détail de leurs recettes. Prenez soin de consulter un professionnel pour vous conformer aux exigences fiscales.

L’associé d’une SEL sera dorénavant seul redevable des cotisations sociales dues en sa qualité de travailleur non salarié. Vous devrez remplir un formulaire spécifique pour déclarer vos revenus et cotisations sociales. Les détails nécessaires sont transmis automatiquement à l'URSSAF pour ajuster les échéanciers de paiement au sein de la societe.

Il est possible que la SEL prenne en charge une partie de ces cotisations pour compenser le changement fiscal. Si c'est le cas, cette contribution doit être considérée comme une partie de la rémunération de l'associé et doit être correctement enregistrée dans la comptabilite de la societe.

Enfin, tout remboursement des charges par la société sera également pris en compte pour le calcul de l'impot sur le revenu.

Les rémunérations des fonctions techniques des associés ne sont plus enregistrées en tant que charges de personnelles mais en tant qu'honoraires, impactant ainsi la comptabilite de la societe.

La SEL devra déclarer selon un procédé informatique chaque année les honoraires versées aux associés dès lors que leurs montants sont supérieurs à 1 200 € par an pour un même bénéficiaire.

En cas de défaut de déclaration, la SEL peut recevoir une amende, affectant ainsi la gestion juridique de la societe.

Demandez l’aide d’un conseiller fiscal dès maintenant pour vous soulager de cette formalité administrative et optimiser la comptabilite de votre entreprise.

.png)

.png)

{{component_cta}}

Choisir entre la SELARL et la SELAS ne se résume pas à une comparaison théorique : il s’agit d’une décision stratégique qui impacte votre rémunération, votre fiscalité, votre protection sociale, votre gouvernance et la trajectoire future de votre activité libérale.

Chez Noun Partners, nous vous accompagnons avec une approche globale et sur-mesure pour faire le choix le plus cohérent avec vos objectifs professionnels et patrimoniaux.

Nous commençons par une analyse approfondie de votre situation : niveau de revenus, besoins de protection sociale, plans d’investissement, dynamique de l’activité, organisation avec vos futurs associés, et enjeux successoraux. Nous réalisons ensuite des simulations chiffrées comparatives, SELARL vs SELAS, intégrant fiscalité, charges sociales, rémunération nette, dividendes, trésorerie et perspectives d’évolution.

Avec Noun Partners, vous faites un choix éclairé et surtout, le meilleur choix pour votre avenir.

La SELARL (Société d'Exercice Libéral à Responsabilité Limitée) et la SELAS (Société d'Exercice Libéral par Actions Simplifiées) sont des formes juridiques destinées aux professions libérales réglementées. Elles permettent d'exercer une activité sous une structure juridique offrant une responsabilité limitée aux apports des associés.

Les deux structures offrent une responsabilité limitée, exigent l'exercice d'une profession libérale réglementée, et sont soumises à l'impôt sur les sociétés. Elles peuvent aussi ouvrir leur capital à des tiers dans certaines limites pour financer leur développement.

Les différences résident principalement dans la gestion et le statut social des dirigeants. La SELAS permet une gestion plus flexible et est souvent choisie pour des structures plus grandes ou pour des projets de développement nécessitant des investissements de tiers. La SELARL est préférée pour sa structure de gestion plus encadrée et peut être plus appropriée pour des activités plus petites ou personnelles au sein de la societe.

Le choix dépend de plusieurs facteurs, notamment la taille de l'entreprise, le nombre d'associés, les besoins en investment externe, et les préférences en termes de gestion et de couverture sociale des dirigeants. Un conseil personnalisé est souvent recommandé pour prendre une décision éclairée basée sur les spécificités de chaque situation professionnelle au sein de la société.

Ce changement de statut fiscal implique des conséquences certaines, comme la perte de l’abattement de 10% pour frais professionnel pour la rémunération du dirigeant. Cependant, les conséquences de ce changement ne justifient pas que l’on choisisse systématiquement une option plutôt qu’une autre.Ce changement de statut juridique implique des conséquences certaines, comme la perte de l’abattement de 10% pour frais professionnel pour la rémunération du dirigeant. Cependant, les conséquences de ce changement ne justifient pas que l’on choisisse systématiquement une option plutôt qu’une autre.

Pour aller plus loin, consultez mon guide sur l’optimisation fiscale en profession libérale, ou les articles suivants :

Profitez d’une consultation offerte de 15 minutes pour découvrir une stratégie sur-mesure qui maximise vos revenus tout en protégeant votre patrimoine.

prendre rendez-vous

Découvrez 5 stratégies fiscales déjà appliquées avec succès.

Dans ces cas concrets, vous verrez :

- Plus de 10 optimisations concrètes et actionnables

- Comment structurer votre activité pour payer moins

- Les stratégies fiscales qui génèrent le plus d’économies

Recevez le guide en 1 clic :