Optimisation Fiscale Immobilière : ce que vous pouvez faire en 2026

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

En 2025, patrimoine immobilier et optimisation fiscale immobilière sont toujours une combinaison recherchée pour réduire la charge fiscale des contribuables.

En effet, en tant que propriétaire d'un bien immobilier, il existe plusieurs dispositifs qui permettent de bénéficier d'une réduction d'impôt.

Ces dispositifs mis en place par l'État sont légaux et peuvent concerner différents aspects de l'investissement immobilier tels que la location, la rénovation, ou encore la gestion locative.

Dans cet article, nous allons explorer les différentes méthodes d'optimisation fiscale immobilière disponibles en 2025 et les avantages qu'elles peuvent offrir aux propriétaires de biens immobiliers.

Il est aussi important de noter que chaque type d'investissement a ses spécificités et ses avantages fiscaux particuliers. Par exemple, la loi Pinel permet de bénéficier de réductions d'impôts en échange d'un engagement locatif pour des périodes allant de 6 à 12 ans avec différents taux de réduction selon la durée choisie.

L’immobilier reste une valeur refuge et un levier incontournable pour se constituer un patrimoine, percevoir des revenus complémentaires ou préparer sereinement sa retraite.

Pourtant, la fiscalité qui s’y rattache peut rapidement nuire à la rentabilité de vos investissements si elle n’est pas maîtrisée.

À travers cet article, nous vous proposons un panorama complet des stratégies et dispositifs permettant de réduire votre pression fiscale, d’optimiser la détention de vos biens, et de sécuriser la transmission de votre patrimoine immobilier.

Vous y découvrirez comment structurer efficacement vos acquisitions, tirer parti des abattements et amortissements existants, et adapter votre stratégie en fonction de vos objectifs et de votre horizon patrimonial.

Il est important de distinguer l’optimisation fiscale et la fraude fiscale.

L’optimisation fiscale est légale.

Il s’agit d’une pratique visant à mettre en place certaines stratégies afin de profiter de certains dispositifs de faveur mis en place par le législateur. Parfois certains contribuables novices n’ont pas forcément connaissances de dispositifs fiscaux avantageux dont il pourrait bénéficier.

L’optimisation fiscale permet de structurer leur situation de manière à bénéficier de ces dispositifs dans le respect des règles.

A l’inverse la fraude fiscale implique de mettre en place des stratégies visant à se soustraire à une certaine fiscalité par la dissimulation de certains éléments ou encore par des montages à caractère fictif dont l’unique but est d’éluder l’impôt.

L’optimisation fiscale immobilière doit s’inscrire dans un cadre juridique légale.

Il s’agit de mettre en œuvre certaines pratiques et stratégies légales mises en place par les propriétaires, investisseurs ou promoteurs immobiliers pour minimiser leur pression fiscale dans le cadre de leurs opérations immobilière, tout en répondant aux objectifs poursuivis.

La notion d’abus de droit désigne la mise en place de montages juridiques ou fiscaux dont le but principal est d’éluder l’impôt, sans véritable justification économique ou patrimoniale. L’administration fiscale peut requalifier ces opérations si elle estime qu’elles sont fictives ou qu’elles poursuivent un but principalement fiscal.

En cas de requalification pour abus de droit, les risques sont importants : remise en cause des avantages fiscaux obtenus, majoration de 80 % des droits éludés, intérêts de retard, voire poursuites pénales en cas de manœuvres frauduleuses.

Il est donc essentiel de se faire accompagner afin de sécuriser ses opérations immobilières.

Avant d’envisager d’optimiser son patrimoine, notamment immobilier, il est essentiel de réaliser une analyse de sa situation personnelle et patrimoniale.

En fonction de sa situation et des divers objectifs poursuivis - recherche de revenus complémentaires, préparation de la retraite, transmission du patrimoine, constitution d’un capital à long terme, etc. - la stratégie retenue sera différente et devra être élaborée sur mesure afin d’être en adéquation avec chaque situation.

Les Français et l’immobilier c’est une grande histoire d’amour, mais concentrer l’essentiel de son patrimoine en immobilier n’est pas recommandé.

En ayant une vision globale du patrimoine, cela permettra d’intégrer la stratégie immobilière de manière optimale afin de conserver une diversification de son patrimoine et une meilleure gestion des risques.

La bonne stratégie sera de trouver le bon dosage entre immobilier et financier pour conserver de la liquidité et de la souplesse en cas de besoin, de maitriser sa fiscalité tout en utilisant le levier de l’endettement.

En fonction de l’horizon d’investissement et des objectifs poursuivis, la stratégie immobilière ne sera pas la même.

Dans la phase de construction de son patrimoine, le recours au levier de l’endettement sera privilégié avec une logique de capitalisation.

A l’approche de la retraite, la stratégie évoluera vers la recherche de revenus passifs, de rendement stable, et de la préparation de la transmission.

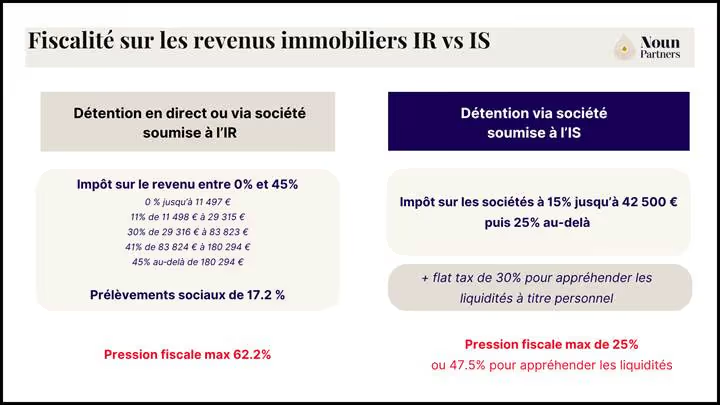

Les revenus immobiliers perçus en direct sont soumis à au barème progressif de l’impôt sur le revenu entre 0% et 45% ainsi qu’au prélèvements sociaux de 17.2%. La pression fiscale des revenus immobiliers peut donc aller jusqu’à 62.2%.

En fonction du type des location et du régime d’imposition, la base imposable ne sera pas la même. Par exemple, la base imposable des revenus fonciers sera généralement plus importante que les revenus de la location meublée en raison de la déduction de l’amortissement fiscal du bien.

Les revenus immobiliers détenus dans des sociétés soumises à l’impôt sur les sociétés (IS) sont imposés au taux de 15% jusqu’à 42 500 € puis 25% au-delà.

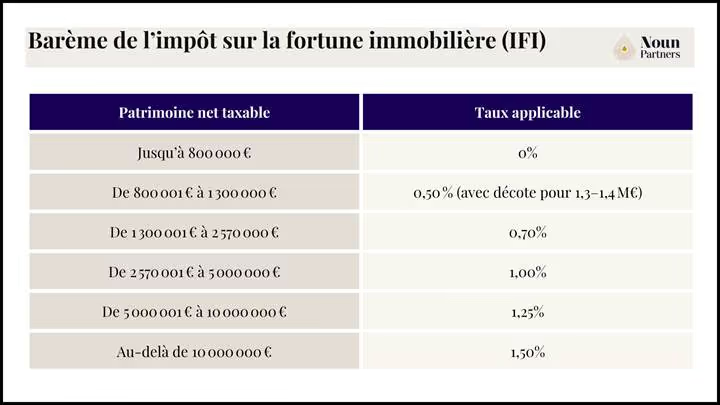

Votre patrimoine immobilier sera également soumis à l’impôt sur la fortune immobilière (IFI) s’il dépasse 1 300 000 €.

Ce seuil est calculé après déduction des crédits restant à rembourser et après l’application d’éventuels abattements et de décotes.

Le taux d’IFI est compris entre 0.7% et 1.5% du patrimoine net.

Les propriétaires de biens immobiliers sont également soumis à différentes taxes, notamment la taxe foncière chaque année.

Par ailleurs, les revenus immobiliers des biens détenus dans des sociétés soumises à l’impôt sur les sociétés (IS) sont également soumis à la contribution sur les revenus locatifs (CRL) de 2.5%.

Enfin, certains revenus immobiliers peuvent également être soumis à la TVA.

Détenir tout ou partie de son patrimoine immobilier au travers d’une Société Civile Immobilière (SCI) peut présenter plusieurs avantages en termes de d’organisation, de fiscalité et de transmission. Les frais d’apport (notaire/DE) entrent dans la stratégie d’optimisation; à anticiper avant la création.

Il peut être fait le choix de détenir sont patrimoine immobilier au travers d’une SCI à l’impôt sur le revenu ou l’impôt sur les sociétés. Les droits et frais notariés peuvent dépasser le gain fiscal si la situation n’est pas stabilisée.

Si vous détenez votre immobilier via une SCI à l’impôt sur le revenu (IR), les revenus seront taxés dans les mains des associés de la même façon que s’ils détenaient l’immobilier en direct, c’est-à-dire à la l’IR et aux prélèvements sociaux à plus de 47.2% dans la plupart des cas (Tranche marginale d’imposition de 30% + 17.2% de prélèvements sociaux).

Si vous subissez une pression fiscale importante et que vous n’avez pas besoin de revenus complémentaires, il faudra probablement privilégier une SCI soumise à l’impôt sur les sociétés (IS).

La SCI à l’IS vous permettra d’encapsuler vos revenus dans une structure avec un frottement fiscal plus maitrisée puisque le taux d’IS est seulement de 15% jusqu’à 42 500 € puis 25%. Par ailleurs, dans une société IS vous pourrez faire de la location meublée. Ce qui n’est pas le cas dans une SCI à l’IR.

En revanche, si vous souhaitez appréhender les revenus de la SCI IS à titre personnel vous devrez procéder à une distribution de dividendes taxée à la flat taxe de 30% (sauf remboursement de compte courant d’associé).

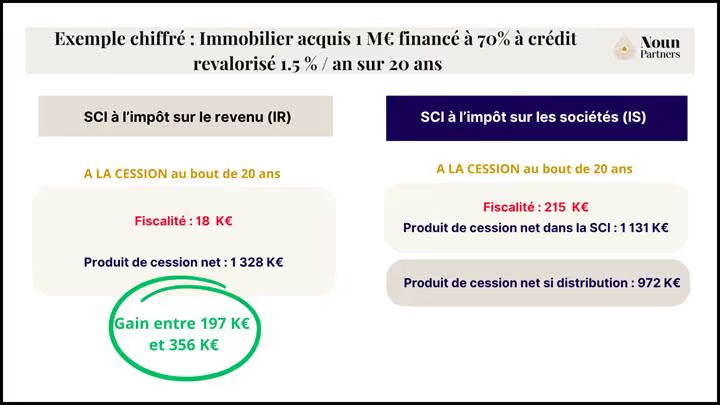

Si l’avantage est malgré tout donné à la SCI IS pendant la phase de location, la règle s’inverse à la cession du bien immobilier. En effet, dans la SCI à l’IR la cession du bien immobilier sera soumise au régime des plus-values immobilières des particuliers généralement plus avantageux que la fiscalité des plus-values dans une société IS.

Il est donc important de réfléchir aux objectifs poursuivis et à modéliser les impacts des différentes stratégies afin d’opter pour la solution la plus adaptée.

La SCI peut être un véritable outil de transmission du patrimoine immobilier. Au-delà de permettre d’organiser la répartition des droits et pouvoir dans les statuts en cas de pluralité d’associé, cela peut permettre de transmettre un patrimoine immobilier avec peu, voir pas de fiscalité.

Si vous financez l’acquisition des biens à crédit, cela généra une dette au passif de la SCI qui viendra réduire la valorisation des parts. Ainsi, vous pourrez transmettre des parts pour une valorisation faible. Les donataires profiteront de l’accroissement de valeur lié au remboursement de l’emprunt.

Dans la même logique, si vous financez une partie via un apport de fonds propre en compte courant d’associé. La SCI aura une dette envers vers vous qui sera également inscrite au passif de la société venant diminuer la valorisation des parts.

En revanche, le compte courant d’associé ne sera transmis si vous donnez les parts de la SCI. En cas de décès, ce compte courant se retrouvera à l’actif successoral et imposé aux droits de succession.

{{component_cta}}

Lorsque vous choisissez de faire de la location nue, vous pouvez opter pour le régime micro-foncier si les recettes de la location nue du foyer ne dépassent pas 15 000 € ou pour le régime réel (automatique si vous dépassez le seuil).

Le régime micro-foncier est un régime simplifié qui permet d’appliquer un abattement forfaitaire de 30% des recettes locatives pour déterminer le revenu imposable. Cet abattement représente les charges locatives et par conséquent, le contribuable ne peut appliquer aucune autre déduction. Il ne peut pas tenir compte des charges qu'il a réellement acquittées.

Le régime foncier réel permet de déduire l’ensemble des charges locatives réelles pour déterminer le revenu imposable. Ces charges réelles déductibles sont :

· intérêts d’emprunts,

· taxe foncière,

· charges de copropriété et primes d’assurance,

· dépenses liées à l’entretien, la réparation et amélioration du bien loué,

· travaux…

Avant d’activer Pinel/Malraux/SCI, vérifiez l’impact dans la déclaration 2044 (charges, intérêts, déficit).

Le revenu net de l’abattement ou net de charge sera ensuite imposé au barème progressif de l’impôt sur le revenu et aux prélèvements sociaux.

Si vous prévoyez de réaliser des travaux ou de déduire des intérêts d’emprunt importants, c’est-à-dire supérieurs au montant correspondant à la déduction issue de l’abattement de 30 %, alors vous avez intérêt à opter pour le régime réel.

Si les charges déduites sont supérieures aux revenus, cela permettra de créer un déficit foncier.

Le déficit lié à des charges non financières (travaux, charges d’entretien, etc.) peut être imputées sur le revenu global la première année dans la limite de 10 700 € (ou 21 400 € pour les travaux de rénovation énergétique), réduisant ainsi l’impôt dû.

Le solde de déficit y compris les charges financières, comme les intérêts d’emprunt, ne sont imputables que sur les revenus fonciers des 10 années suivantes.

Ce déficit foncier vous permettra de bénéficier de revenus exonérés d’impôt pendant plusieurs années, selon le montant engagé.

Cependant, il est essentiel de ne pas réaliser des travaux inutiles ou disproportionnés, car une telle démarche compromettrait la rentabilité de l’investissement.

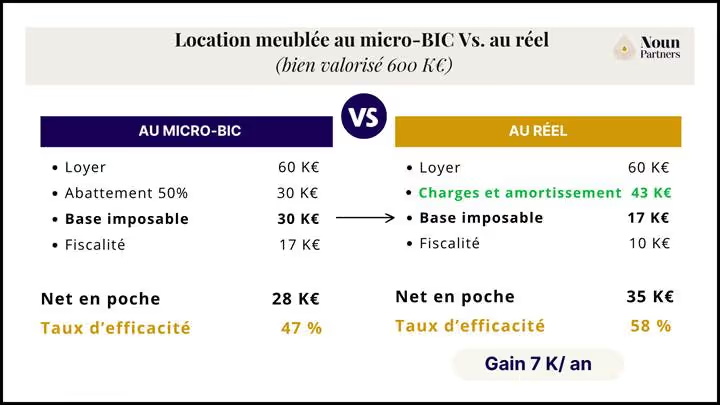

La fiscalité est le principal atout du statut LMNP par rapport à la location nue.

Les revenus de la location meublée sont considérés comme une activité commerciale d’un point de vue fiscal et donc imposés dans la catégorie des BIC (Bénéfices Industriels de Commerciaux).

Il existe deux régimes d’imposition des revenus LMNP :

La mécanique comptable permet dans les faits de reporter indéfiniment les déficits principalement dus aux amortissements. Les calculs sont techniques, le recours à un expert-comptable est fortement recommandé.

Ainsi, le statut de LMNP, contrairement à la location nue, permet de bénéficier de revenus locatifs avec une fiscalité proche de zéro grâce à l’amortissement fiscal du bien.

Lien article sur LMNP : https://www.noun-partners.com/analyses/investir-lmnp

L’un des principaux avantages du régime LMNP est la possibilité de déduire cet amortissement des recettes locatives, ce qui réduit la base imposable et permet d’optimiser la rentabilité de l’investissement.

Grâce à l’amortissement, il est possible de générer un revenu peu voire pas fiscalisé pendant plusieurs années. Cela améliore la rentabilité nette de l’investissement immobilier, rendant le LMNP attractif pour les investisseurs souhaitant percevoir un revenu complémentaire avec peu de fiscalité.

L’amortissement en Location Meublée est un mécanisme comptable permettant de répartir le coût d’acquisition d’un bien immobilier et de ses équipements sur plusieurs années. Il s’agit d’une charge fictive qui réduit le bénéfice imposable sans entraîner de sortie de trésorerie.

Si l'amortissement réduit le résultat taxable, il est sans effet sur la trésorerie car ce n'est pas une charge décaissable.

Le résultat fiscal diminue mais la trésorerie n'est pas impactée.

Le loueur meublé sera loueur meublé professionnel (LMP) si les recettes sont supérieures à 23 000 € et représentent plus de 50% des revenus professionnels du foyer, sinon il est loueur meublé non professionnel (LMNP).

Les revenus locatifs du loueur LMP sont également imposables dans la catégorie des BIC et relèvent donc du même régime d’imposition que les loueurs LMNP.

La différence entre LMP et LMNP se situe sur le volet social. En effet, contrairement au LMNP (soumis aux prélèvements sociaux de 17.2%), les revenus LMNP seront soumis aux cotisations sociales (environ 36% mais variations importantes selon les revenus) et devront procéder à des déclarations auprès de l’URSSAF.

Deuxième différence notoire, les LMP relève du régime des plus-values professionnelles à la cession des biens. Les amortissements pratiqués sont pris en compte dans le calcul de la plus-value (alignement du statut de LMNP sur les LMP sur ce point avec la loi de finances 2025).

Le coût de l’impôt de plus-value de cession est généralement plus important sous le statut LMP (loueur meublé professionnel).

Le régime fiscal applicable sera celui des plus-values professionnelles généralement moins avantageux que le régime des plus-values immobilières des particuliers (sauf application de dispositifs d’exonération ou abattements spécifiques).

Dans le cadre de la location meublée, il est possible de privilégier la location saisonnière souvent plus rentable en fonction de la localisation du bien immobilier.

La location saisonnière ne doit pas excéder plus de 90 jours consécutifs.

Il est possible de mettre sa résidence principale, voire sa résidence secondaire, en location saisonnière.

Cependant, la mise en location touristique de la résidence principale ne peut excéder 120 jours par an. A compter du 1ᵉʳ janvier 2025, la commune pourra, sur délibération motivée, abaisser le nombre maximal de jours de location à 90 jours.

Le régime fiscal est celui de la location meublée avec l’option pour le micro-BIC ou le régime réel selon les recettes locatives.

En fonction de la configuration de votre bien immobilier et la localisation (proche d’université, d’un bassin d’entreprise, etc), vous pourriez envisager de proposer de la location en colocation.

Plutôt que de louer un logement entier, il peut être plus rentable de faire de la location à la chambre.

Si vous garnissez le logement et chaque chambre du mobilier suffisants, vous pourrez également augmenter le loyer et d’améliorer votre rentabilité.

Les sociétés civiles de placement immobilier (SCPI) sont des véhicules d’investissement collectif dont l’objet est l'acquisition et la gestion d'un parc immobilier locatif financé par l’émission de parts dans le public.

Elles bénéficient de l'avantage de la transparence fiscale avec une imposition au niveau de chaque associé.

Ce placement spécifique, appelé aussi "pierre papier", permet d’accéder à l’immobilier pour des montants bien plus modestes que l’achat d’un bien en direct et de profiter des avantages liés aux SCPI.

Avantages fiscaux pour certaines SCPI spécialisées (SCPI fiscales) ;

Les OPCI sont des fonds investis majoritairement dans des actifs immobiliers. L’objectif est de ces fonds est d’investir dans des actifs immobiliers locatifs.

L'OPCI doit détenir au moins 5 immeubles construits différents, loués ou offerts à la location, et représentant ensemble au moins 20 % des actifs immobiliers.

Contrairement au SCPCI qui doivent être investies au moins à 95% en actifs immobiliers, les OPCI doivent avoir un ratio de liquidités de 10% au minimum.

La loi Pinel, instaurée le 1ᵉʳ septembre 2014 et nommée d’après l’ancienne ministre du Logement Sylvia Pinel, offre aux particuliers une réduction d’impôt attractive en contrepartie d’un investissement dans l’immobilier locatif neuf ou VEFA.

Pour en bénéficier, l’investissement doit respecter plusieurs critères stricts : le bien doit être situé dans une zone tendue (A bis, A ou B1), être conforme aux plafonds de loyers et aux seuils de ressources des locataires, et être loué non meublé pour une durée minimale de six ans — avec la possibilité de prolonger jusqu’à neuf ou douze ans.

Selon l’engagement, la réduction s’élève à 12 % du prix d’achat pour six ans, 18 % pour neuf ans, et 21 % pour douze ans, dans la limite de 300 000 € par an et de 5 500 € par m².

Ce dispositif, prolongé jusqu’au 31 décembre 2024, permet ainsi aux investisseurs de préparer leur avenir, de se constituer un patrimoine, tout en soutenant la construction de logements accessibles pour les ménages modestes.

Si avec la loi Pinel, les personnes qui investissent dans du mobilier neuf bénéficient d’une défiscalisation, il en est de même pour les anciennes bâtisses dans le cadre de la loi de Denormandie à condition que celles-ci se trouvent en centre-ville et ses quartiers environnants.

Celles-ci doivent avoir signé la convention cœur de ville pour profiter de cet avantage ou sinon elles ont été la cible de l’opération de revitalisation du territoire.

Pour bénéficier de la réduction d’impôt Denormandie, il faut acheter un logement ancien à rénover dans une commune avec un besoin marqué de réhabilitation. Le bien doit être loué au moins 6 ou 9 ans, et les travaux, réalisés par une entreprise, doivent représenter au moins 25 % du coût total de l’opération.

L’avantage fiscal s’applique sur le prix de revient dans la limite d’un plafond au mètre carré, pour des investissements réalisés entre le 1ᵉʳ janvier 2019 et le 31 décembre 2027.

La loi Censi-Bouvard concerne les investissements dans des résidences meublées destinées, par exemple, aux étudiants ou aux seniors.

Ce dispositif, qui a pris fin pour les acquisitions réalisées à partir du 1ᵉʳ janvier 2023, permettait de réduire directement l’impôt sur le revenu d’un pourcentage du prix d’acquisition et de récupérer la TVA sur l’investissement.

Pour bénéficier de cette réduction d’impôt de 11 %, le bien devait être mis en location meublée pendant au moins 9 ans, avec un investissement ne dépassant pas 300 000 €.

Il complète le statut de loueur meublé non professionnel (LMNP), qui permet d’amortir le bien et de générer des revenus peu ou pas fiscalisés. Les loyers perçus sont imposés dans la catégorie des bénéfices industriels et commerciaux (BIC). La réduction d’impôt est étalée sur neuf ans, avec un neuvième appliqué chaque année ; en cas de réduction excédant l’impôt dû, l’excédent peut être reporté pendant six ans.

La plupart de ces dispositifs permettent d’obtenir une réduction d’impôt qui entre dans le plafonnement des niches fiscales. Les réductions d’impôts de ces dispositifs ainsi que d’autres avantages fiscaux sont, en principe, limité à 10 000 € par an.

Toutefois, ce plafond peut être majoré de 8 000 € pour certains dispositifs spécifiques, notamment en outre-mer.

Le plafonnement concerne l’ensemble des réductions, crédits d’impôt et déductions de revenus fonciers accordés en contrepartie d’un avantage personnel, y compris les reports éventuels d’années précédentes. A noter que certains dispositifs expressément exclus par la loi échappent à ce plafonnement.

Du fait de son coût énormément important, la rénovation d’immeubles anciens dans le but d’en préserver ses particularités historiques est encadrée par la Loi Malraux.

Le dispositif permet aux contribuables de bénéficier d’une réduction d’impôt en contrepartie de la restauration complète d’immeubles anciens situés dans des zones protégées.

Cette réduction, calculée sur le montant des travaux (plafonnés à 400 000 € sur 4 ans), peut atteindre 30 % pour les immeubles situés dans un site patrimonial remarquable avec Plan de Sauvegarde et de Mise en Valeur (PSMV), ou 22 % pour d'autres zones classées.

Les travaux doivent être supervisés par un Architecte des Bâtiments de France et le bien rénové doit être loué pendant au moins 9 ans. Ce dispositif, en vigueur depuis le 1ᵉʳ janvier 2017, n’entre pas dans le plafonnement global des niches fiscales.

Au-delà d’acquérir un patrimoine d’exception, l’investissement dans un monument historique permet de profiter d’un régime fiscal avantageux.

Le dispositif dit « monuments historiques » s’applique aux immeubles classés ou inscrits au titre des monuments historiques, labellisés par la Fondation du patrimoine, ou bénéficiant d’un agrément spécifique.

Cela offre la possibilité de déduire l’ensemble des charges (travaux, charges foncières, etc.) non seulement sur les revenus fonciers générés, mais aussi sur le revenu global, selon les modalités liées à l’ouverture au public, la production de revenus ou l’occupation par le propriétaire.

Par ailleurs en cas de transmission par donation ou par décès il est prévu une exonération de droit de mutation à titre gratuit.

Le mécanisme du déficit foncier permet aux propriétaires bailleurs de déduire de leur revenu global puis de leur revenu catégoriel (les autres revenus fonciers) une partie des dépenses de travaux qui dépassent les recettes.

Dans le cadre de la réglementation sur les DPE énergétique, les propriétaires de biens loués nus pourront déduire leurs dépenses de rénovation lorsque celles-ci excèdent les revenus fonciers générés.

Le déficit lié à des charges non financières (travaux, charges d’entretien, etc.) peut être imputées sur le revenu global la première année dans la limite de 10 700 €, voire 21 400 € pour les travaux de rénovation énergétique, réduisant ainsi l’impôt dû.

Le solde de déficit y compris les charges financières, comme les intérêts d’emprunt, ne sont imputables que sur les revenus fonciers des 10 années suivantes.

A noter que l’imputation sur votre revenu global est définitivement acquise si vous poursuivez la location (ou que vous conservez la SCI à l’IR) jusqu’au 31 décembre de la 3ème année suivant celle de l’imputation du déficit.

Ce dispositif constitue un levier fiscal intéressant pour les contribuables souhaitant rénover un bien locatif tout en optimisant leur fiscalité.

Ainsi en présence de déficit foncier important, il faut en profiter pour optimiser sa situation et trouver un terrain d’imputation de ce déficit.

Le démembrement de propriété consiste à partager les attributs de la pleine propriété (usufruit et nue-propriété) entre plusieurs personnes : les usufruitiers et les nus-propriétaires.

L’usufruit est un droit réel temporaire qui permet de jouir du bien et d’en percevoir les revenus. À son extinction, le nu-propriétaire devient alors plein propriétaire du bien.

Il est possible de démembrer la propriété d’un bien immobilier et d’acquérir un usufruit sur une certaine durée pour profiter des revenus.

Contrairement à l’usufruit viager, la valeur fiscale de l’usufruit temporaire n’est pas déterminée en fonction de l’âge de l’usufruitier mais évaluée à 23 % de la valeur de la pleine propriété par période de 10 ans.

Ce taux de 23 % s’applique par tranche de 10 ans même si l’usufruit n’est pas constitué pour toute la durée de la tranche.

Un des montages pertinents pourrait être de détenir un usufruit temporaire dans une structure ayant un régime d’imposition avantageux pendant la phase de location (par exemple une SCI à l’impôt sur les sociétés) et détenir la nue-propriété dans une structure ayant un régime d’imposition des plus-values favorables (exemple une structure à l’impôt sur le revenu).

Une autre utilisation pourrait être de transmettre un usufruit temporaire à des personnes moins fiscalisés et qui ont besoin de revenu pour démarrer dans la vie, comme ses enfants.

Nous vous recommandons de vous faire accompagner pour évaluer la pertinence de ce type d’opération dans votre situation et sécuriser le montage pour éviter tout risque de remise en cause.

Dans une logique de capitalisation et pour se générer des revenus complémentaires à horizon long terme, une stratégie efficace serait d’acquérir des biens immobiliers en nue-propriété.

Cela permettra d’acquérir un actif décoté de la valeur de l’usufruit, généralement conservé par un bailleur institutionnel. Ainsi cela permet d’acquérir un bien immobilier entre 40% et 60% de sa valeur en pleine propriété selon la durée du démembrement et la rentabilité locative du bien.

Pendant la durée du démembrement, le nu-propriétaire ne supporte ni charges ni impôts fonciers, ni aléas locatifs, puisque l’usufruitier assume l’entretien et la gestion du bien.

À l’issue de la période (souvent 15 à 20 ans), le nu-propriétaire récupère la pleine propriété sans frais ni fiscalité supplémentaire, bénéficiant alors d’une potentielle valorisation du bien et d’une source de revenus locatifs ou d’un capital à revendre.

Ce mécanisme constitue une solution efficace pour se constituer un patrimoine immobilier à moindre coût et optimiser sa fiscalité, notamment pour préparer sa retraite ou transmettre un patrimoine.

Toutefois, il es recommandé de trouer les bons interlocuteurs afin de garantir la rentabilité de l’opération.

En principe, les biens immobiliers détenus en usufruit sont compris dans le patrimoine du seul l’usufruitier pour la valeur en pleine propriété des actifs immobiliers.

Ainsi, dans le cadre d’une acquisition en usufruit vous devrez intégrer le bien immobilier en intégralité dans votre base IFI. En revanche, si vous achetez uniquement de la nue-propriété vous n’aurez, en principe, aucune valeur à prendre en compte dans votre IFI.

Toutefois, une imposition séparée entre l’usufruitier et le nu-propriétaire sur la base de leurs droits respectifs évalués conformément au barème fiscal (CGI. art. 669) est prévue dans les cas de démembrement résultant notamment du démembrement résultant de l’usufruit légal du conjoint survivant en cas de décès (sauf application d’une donation au dernier vivant).

Les biens détenus dans en direct ou dans une société soumise à l’IR sont imposés au régime des plus-values immobilières des particuliers à la revente avec le bénéfice d’abattements pour durée de détention :

- Imposition à l’impôt sur le revenu au taux de 19% (totalement exonéré au bout de 22 ans de détention) ;

- Imposition aux prélèvements sociaux au taux de 17.2% (totalement exonéré au bout de 30 ans)

- Taxation de 2% à 6% sur les plus-values élevées de plus de 50 K€.

Le prix d’acquisition d’un bien peut être majoré afin de diminuer la plus-value imposable :

- des frais d’acquisition (au réel ou forfait de 7,5 %) et

- des dépenses de travaux (au réel ou forfait de 15 % si le bien est détenu plus de 5 ans). Le choix entre forfait et montant réel dépend du coût des travaux, et il est indispensable de conserver les factures pour justifier ces majorations.

Avant la loi de finances 2025, seule plus-value réalisée entre l’acquisition et la cession était imposée au régime avantageux des particuliers.

Désormais, les amortissements déduits fiscalement sur un bien loué en meublé seront réintégrés dans le calcul de la plus-value imposable lors de sa revente.

L’immobilier détenu via une société soumise à l’impôt sur les sociétés (IS) relève du régime fiscal de l’IS . Ainsi, la plus-value réalisée ainsi que les amortissements pratiqués sont imposés au taux de 25 %.

Si vous souhaitez percevoir les liquidités à titre personnel, vous devrez opter pour une distribution, qui sera taxée à la flat tax de 30 %.

En revanche, en cas de compte courant d’associé, il est possible de récupérer les fonds sans fiscalité dans la limite des sommes apportées.

À la cession d’un bien, les LMP relèvent du régime des plus-values professionnelles, souvent moins avantageux que celui des particuliers.

Les amortissements déduits pendant la location sont réintégrés et taxés comme plus-value à court terme, au barème progressif de l’impôt sur le revenu, avec cotisations sociales (taux pouvant atteindre jusqu’à 70 %).

La plus-value entre le prix d’achat et de vente est, quant à elle, imposée à la flat tax de 30 % (plus-value long terme).

Cependant, des dispositifs d’exonération existent. Une exonération totale de la plus-value long terme est possible après 15 ans de détention grâce à un abattement de 10 % par an à partir de la 6e année (art. 151 septies du CGI).

Une autre exonération s’applique si l’activité LMP est exercée depuis au moins 5 ans et que les recettes des deux dernières années sont inférieures à 90 000 € (art. 151 septies B), hors cotisations sociales.

Dans ce dernier cas, le régime LMP peut devenir plus avantageux que le statut LMNP à la revente.

En amont de l’acquisition, il est important de déterminer l’objectif du projet immobilier afin de choisir la bonne stratégie de d’acquisition. En fonction du potentiel de valorisation du bien et de l’horizon de cession, il faudra modéliser la pertinence de la détention IR ou IS notamment.

Bien organiser la détention de son immobilier dès le départ peut permettre de bénéficier du régime avantageux des plus-values immobilières des particuliers à la cession, tout en profitant de l’IS pendant la phase de location, notamment en ayant recours au démembrement de propriété (à condition de se faire accompagner pour sécuriser le montage).

Enfin, dans une logique de transmission et d’optimisation de la fiscalité sur la plus-value immobilière, il peut, dans certains cas, être intéressant d’envisager une donation avant la cession. Cette opération permet de neutraliser la plus-value sur la quote-part du bien immobilier transmis.

Il est donc fortement recommandé de se faire accompagner pour analyser tous les paramètres de la cession et privilégier les pistes d’optimisation les plus pertinentes.

Pour optimiser au mieux la transmission de son immobilier, le mot d’ordre est d’anticiper les choses.

Ainsi, en donnant suffisamment tôt tout ou partie de votre patrimoine immobilier vous pourrez d’une part profiter des abattement légaux (100 000 € entre parent et enfant) renouvelables tous les 15 ans et d’autre part, faire profiter les donataires de l’accroissement de valeur des biens sans fiscalité.

De plus, vous pourriez optimiser davantage la transmission en privilégiant la donation en démembrement, vous permettant de conserver l’usufruit et donc percevoir les revenus locatifs, tout en transmettant la nue-propriété en profitant d’une base réduite de l’usufruit (calculé selon l’âge de l’usufruitier).

Au décès de l’usufruitier, les nus-propriétaires deviendront pleins propriétaires sans fiscalité complémentaire.

En plus de permettre la déduction des comptes courants d’associé et éventuels crédits de la base taxable en cas de donation, la SCI constitue un outil efficace pour organiser la transmission intergénérationnelle.

Elle permet d’aménager les droits et pouvoirs de chaque associé, facilitant ainsi l’entrée progressive des héritiers dans le capital. Bien qu’elle n’élimine pas tous les conflits potentiels liés à l’indivision, la SCI offre un cadre structuré pour organiser la gouvernance, définir les modalités de prise de décision et encadrer les conditions de cession des parts en cas de désaccord entre associés.

Vous pourrez également procéder a des donation transgénérationnelle afin de sauter une génération et optimiser la fiscalité à la transmission en donnant davantage à la seconde génération.

Afin de déterminer les stratégies d’optimisations les plus adaptées, il convient de commencer par calculer les rentabilités effectives ou potentielles. En fonction, des arbitrages pourront être réalisés d’une part pour conserver ou céder les biens immobiliers les moins rentables et d’autre part pour choisir l’organisation de la détention la plus optimale.

La rentabilité nette d’impôt se calcul en prenant les revenus nets annuels perçus après impôts sur la valeur vénale du bien immobilier.

En fonction des profils fiscaux, l’entrée de nouveaux revenus locatifs dans la base imposable au barème progressif de l’impôt sur le revenu pourra impacter plus ou moins fortement votre pression fiscale.

En effet, il faudra être vigilant à ne pas basculer vers une tranche d’imposition supérieure ce qui viendrait entacher la rentabilité nette de votre investissement.

L’impact des tranches d’imposition sera donc un élément important à prendre en compte dans les choix d’investissement et le mode d’acquisition de votre immobilier.

Afin d’évaluer la performance de votre investissement, vous pouvez éventuellement remplir toutes les données de vos investissements dans agrégateur qui vous donnera votre rentabilité. Vous pouvez éventuellement suivre vos divers investissements patrimoniaux via la plateforme Finary.

Il peut être pertinent de se faire accompagner par des professionnels afin de faire une première analyse de sa situation pour ensuite réaliser certains arbitrages de son patrimoine immobilier et trouver la structuration la plus adaptée.

En fonction de vos projets et de vos objectifs, un professionnel de la fiscalité immobilière pourra vous modéliser les différentes pistes d’optimisation immobilière et trouver la solution optimale.

Afin de piloter et gérer votre patrimoine immobilier, il est recommandé de se faire accompagner par un bon gestionnaire et un expert-comptable.

Le gestionnaire et l’expert-comptable, de réaliser les démarches administratives obligatoires, de suivre le calendrier fiscal, procéder aux déclarations, etc.

En présence de montages complexes, il pourrait être envisagé de recourir au rescrit fiscal afin de sécuriser son montage

Cette procédure permet de solliciter l’administration fiscale afin d’obtenir une prise de position formelle sur l’interprétation d’un texte fiscal ou sur le traitement applicable à une opération envisagée.

La réponse de l’administration, si elle est favorable, engage cette dernière et protège le contribuable contre tout redressement ultérieur sur les points soumis au rescrit.

Cela permet de se prémunir des risques de requalification fiscale de certaines opérations.

L’accompagnement par un professionnel spécialisé est fortement recommandé pour rédiger un rescrit clair, complet et conforme aux exigences de l’administration.

L’optimisation fiscale immobilière ne doit jamais s’improviser. Elle nécessite une réflexion approfondie, une bonne connaissance des dispositifs légaux et une anticipation des évolutions personnelles et patrimoniales.

La bonne structuration vous permettra non seulement de réduire significativement votre pression fiscale, mais aussi de sécuriser et pérenniser votre patrimoine pour vous et vos proches.

Que ce soit via des dispositifs de défiscalisation, la structure de détention de vos biens, ou encore le type de location choisie, il est essentiel de se faire accompagner par des professionnels pour construire une stratégie sur-mesure, adaptée à votre situation et à vos ambitions.

Pour défiscaliser avec l’immobilier, plusieurs dispositifs légaux existent : investir dans un bien neuf ou ancien éligible à un dispositif de réduction d’impôt (Pinel, Denormandie, Malraux, Monuments Historiques), créer un déficit foncier en déduisant les charges et travaux, ou opter pour la location meublée (LMNP) permettant d’amortir fiscalement le bien et de réduire fortement l’impôt sur les loyers.

L’usage de structures comme la SCI peut aussi optimiser la fiscalité en fonction des objectifs patrimoniaux.

L’optimisation fiscale immobilière consiste à structurer ses investissements immobiliers pour réduire légalement la charge fiscale, en utilisant les dispositifs mis en place par la loi (ex. amortissements, régimes LMNP/LMP, abattements sur plus-values, démembrement de propriété) et en choisissant le régime fiscal ou la structure juridique (SCI à l’IR ou à l’IS) adaptée à sa situation et à ses objectifs.

Pour réduire, voire annuler l’imposition sur les revenus locatifs, deux leviers principaux existent :

Pour réduire votre pression fiscale, vous pourriez également envisager de passer dans une SCI soumise à l’impôt sur les sociétés. Cela vous permettra de réduire drastiquement votre pression fiscale sur vos revenus locatifs.

Ces stratégies doivent être calibrées en fonction du projet immobilier, de votre situation fiscale et de vos objectifs.

Il faut d’abord bien choisir la structuration de détention avant même dès le départ afin de bénéficier éventuellement du régime des plus-values immobilières des particuliers.

Pour réduire l’impôt sur les plus-values immobilières, vous pouvez bénéficier des abattements pour durée de détention (exonération totale d’IR après 22 ans, de prélèvements sociaux après 30 ans), majorer le prix d’acquisition avec les frais d’achat et travaux (au forfait ou au réel) pour diminuer la plus-value taxable.

Il est également possible d’envisager une donation avant cession pour neutraliser la plus-value sur la quote-part transmise.

Profitez d’une consultation offerte de 15 minutes pour découvrir une stratégie sur-mesure qui maximise vos revenus tout en protégeant votre patrimoine.

prendre rendez-vous

Découvrez 5 stratégies fiscales déjà appliquées avec succès.

Dans ces cas concrets, vous verrez :

- Plus de 10 optimisations concrètes et actionnables

- Comment structurer votre activité pour payer moins

- Les stratégies fiscales qui génèrent le plus d’économies

Recevez le guide en 1 clic :