SCI ou SCPI : Quelle structure d'investissement choisir pour votre patrimoine immobilier ?

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

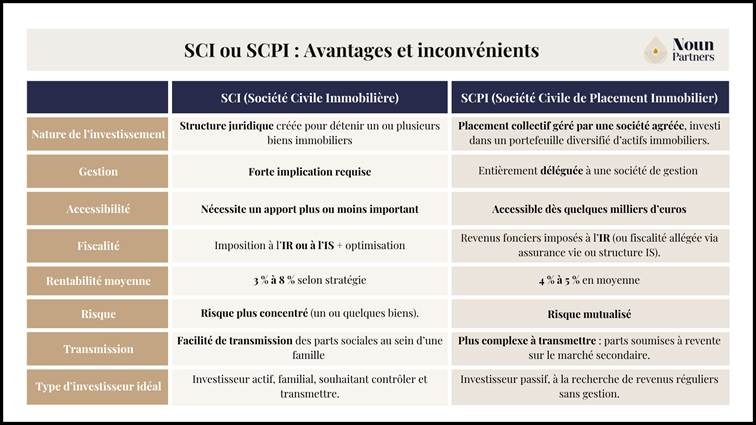

o La SCI offre un meilleur potentiel de rendement (jusqu’à 8 %) mais demande une gestion active et une bonne connaissance fiscale.

o La SCPI propose une rentabilité stable entre 4 et 5 %, sans contrainte de gestion, idéale pour les investisseurs recherchant des revenus passifs.

o Combiner SCI et SCPI permet de bénéficier de la souplesse juridique de la première et de la gestion professionnelle de la seconde.

o Le meilleur statut d’achat immobilier dépend de vos objectifs : en nom propre pour la simplicité, en SCI pour la flexibilité, en SCPI pour la tranquillité.

o La SCI à l’IR convient pour une détention familiale et transparente ; la SCI à l’IS favorise la capitalisation à long terme.

o Investir en SCPI reste rentable et sûr grâce à la diversification du parc immobilier et à la mutualisation des risques locatifs.

o Le bon choix d’investissement est celui qui reflète votre profil, votre horizon et votre niveau d’implication.

L’immobilier reste la pierre angulaire de la constitution de patrimoine. Mais lorsqu’il s’agit d’investir ou de transmettre, une question revient souvent : faut-il créer une SCI ou investir en SCPI ?

Ces deux structures ont le même objectif, à savoir valoriser un capital par la pierre, mais elles diffèrent profondément dans leur gestion, leur fiscalité et leur flexibilité. D'autres structures comme la SASU immobilière peuvent également être envisagées pour les investisseurs souhaitant agir seuls avec une responsabilité limitée.

Chez Noun Partners, nous accompagnons chaque jour des investisseurs, des familles et des dirigeants d’entreprise dans ces choix stratégiques. Ce guide vous aidera à comprendre les différences entre SCI et SCPI, à identifier leurs avantages respectifs, et à déterminer laquelle correspond le mieux à vos ambitions patrimoniales.

La Société Civile Immobilière est une structure juridique créée par au moins deux associés dans le but d’acquérir, gérer ou transmettre un bien immobilier.

Chaque associé détient des parts sociales correspondant à son apport, et les décisions sont prises collectivement selon les statuts.

La SCI est particulièrement utilisée pour :

Au-delà de la simple détention, la SCI permet une véritable ingénierie patrimoniale : elle offre un cadre juridique et fiscal souple, idéal pour anticiper les transmissions ou optimiser l’imposition.

Créer une SCI permet de séparer la propriété du bien de son usage.

Les parents peuvent, par exemple, conserver la gérance tout en transmettant progressivement les parts à leurs enfants, notamment avec le démembrement.

Cette flexibilité facilite la succession, évite l’indivision et permet de transmettre sans vendre.

La SCPI est un placement collectif immobilier.

En achetant des parts de SCPI, vous investissez indirectement dans un portefeuille diversifié de biens immobiliers (bureaux, commerces, résidences, logistique, santé, etc.), géré par une société spécialisée.

La SCPI collecte les fonds des investisseurs pour acheter et gérer des actifs à grande échelle.

En contrepartie, chaque associé perçoit une quote-part des loyers et des éventuelles plus-values lors de la revente.

C’est une forme d’investissement clé en main, qui permet d’accéder à l’immobilier professionnel sans contrainte de gestion.

Les SCPI séduisent par leur simplicité : pas de locataires à gérer, pas de charges à répartir, pas de démarches administratives.

L’investisseur reçoit des revenus réguliers (souvent trimestriels) correspondant à la rentabilité moyenne du parc immobilier, généralement comprise entre 4 % et 5 % par an.

La société de gestion prend en charge l’ensemble des opérations : sélection des biens, entretien, relocation, distribution des loyers.

L’investisseur devient ainsi rentier immobilier passif, tout en bénéficiant de la mutualisation des risques.

En ce qui concerne la gestion et la gouvernance, la détention de son immobilier via SCI ou va des SCPI diffère.

En SCI, la gestion est assurée par les associés ou un gérant désigné.

La bonne gestion de l’immobilier repose donc sur le ou les associés directement.

C’est une structure où les décisions se prennent à plusieurs notamment en présence de plusieurs associés. Cette autonomie offre une grande liberté, mais exige un suivi régulier et une bonne entente entre associés, notamment au fil des générations.

En investissement dans des SCPI, la gestion est entièrement déléguée à une société agréée par l’Autorité des Marchés Financiers (AMF). Les investisseurs n’interviennent pas dans les décisions, ce qui en fait un placement totalement passif.

En résumé, la ou la SCI requiert de l’implication comme-ci on détenait l’immobilier en direct, la SCPI promet la tranquillité.

La SCI est adaptée à ceux qui souhaitent construire et gérer leur propre patrimoine, souvent dans une optique familiale ou entrepreneuriale.

Elle permet d’ajuster librement la stratégie (achat, location, travaux, transmission) et peut permettre des rendements importants à conditions d’être bien accompagné dans le choix des biens et la structure de détention.

La SCPI est plutôt idéale pour les investisseurs cherchant une source de revenus régulière sans gestion. L’investissement est fractionné, accessible dès quelques milliers d’euros.

Ce type d’investissement permet une plus grande diversification et une réduction des risques locatifs.

En résumé : la SCI privilégie la maîtrise de son parc immobilier et la SCPI permet la simplicité et la diversification.

La SCI est par défaut soumise à l’impôt sur le revenu (IR).

Chaque associé déclare sa part dans la catégorie des revenus fonciers et sera donc imposé selon son taux marginal d’imposition.

Il est possible d’opter pour l’impôt sur les sociétés (IS).

Le choix d’une SCI à l’IS peut être pertinent lorsque vous avez un taux d’imposition élevé et que vous préférez capitaliser.

Ainsi, en plus de profiter de la possibilité d’amortir le bien vous bénéficieriez d’un taux d’imposition d’IS de 15% jusqu’à 42 500 € puis 25%. Les bénéfices générés pourront être réinvestie dans un nouveau projet avec un frottement fiscal maitrisé.

A noter qu’en cas de location meublée, la SCI sera automatique à l’IS.

En SCPI les revenus distribués sont considérés comme revenus fonciers, imposables à l’IR. Pour les SCPI détenues via assurance vie ou une structure IS, la fiscalité peut être nettement allégée.

En résumé, la fiscalité de la SCI est modulable, celle de la SCPI dépend du mode de détention.

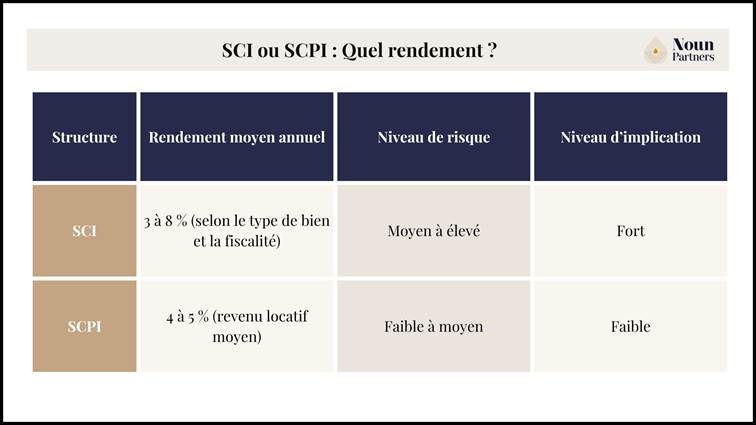

Les rendements bruts varient selon la nature et la gestion de l’investissement.

La SCI peut offrir un rendement supérieur si le bien est bien choisi et bien géré.

Cela dépendra beaucoup également de la structure de détention et des choix fiscaux. Un bon accompagnement dans le choix des biens et sur l’aspect fiscal peut permettre une bonne rentabilité.

La SCPI offre une stabilité et une régularité difficile à atteindre seul, grâce à la diversification et à la gestion professionnelle.

Il y a énormément d’acteurs sur le marché avec des produits plus pertinent que d’autres. Nous recommandons d’être bien accompagné dans la sélection des SCPI.

La SCI convient aux investisseurs actifs et avertis tandis que la SCPI peut permettre une plus grande diversification sans avoir à s’en préoccuper.

Oui, et c’est une stratégie patrimoniale qui peut être pertinente.

Une SCI peut parfaitement acquérir des parts de SCPI, combinant ainsi les avantages des deux structures :

C’est notamment une solution utilisée par les familles ou les sociétés patrimoniales pour mutualiser un capital, tout en structurant la détention de manière professionnelle et transmissible.

La bonne stratégie pourrait être d’investir au travers d’une SCI d’une part dans de l’immobilier classique et d’autres part dans des SCPI. Ainsi, cela permettrait une diversification de son immobilier, tout en profitant des avantages de la SCI.

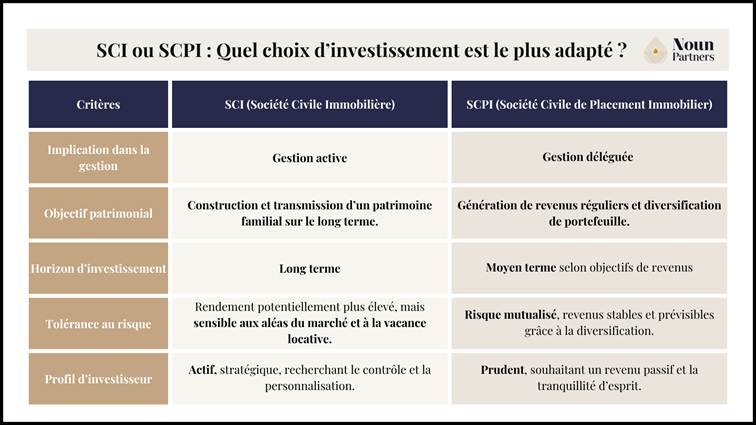

Choisir entre SCI et SCPI revient à choisir une philosophie de gestion de patrimoine.

L’une privilégie le contrôle et la personnalisation, l’autre la simplicité et la régularité.

Le bon choix dépend donc de votre profil d’investisseur, de vos objectifs à long terme et de votre rapport au risque et à la gestion.

Tout d’abord, il faut vous interroger sur le temps et l’énergie que vous souhaitez consacrer à la gestion de votre patrimoine.

Si vous souhaitez gérer activement votre patrimoine immobilier et optimiser votre fiscalité, la SCI est faite pour vous. Vous gérez directement vos biens, vous choisissez la stratégie locative, la fiscalité (IR ou IS), et vous pouvez ajuster vos décisions au fil du temps.

A l’inverse, si vous aspirez à une approche délégataire et fluide, la SCPI est une solution clé en main.

Vous confiez la gestion à des experts agréés, tout en percevant des revenus réguliers et transparents.

C’est le choix de ceux qui souhaitent faire travailler leur argent sans y consacrer leurs journées.

La SCI s’adresse aux investisseurs actifs et stratèges, la SCPI à ceux qui privilégient la tranquillité d’esprit et la simplicité.

Le deuxième facteur déterminant est la durée pendant laquelle vous souhaitez conserver vos placements et vos objectifs patrimoniaux à long terme.

Elle permet de structurer un bien pour le transmettre progressivement à ses héritiers, tout en gardant le contrôle de la gestion. C’est un outil d’organisation intergénérationnelle, qui facilite la transmission et limite les conflits d’indivision.

En définitive, il n’existe pas de solution universelle : la meilleure structure est celle qui reflète vos priorités, votre âge, votre fiscalité et vos objectifs patrimoniaux.

Chez Noun Partners, nous croyons qu’un bon investissement immobilier n’est pas qu’une question de rendement c’est avant tout une stratégie adaptée àvotre situation patrimoniale et à vos objectifs et projets.

Nous accompagnons particuliers, dirigeants et familles dans la structuration sur mesure de leur patrimoine immobilier, en combinant :

Que vous choisissiez une SCI pour construire et transmettre et/ou un investissement en SCPI pour percevoir des revenus passifs, notre rôle est de vous aider à trouver l’équilibre parfait entre performance, sécurité et transmission.

Prenez rendez-vous avec un conseiller Noun Partners pour construire dès aujourd’hui une stratégie immobilière alignée sur vos ambitions.

La rentabilité dépend avant tout du niveau de risque et du temps de gestion que vous êtes prêt à consacrer.

Un investissement locatif en direct (via une SCI) peut offrir une rentabilité brute plus élevée, souvent entre 4 % et 8 %, selon le type de bien et l’effet de levier du crédit. Cependant, il exige une gestion active et une bonne maîtrise des aspects fiscaux et locatifs.

À l’inverse, une SCPI offre une rentabilité plus régulière, généralement entre 4 % et 5 %, sans aucune contrainte de gestion.

En résumé : la SCI privilégie la performance et le contrôle, la SCPI la stabilité et la sérénité.

Combiner SCI et SCPI permet de bénéficier du meilleur des deux mondes.

En logeant des parts de SCPI dans une SCI, vous profitez :

Cette combinaison est particulièrement pertinente pour les familles ou les investisseurs patrimoniaux souhaitant structurer un capital collectif tout en diversifiant leurs sources de revenus.

Il n’existe pas de statut universellement “meilleur” : tout dépend de votre projet et de votre profil fiscal.

Le meilleur statut est donc celui qui s’aligne sur vos objectifs patrimoniaux (revenus complémentaires, transmission ou valorisation à long terme).

Oui, investir dans une SCPI reste une stratégie rentable et stable, surtout dans un contexte où les placements sans risque rapportent peu.

Les SCPI offrent un rendement annuel moyen de 4 à 5 %, soutenu par des revenus réguliers issus de loyers professionnels.

Leur rentabilité repose sur la diversification du parc immobilier, la mutualisation des risques et la gestion experte des sociétés agréées.

C’est un placement particulièrement adapté aux investisseurs recherchant un revenu passif, régulier et sécurisé, sans engagement opérationnel.

Profitez d’une consultation offerte de 15 minutes pour découvrir une stratégie sur-mesure qui maximise vos revenus tout en protégeant votre patrimoine.

prendre rendez-vous

Découvrez 5 stratégies fiscales déjà appliquées avec succès.

Dans ces cas concrets, vous verrez :

- Plus de 10 optimisations concrètes et actionnables

- Comment structurer votre activité pour payer moins

- Les stratégies fiscales qui génèrent le plus d’économies

Recevez le guide en 1 clic :