Défiscalisation SCI : Pourquoi et Comment Optimiser vos Avantages Fiscaux

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

En droit civil français, la SCI (société civile immobilière) représente une société civile spécialisée dans la gestion et la détention de patrimoine immobilier.

Cette forme juridique représente aujourd’hui un formidable outil de gestion immobilière. Pour ceux qui souhaitent investir seuls tout en bénéficiant d'une structure sociétale, la SASU immobilière constitue une alternative intéressante à la SCI.

Et pour cause : elle permet de partager la détention d’un immeuble entre plusieurs associés ou membres de la famille en répartissant les parts de la société. Mais aussi de séparer son patrimoine personnel du patrimoine de la SCI et faciliter la transmission d’un bien immobilier. Avant de créer/optimiser une SCI, cadrer la SCI familiale & succession (donation de parts, démembrement, droits).

Mieux : elle permet d’optimiser sa fiscalité en profitant de plusieurs leviers d'investissement et de capital pour réduire ses impôts. La SCI est un levier pour optimiser l’immobilier : choix IR/IS, démembrement, travaux. Voir la synthèse dispositifs.

Mais pourquoi est-il intéressant de procéder à l’optimisation fiscale d’une SCI, société civile immobilière ? Quels sont ses avantages fiscaux en termes de résultat ? Et comment procéder ? Nos experts conseils professionnels chez Noun Partners font le point.

Investir via une SCI permet de bénéficier d’un véritable outil juridique et fiscal parfaitement calibrée pour optimiser à la fois le rendement et la transmission de votre patrimoine. En privilégiant, dès la création, le régime fiscal adapté (soumission à l’IR vs IS) et en tirant parti des mécanismes de déduction – travaux, intérêts d’emprunt, déficit foncier – vous réduisez votre imposition tout en maîtrisant votre actif immobilier.

Ensuite, vous pouvez jouer sur la dimension transmission en optimisant la détention des parts de la SCI pour bénéficier des abattements sur donation (100 000 € par parent tous les 15 ans) ou encore du démembrement des parts sociales. Ce montage permet d’anticiper la transmission tout en permettant de continuer de percevoir les revenus de la SCI et maintenant le contrôle effectif du bien.

En somme, avec la SCI bien conçue et bien pilotée, défiscaliser ne se limite pas à payer moins d’impôts, c’est surtout structurer son patrimoine pour qu’il fonctionne autrement.

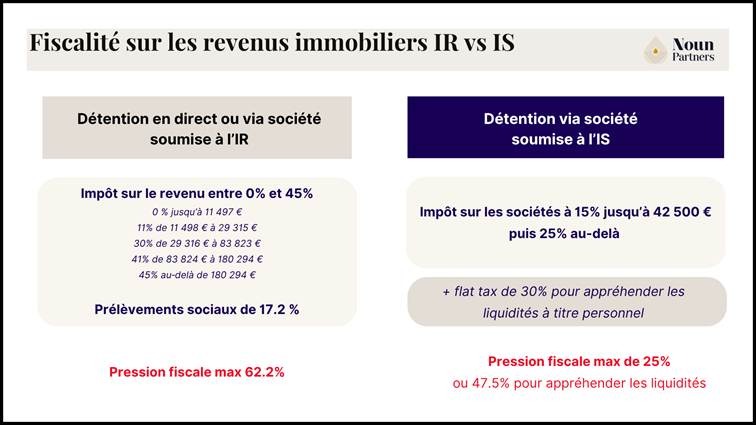

Le choix du régime fiscal d’une SCI influence directement sa rentabilité et sa souplesse de gestion.

Sous le régime de l’impôt sur le revenu (IR), la société est dite transparente : les bénéfices (ou déficits) sont imposés directement entre les mains des associés, au prorata de leurs parts. La fiscalité peut donc s’avérer élever selon le taux marginal d’imposition du foyer : Taux marginale d’imposition entre 0% et 45% + prélèvements sociaux de 17.2%

Ce régime est adapté aux SCI familiales et patrimoniales privilégiant la simplicité et la transmission.

A noter que le régime d’imposition des plus-values immobilières en cas de cession sera souvent plus avantageux dans une SCI à l’IR (régime des plus-values des particuliers avec l’application d’abattement pour durée de détention conduisant à une exonération totale au bout de 30 ans)

La location meublée, étant une activité commerciale au sens fiscal, elle ne peut être réalisée dans une SCI (IR).

À l’inverse, le régime de l’impôt sur les sociétés (IS) rend la SCI opaque : l’imposition du résultat se fait au niveau de la SCI au taux d’IS de 15% jusqu’à 42 500 € puis 25%. La SCI permet de déduire davantage de charges (notamment les amortissements), ce qui réduit la base imposable mais également de limiter les frottements fiscaux si les revenus générés sont conservés et réinvestis dans la SCI.

Si vous souhaitez appréhender les liquidités à titre personnel, il faudra procéder à une distribution de dividendes taxés à la flat tax de 30%.

Ce régime convient aux investisseurs cherchant à capitaliser et optimiser fiscalement les revenus locatifs, quitte à supporter une fiscalité plus lourde à la revente.

En somme, l’IR offre la légèreté et la transparence ; l’IS, la puissance et la déductibilité. Le bon choix dépend de votre objectif principal : transmettre, ou rentabiliser.

L’optimisation fiscale d’une SCI permet de profiter de plusieurs avantages fiscaux bien concrets, améliorant la gestion et le capital de la société.

En effet, la SCI est aujourd’hui l’une des formes juridiques d’entreprises les plus intéressantes pour optimiser les revenus d’un projet immobilier et les investissements associés.

Les deux principaux avantages fiscaux de la SCI sont :

À cela s’ajoute le fait que la SCI s’accompagne de certains dispositifs juridiques d’optimisation fiscale pour une meilleure gestion et réduire les impôts. Si vous détenez vos locaux du cabinet via SCI/SPFPL, le choix BNC/SELARL impacte la fiscalité globale.

La SCI permet en effet de partager les parts d’un patrimoine immobilier entre les différents membres d’une même famille, facilitant la gestion de la propriété. Tout cela sans avoir recours à une indivision, en profitant de plusieurs avantages en matière de donation, d'apports et de cession. Surtout, cela vous permettra de procéder au démembrement d’un bien immobilier.

Ainsi, procéder à l’optimisation fiscale d’une SCI permet de profiter d’une série d’avantages en matière de régime fiscal pour une meilleure gestion du patrimoine. Mais elle permet aussi d’optimiser le montant des impôts dus liés à la possession et à la transmission de biens immobiliers.

Plusieurs dispositifs fiscaux disponibles, recommandés par des experts, permettent de procéder à l’optimisation fiscale d’une société civile immobilière.

Tout d’abord, la SCI permet de bénéficier de leviers d’optimisation fiscale en matière de donation et d'apports. Il est en effet possible, pour un associé, de réaliser une donation à titre gratuit des parts sociales et des droits qu’il détient. La donation‑partage de parts vs immeubles n’a pas les mêmes effets (liquidité, évaluations, droits).

Cette solution s’avère intéressante pour gratifier certains membres de sa famille directe (enfants, parents, fratries, etc.) par la transmission de parts sociales. Cela aide également dans la succession en évitant des droits d’enregistrement, à hauteur de 100 000 euros tous les quinze ans.

Le démembrement de propriété constitue un dispositif juridique clé de l’optimisation fiscale d’une SCI.

Cette solution juridique consiste à diviser les droits sur le bien immobilier en deux parties : l’usufruit (la jouissance du bien) et la nue-propriété (le droit de disposer du bien), optimisant ainsi la gestion du patrimoine immobilier.

Ce démembrement possède deux avantages fiscaux, il permet de :

Par ailleurs, la SCI permet également d’optimiser sa fiscalité grâce à l'intervention d'un expert lorsque des travaux sont réalisés sur les biens immobiliers détenus.

En effet, des travaux d’entretien, d’agrandissements ou de rénovation sont considérés comme des charges déductibles dans la comptabilité de la SCI. En SCI à l’IR, vos charges déductibles se détaillent sur 2044; guide pratique ici.

À ce titre, le montant de ces travaux peut être déduit de ses impôts sur le revenu, optimisant ainsi sa fiscalité et facilitant la comptabilité. De ce fait, l’excédent peut même être reporté sur les bilans comptables de la gestion de la SCI sur les six années suivantes.

Finalement, le dispositif d’optimisation fiscale des plus-values permet de profiter d’une exonération de son imposition en cas de revente de bien. Cela est possible lorsqu'un associé de la SCI met à disposition un bien immobilier, suivant des conseils juridiques appropriés. Celui-ci doit être mis en tant que résidence principale à un autre associé.

C’est en effet le régime de la plus-value immobilière des particuliers qui s’applique à la SCI. Cela permet de bénéficier de l’exonération d’imposition de la plus-value dans le cadre de la vente d’une résidence principale, optimisant ainsi la fiscalité de la société. Ce n’est donc pas le régime de la plus-value immobilière professionnelle qui s’applique à la SCI.

Une SCI peut choisir, avec l'aide d'un expert, d’être assujettie à la TVA ou de l’éviter dans certains cas spécifiques. Cela est particulièrement avantageux pour optimiser sa fiscalité et la gestion financière lorsque la société engage de nombreuses dépenses, car le montant de la TVA peut alors être récupéré.

{{component_cta}}

Certains mécanismes, avec des conseils professionnels, permettent de tirer au maximum parti de l’optimisation fiscale d’une SCI. Le plus important est de faire les bons choix de régime fiscal à l’heure de sa création. Mais aussi à l’heure de la rédaction des statuts de la SCI en question.

Créer une SCI, c’est choisir la souplesse et la stratégie dans la gestion de son patrimoine immobilier. Cette structure permet d’investir à plusieurs tout en organisant la gestion : décisions collégiales, partage des charges et possibilité de céder des parts sans vendre le bien lui-même.

Sur le plan patrimonial, la SCI facilite la transmission familiale grâce à la donation progressive de parts, exonérée jusqu’à 100 000 € par parent et par enfant tous les 15 ans.

En cas d’acquisition à crédit cela permettra notamment de diminuer la valorisation des parts du montant du crédit (contrairement à une donation en direct sur la base du bien immobilier transmis). Par ailleurs, la SCI permettra de transmettre tout ou partie de son patrimoine immobilier tout en continuant à percevoir les revenus des biens et en conservation la main sur la gestion, grâce à la donation en démembrement.

Il sera primordial de se faire accompagner dans la rédaction des statuts afin de répartir les droits et bénéfices de chacun et veiller à bien rédiger l’objet social.

Investir en SCI offre de réels atouts patrimoniaux, mais comporte aussi des risques à bien mesurer avant de se lancer.

Le premier est la responsabilité des associés : elle est illimitée et proportionnelle à leur part dans le capital. En cas de dettes, les créanciers peuvent donc se tourner vers le patrimoine personnel des associés pour être remboursés.

Autre point de vigilance : la liquidité. Revendre des parts de SCI peut s’avérer complexe, car les acquéreurs potentiels doivent adhérer aux statuts et obtenir l’accord des autres associés. Enfin, une mauvaise gestion (fiscalité mal choisie, statuts flous, mésentente entre associés) peut transformer un outil patrimonial souple en source de blocages.

Une SCI reste un excellent levier d’investissement, à condition d’être structurée avec rigueur et accompagnée par un conseil expert.

La création d’une SCI permet en effet, avec une gestion adéquate et les conseils d’un comptable, de faire le choix entre deux types d’imposition : celui sur le revenu (IR) et celui sur les sociétés (IS). Chaque type d’imposition possède ses avantages et ses inconvénients et dépend de ses objectifs et de ses besoins.

Où loger les actifs après transformation : SCI à l’IR/IS, démembrement, flux intragroupe.

Le choix d’un régime fiscal IR permet de simplifier ses déclarations (aucune obligation comptable), facilitant ainsi la gestion de la société.

En effet, les associés et le gérant de la SCI sont imposés à titre personnel en fonction de leurs revenus issus des bénéfices de la société.

De ce fait, le montant de l’imposition augmente si les bénéfices sont élevés et diminue si ces derniers sont faibles, permettant une gestion flexible des obligations fiscales.

Cette solution permet de réduire ses revenus imposables en cas de déficit foncier, dans la limite de 10 700 euros annuels, optimisant ainsi sa fiscalité et facilitant la gestion comptable de la société.

Par ailleurs, cette solution permet de limiter le taux d’imposition des plus-values immobilières à 19 %. Les frais déductibles sont cependant moins nombreux que pour un choix d’optimisation fiscale IS, nécessitant une gestion comptable rigoureuse.

Le choix d’un régime fiscal IS permet aux associés d’éviter d’être taxés sur les dividendes attribués, facilitant ainsi la gestion du capital de la société.

Cependant, les bénéfices de la SCI sont taxés à hauteur de 25 % du résultat fiscal, affectant ainsi la fiscalité globale de la société.

Cette solution permet de reporter un déficit foncier sur les 10 bilans fiscaux suivants, optimisant ainsi la fiscalité. Mais cela permet aussi de déduire de nombreuses charges (frais d’acquisition, gestion du bien, amortissement, travaux) avant imposition, facilitant la comptabilité de la société.

Cependant, cette solution est lourde d’un point de vue comptable et juridique : les comptes annuels doivent impérativement être soumis au greffe du tribunal de commerce lors de l’immatriculation de l’entreprise à la clôture de l’exercice. Attention, le passage d’un régime fiscal IR à IS est irrévocable et nécessite de suivre les formalités légales.

Faire le bon choix entre ces deux formes d’imposition permet de tirer au maximum profit de l’optimisation fiscale d’une SCI. La fiscalité IR s’adressera davantage aux petites SCI dont le revenu est faible, tandis que la fiscalité IS s’adressera aux sociétés dont le bénéfice est particulièrement élevé, nécessitant une gestion fiscale adaptée.

Pour les SCI soumises à l'impôt sur le revenu, les ventes peuvent être imposées de manière similaire à des ventes réalisées par des particuliers, alors que les SCI à l'impôt sur les sociétés verront ces gains imposés comme des plus-values professionnelles, suivant le cadre juridique approprié.

Par ailleurs, pour tirer le maximum de l’optimisation fiscale d’une SCI, il conviendra, avec l'aide d'un professionnel, de faire correctement le choix entre : le démembrement viager et le démembrement temporaire.

Dans le premier cas de figure, l’usufruit est séparé de la nue-propriété jusqu’au décès de l’usufruitier, conformément aux règles juridiques de propriété.

Le nu-propriétaire récupère alors l’intégralité des parts de la SCI, augmentant ainsi son capital. Il s’agit d’un investissement intéressant sur le long terme, car les décotes sont fixes, facilitant la gestion du patrimoine.

Le démembrement temporaire consiste, comme son nom l’indique, en un démembrement d’une durée comprise entre trois et 20 ans. Cette solution permet alors aux investisseurs de tirer profit du démembrement sur une durée déterminée, adaptée à leurs besoins d'investissement et à leur stratégie de gestion fiscale. Il s’agit d’une solution qui s’adresse principalement aux investisseurs fortement imposés. Ceux-ci n’ont pas forcément besoin de bénéficier de l’usufruit du logement immédiatement.

Lors de la création d’une SCI, il peut être indispensable de consulter un notaire pour la rédaction des statuts si vous apportez un bien immobilier au capital. Cela est requis car cet apport est assimilé à une vente, nécessitant des formalités légales spécifiques. En dehors de cette situation, vous pouvez opter pour un expert-comptable ou un avocat pour constituer et gérer votre société. L’apport d’immeuble conditionne capital, fiscalité (IR/IS) et droits d’enregistrement : guide pratique étape par étape.

Les statuts de la SCI jouent un rôle crucial car ils définissent les règles de fonctionnement et de gestion de la société. Il est conseillé d’y inclure des clauses précises, rédigées par un professionnel, comme le droit de retrait des associés ou l'utilisation gratuite de biens. Cela évitera des blocages futurs, des conflits entre associés, et facilitera la répartition des parts. SCI et divorce : clauses d’agrément/préemption et valeur des parts lors du partage.

La création d’une SCI et la rédaction de ses statuts demandent deux choses : une gestion efficace de la fiscalité et des conseils professionnels. Premièrement, il faut connaître à l’avance ses besoins fiscaux et ensuite prévoir ses futurs revenus.

En effet, vous serez en mesure d’optimiser le plus efficacement la fiscalité de votre SCI grâce à des conseils professionnels, en fonction des statuts rédigés et du choix du type d’imposition.

Pendant, identifier réellement ses besoins et connaître avec précision les différentes manières d’optimiser fiscalement sa société civile immobilière est parfois compliqué. En effet, les paramètres à prendre en compte peuvent être nombreux, nécessitant des conseils d'experts.

Pour cela, faire appel à un cabinet de gestion de patrimoine indépendant reste la meilleure option. Premièrement, cela permettra de faciliter la création d’une SCI avec une gestion professionnelle. Mais aussi, vous ferez les bons choix en matière de statuts et de système d’imposition fiscale.

Cette solution, recommandée par des experts, est bien l'option la plus efficace pour profiter et optimiser les différents avantages fiscaux que possède la SCI.

{{component_cta}}

Optimiser une SCI permet de réduire les impôts sur les revenus et les plus-values, favorisant ainsi la gestion patrimoniale, la protection du patrimoine et la transmission de biens immobiliers.

Les dispositifs incluent le démembrement de propriété, les donations de parts sociales, et la déduction de charges liées à l'entretien ou à la rénovation de biens, nécessitant une gestion professionnelle.

Les coûts de travaux peuvent être déduits des revenus, réduisant ainsi l'impôt sur le revenu et permettant un report de l'excédent sur plusieurs années, optimisant ainsi le déficit foncier grâce à une comptabilité rigoureuse.

Des questions sur la mise en place d'une optimisation fiscale d'une SCI ? Je vous offre une consultation pour en discuter.

La société NOUN PARTNERS n’offre pas de conseils juridiques en matière d’optimisation fiscale et invite les personnes qui souhaitent obtenir de telles prestations à se rapprocher d’un avocat spécialisé.

Profitez d’une consultation offerte de 15 minutes pour découvrir une stratégie sur-mesure qui maximise vos revenus tout en protégeant votre patrimoine.

prendre rendez-vous

Découvrez 5 stratégies fiscales déjà appliquées avec succès.

Dans ces cas concrets, vous verrez :

- Plus de 10 optimisations concrètes et actionnables

- Comment structurer votre activité pour payer moins

- Les stratégies fiscales qui génèrent le plus d’économies

Recevez le guide en 1 clic :