Comparatif Assurance Vie 2026 : Les Meilleurs Contrats à Connaître

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

Découvrez une stratégie fiscale et patrimoniale sur-mesure qui vous profite au niveau professionnel et personnel.

Déjà plus de 230 entrepreneurs accompagnés

L’assurance-vie demeure, en 2025, la pierre angulaire de la gestion patrimoniale des Français. Plus qu’un simple placement, elle s’impose comme un outil d’épargne polyvalent, capable de combiner rendement, souplesse et transmission du capital. Entre les contrats 100 % en ligne, les plateformes de gestion pilotée et les offres orientées vers l’investissement responsable, le paysage s’est considérablement transformé.

Mais cette diversité a un prix : comment s’y retrouver parmi les centaines de contrats existants ? Quels acteurs offrent aujourd’hui le meilleur équilibre entre performance, frais et flexibilité ?

Cet article propose un comparatif exclusif des meilleures assurances-vie 2025, fondé sur une analyse approfondie des rendements, des frais, de la qualité des supports et de la simplicité de gestion. Vous y découvrirez :

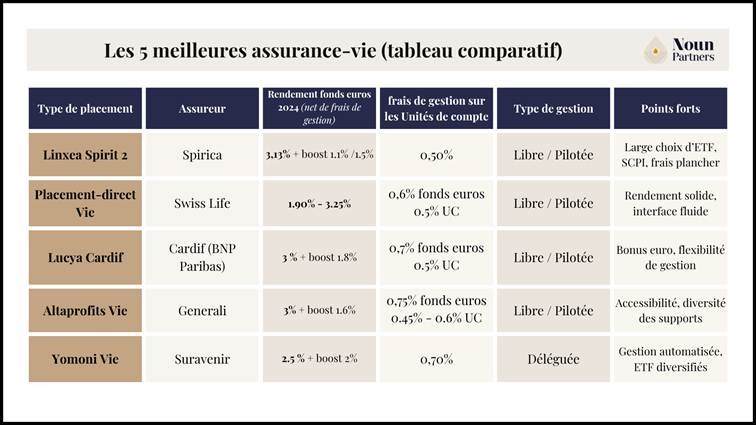

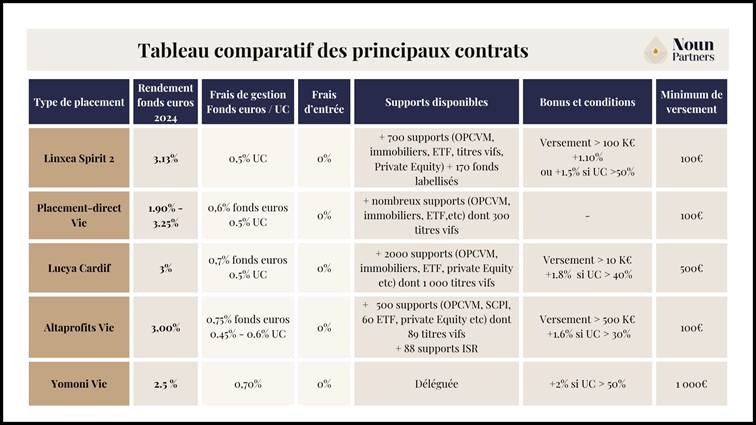

Avant d’entrer dans le détail, voici un aperçu synthétique des cinq contrats qui dominent le marché en 2025. Ces offres se distinguent par la qualité de leurs fonds euros, leurs supports diversifiés (ETF, SCPI, OPCI, fonds thématiques), et la transparence de leurs frais.

Le contrat Linxea Spirit 2 est le contrat de référence pour les investisseurs autonomes.

Distribué par Linxea et assuré par Spirica, ce contrat conjugue frais parmi les plus bas du marché, performance robuste et accès à une gamme d’unités de compte d’exception.

Les fonds en euros Spirica ont affiché un rendement moyen de 3,5 % en 2024, soutenu par une politique d’investissement agile et un coussin de réserve bien géré. Mais le véritable atout réside dans la richesse de ses supports :

C’est le choix naturel des investisseurs autonomes, qui souhaitent bâtir une stratégie sur mesure et profiter des performances de long terme des marchés financiers sans subir des frais prohibitifs.

Autre acteur de référence, Placement-direct Vie, assuré par Swiss Life, séduit par sa transparence tarifaire et la qualité de ses supports. En 2024, son fonds en euros a servi 3,4 % de rendement.

L’une des forces de ce contrat réside dans la variété de ses supports : fonds thématiques, SCPI, ETF internationaux, mais aussi la possibilité d’investir dans des actions en direct (300).

Les frais de gestion de 0,6 % sur les UC (0.8% sur les actions en direct) demeurent compétitifs, et la souplesse des arbitrages en ligne permet une grande réactivité face aux marchés.

Placement-direct Vie s’adresse avant tout aux investisseurs actifs, souhaitant piloter eux-mêmes leur portefeuille, tout en ayant accès à une gestion professionnelle en option. Le contrat incarne une assurance-vie moderne, fluide et rentable, adaptée à ceux qui recherchent l’équilibre entre performance et autonomie.

Lucya Cardif, porté par l’expertise de BNP Paribas Cardif, s’impose comme un contrat hybride, conciliant souplesse et sécurité. Son fonds en euros a délivré 3 % en 2024, mais son véritable avantage réside dans le bonus de rendement accordé aux épargnants qui investissent au moins 30 % en unités de compte. Le bonus peut aller jusqu’à 1.8% net.

Cette incitation à la diversification récompense une approche patrimoniale équilibrée, combinant stabilité du fonds euro et potentiel de performance des marchés.

Lucya Cardif se distingue également par sa plateforme intuitive, son large choix de supports ETF, fonds ISR, SCPI, SCI (2 300) et titres vifs (1 000)

C’est un contrat polyvalent, idéal pour ceux qui recherchent une gestion semi-déléguée et un cadre sécurisé sans renoncer à la performance.

Pionnier de l’assurance-vie en ligne, Altaprofits Vie (assuré par Generali) reste une valeur sûre pour les investisseurs attentifs aux frais. Accessible dès 100 euros, il combine simplicité d’ouverture, diversité des supports et transparence totale.

Son fonds en euros Generali a affiché 3 % en 2024, avec des frais de gestion contenus à 0,6 % et aucun frais d’entrée. L’interface d’Altaprofits se distingue par son ergonomie et son accompagnement éducatif : outils de simulation, guides pédagogiques, et alertes automatiques pour ajuster son allocation.

Altaprofits Vie est particulièrement adapté aux épargnants pragmatiques, recherchant un contrat performant, sans complexité inutile. Il incarne une approche efficace et accessible de l’investissement à long terme.

Dans la famille des contrats en gestion pilotée, Yomoni Vie s’impose comme un modèle de clarté et d’efficacité. Assuré par Suravenir, il s’adresse aux épargnants qui manquent de temps ou de connaissances financières, mais souhaitent investir de manière intelligente et diversifiée selon leur profil investisseur.

La gestion est entièrement déléguée, reposant sur des portefeuilles d’ETF diversifiés selon 10 profils de risque. En 2024, la performance moyenne des portefeuilles modérés a oscillé entre 6 % et 8 %, portée par la reprise des marchés actions.

Les frais globaux restent contenus (0,7 % sur les UC, sans frais d’entrée), et l’interface mobile permet de suivre son évolution en temps réel.

Yomoni incarne une nouvelle génération d’assurance-vie, transparente, efficace et tournée vers le long terme.

Avant de souscrire, il est crucial de comprendre les paramètres déterminants qui façonnent la performance, la souplesse et la qualité d’un contrat d’assurance-vie. En 2025, le marché est arrivé à maturité : la plupart des acteurs proposent des offres sans frais d’entrée et des fonds euros solides, mais les écarts se creusent sur la structure de frais, la qualité des supports, la transparence et l’expérience utilisateur.

Voici une lecture approfondie des cinq critères majeurs à considérer avant toute décision.

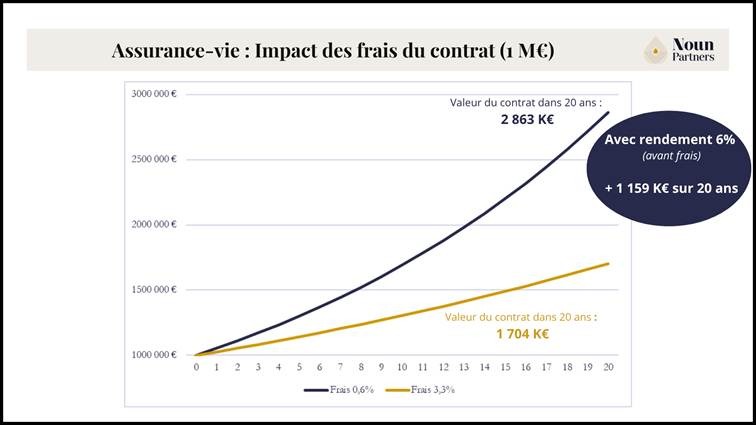

Les frais constituent le nerf de la guerre dans la performance à long terme. Trop souvent sous-estimés, ils peuvent éroder jusqu’à 20 % du gain total sur 20 ans.

Les contrats traditionnels distribués en agence appliquent encore des frais de versement de 2 à 3 %, une aberration à l’heure du digital.

Les contrats en ligne, comme Linxea Spirit 2, Altaprofits Vie ou Placement-direct Vie, ont totalement supprimé ces frais, permettant à 100 % de votre capital de travailler dès le premier jour.

Ils s’appliquent chaque année sur l’encours et varient selon le support :

o Fonds en euros : entre 0,5 % et 0,7 % par an.

o Unités de compte (UC) : de 0,6 % à 0,8 % selon les contrats.

Ces écarts, minimes en apparence, deviennent considérables sur 15 ou 20 ans. Un contrat facturant 0,7 % au lieu de 0,5 % peut générer plus de 10 000 € d’écart sur une épargne de 100 000 € à long terme.

Les meilleurs contrats en ligne permettent aujourd’hui des arbitrages gratuits et instantanés, offrant une liberté totale de réallocation. À l’inverse, certains assureurs facturent encore des frais fixes (15 à 20 € par opération), ce qui bride la flexibilité de gestion.

En résumé, moins il y a de frais, plus votre argent travaille pour vous — une évidence que trop peu d’investisseurs mesurent encore pleinement.

Le fonds en euros reste le socle de l’assurance-vie française. Il garantit le capital, distribue un rendement annuel et offre une liquidité sans équivalent dans l’univers des placements sécurisés.

En 2024, la hausse des taux a permis aux assureurs de reconstituer leurs réserves et d’offrir des rendements supérieurs à 3 % nets, une première depuis près d’une décennie, notamment avec les boosts proposés par de nombreux assureurs.

Certains contrats, comme Linxea Spirit 2, offrent un bonus de rendement (jusqu’à +1 à 1.8%) pour les épargnants investissant une part de leur capital en unités de compte.

Ce mécanisme encourage la diversification équilibrée, essentielle pour dynamiser le rendement global.

Cependant, les meilleurs contrats vont plus loin grâce à des fonds euros dynamiques, qui intègrent une exposition mesurée à l’immobilier ou au private equity. Cette diversification interne permet de capter une prime de performance tout en conservant la garantie du capital.

Ainsi, Spirica, Suravenir et Generali dominent le marché grâce à une allocation plus audacieuse et une gestion active des réserves.

La performance du fonds euro ne doit pas être observée isolément, mais dans le temps : un rendement régulier de 3 % sur 10 ans vaut mieux qu’un pic à 3,8 % suivi d’une baisse prolongée.

Privilégier les fonds dynamiques avec une part d’actifs réels (immobilier, private equity).

L’un des plus grands atouts de l’assurance-vie est sa liberté d’investissement. Elle permet de combiner la sécurité du fonds euro avec des supports plus dynamiques, appelés unités de compte (UC).

Ces UC ouvrent la voie à une diversification patrimoine intelligente et à une personnalisation fine du portefeuille.

En 2025, les investisseurs ont accès à une gamme toujours plus riche :

Un bon contrat doit offrir au moins 200 supports, voire plus de 500 pour les plateformes spécialisées comme Linxea. Cette richesse permet à l’épargnant de piloter sa diversification dans la durée, avec la flexibilité nécessaire pour s’adapter aux cycles économiques.

L’un des choix déterminants au moment de souscrire est celui du mode de gestion. Il structure la relation que vous entretenez avec votre épargne et détermine votre degré d’implication.

C’est le choix privilégié des investisseurs expérimentés ou curieux, qui souhaitent piloter eux-mêmes leur allocation. Elle permet de sélectionner ses supports, d’arbitrer librement et de profiter pleinement de la fiscalité avantageuse de l’assurance-vie.

Les plateformes comme Linxea, Altaprofits ou Placement-direct offrent des interfaces précises et réactives, rendant cette autonomie simple à exercer, même sans être professionnel des marchés.

Pour ceux qui préfèrent confier les décisions à des experts, la gestion pilotée est une solution clé en main. Elle repose sur des mandats de gestion définis selon votre profil de risque (prudent, équilibré, dynamique).

Des acteurs comme Yomoni, Nalo ou Goodvest ont démocratisé ce modèle avec des algorithmes performants et une transparence totale sur les allocations.

Cette approche offre une exposition optimale aux marchés mondiaux, tout en évitant les biais émotionnels de la gestion personnelle.

En pratique, le meilleur choix dépend de votre temps disponible, de votre culture financière et de votre appétence au risque. Beaucoup d’investisseurs adoptent aujourd’hui une approche hybride, combinant un contrat en gestion libre et un autre en gestion pilotée.

Un bon contrat d’assurance-vie ne se mesure pas uniquement à son rendement. L’expérience vécue au quotidien joue un rôle central dans la sérénité et la pérennité de la relation d’épargne.

Les meilleures plateformes en ligne offrent désormais une expérience fluide :

Mais au-delà de la technologie, la qualité de la relation humaine reste primordiale.

Chez les bons courtiers comme Linxea ou Altaprofits, les conseillers sont disponibles, formés et capables de répondre avec précision à des questions patrimoniales complexes.

Un service client réactif et compétent est souvent le signe d’un contrat bien géré et d’un assureur solide. À l’inverse, une interface figée, un service lent ou opaque peuvent transformer un placement prometteur en une source de frustration.

L’investissement durable n’est plus une niche : il est devenu une exigence sociétale et un levier stratégique pour les épargnants soucieux d’aligner leurs convictions avec leurs placements. En 2025, l’assurance-vie s’inscrit pleinement dans cette dynamique, donnant naissance à une nouvelle génération de contrats écoresponsables — alliant performance financière, impact environnemental positif et transparence éthique.

Ces contrats reposent sur une conviction simple mais puissante : faire fructifier son épargne ne doit plus se faire au détriment de la planète.

Une assurance-vie écoresponsable suit les mêmes principes de fonctionnement qu’un contrat classique (souplesse, fiscalité attractive, transmission facilitée), mais elle se distingue par la sélection des supports d’investissement proposés.

Les unités de compte (UC) intégrées dans ces contrats répondent à des critères environnementaux, sociaux et de gouvernance (ESG) stricts. Ces fonds privilégient les entreprises :

Contrairement à certaines offres « vertes » de façade, les meilleurs contrats écoresponsables imposent une traçabilité claire des investissements, souvent certifiée par des labels officiels tels que :

Leur objectif n’est pas seulement d’être vertueux, mais aussi de générer un rendement compétitif, prouvant que rentabilité et durabilité peuvent coexister.

armi les pionniers du secteur, Goodvest s’est imposé comme la référence française de l’assurance-vie écoresponsable.

Goodvest propose un contrat d’assurance-vie 100 % en ligne, en gestion pilotée durable, avec des portefeuilles exclusivement composés de fonds labellisés ISR, Greenfin ou Finansol.

Les allocations évitent les secteurs fossiles et privilégient les entreprises engagées dans la transition énergétique.

Les performances 2024 ont confirmé la pertinence économique de l’investissement responsable, avec des rendements moyens compris entre 4.8% et 7.2 % selon le profil de risque.

Goodvest n’est pas seul sur ce terrain. Plusieurs courtiers et assureurs traditionnels ont développé leurs propres gammes responsables, intégrant des fonds labellisés au sein de leurs contrats existants.

Cette ouverture généralisée traduit une mutation structurelle du marché : l’investissement responsable n’est plus une option, mais une composante naturelle de la stratégie patrimoniale moderne.

En 2025, l’essor des assurances-vie responsables s’accélère sous l’effet de plusieurs tendances de fond :

Selon France Assureurs, près d’un nouveau contrat sur cinq ouvert en 2024 intégrait une composante durable explicite — un chiffre appelé à dépasser 30 % d’ici 2026.

Ainsi, ce mouvement n’est plus une tendance marketing : c’est une révolution culturelle et patrimoniale. L’épargne responsable s’impose comme le standard de demain, au même titre que la digitalisation ou la gestion pilotée.

Choisir une assurance-vie, c’est arbitrer entre sécurité, performance et flexibilité. Voici les leviers principaux :

Tous les contrats ne se valent pas. Certains cumulent frais excessifs, performances médiocres et manque de transparence.

Voici les signaux d’alerte à repérer :

Les contrats proposés par certaines banques traditionnelles restent souvent coûteux et peu flexibles, à l’inverse des acteurs en ligne qui privilégient l’agilité et la performance.

Chez Noun Partners, nous considérons l’assurance-vie non comme un simple produit d’épargne, mais comme un levier stratégique de croissance patrimoniale, conçu pour évoluer avec vous. Notre conseil en assurance vie sur mesure vous permet de sélectionner le contrat le mieux adapté à vos objectifs patrimoniaux.

Notre accompagnement repose sur trois piliers essentiels : personnalisation, optimisation et transparence — afin que chaque décision serve une stratégie cohérente, durable et performante.

Chaque client bénéficie d’une approche entièrement sur mesure, fondée sur une compréhension fine de ses besoins, de ses objectifs et de sa tolérance au risque.

Nous construisons des stratégies adaptées à chaque horizon de vie :

Objectif : transformer votre assurance-vie en un outil vivant, flexible et parfaitement aligné sur vos ambitions.

L’efficacité d’une stratégie patrimoniale ne dépend pas seulement des rendements bruts, mais surtout de la performance nette après impôts et frais.

Nos conseillers et ingénieurs patrimoniaux exploitent les leviers les plus pertinents :

Notre approche transforme la fiscalité en alliée, et chaque euro investi devient un levier de rendement net supplémentaire.

La performance n’a de valeur que si elle est comprise et maîtrisée.

Chez Noun Partners, nous avons développé des outils digitaux exclusifs pour offrir un pilotage clair et fluide de vos investissements :

Nous allions expertise humaine et technologie pour une transparence totale et un suivi simple, précis et réactif.

Linxea Spirit 2 se distingue comme la référence de 2025 : frais ultra-compétitifs, rendement solide (3,5 % en 2024) et large choix de supports (ETF, SCPI, OPCI).

Placement-direct Vie reste une excellente alternative pour les investisseurs actifs, tandis que Yomoni Vie séduit ceux qui préfèrent la gestion pilotée et la simplicité.

La gestion libre convient aux investisseurs autonomes qui souhaitent piloter leurs placements et profiter de faibles frais.

La gestion pilotée est idéale pour déléguer la stratégie à des experts ou robo-advisors selon son profil de risque.

Le bon équilibre : combiner un contrat en gestion libre et un autre en gestion pilotée pour diversifier approche et performance.

C’est une assurance-vie orientée vers des investissements durables et transparents, excluant les énergies fossiles et privilégiant les entreprises engagées (labels ISR, Greenfin, Finansol).

Goodvest incarne ce modèle avec une gestion pilotée 100 % responsable, alliant impact positif et rendement compétitif.

L’efficacité vient d’une combinaison : frais faibles, diversification maîtrisée et vision long terme.

Profitez d’une consultation offerte de 15 minutes pour découvrir une stratégie sur-mesure qui maximise vos revenus tout en protégeant votre patrimoine.

prendre rendez-vous

Découvrez 5 stratégies fiscales déjà appliquées avec succès.

Dans ces cas concrets, vous verrez :

- Plus de 10 optimisations concrètes et actionnables

- Comment structurer votre activité pour payer moins

- Les stratégies fiscales qui génèrent le plus d’économies

Recevez le guide en 1 clic :